В этот момент общая картина дневного графика поставила меня (и, вероятно, рынок) в тупик. Ведь при взгляде на рис. 10.1 возникает причина склониться в сторону медведей, а рис. 10.2 может склонить вас в сторону быков. Имеет ли это значение для вас как для трейдера?

Честно говоря, нет. Этим могут заинтересоваться те, кто утверждает, что EURUSD движется к паритету. Вы же можете проявить интерес к спорам относительно того, бычий или медвежий уклон будет у EURUSD в долгосрочной перспективе, начиная с этого момента.

Поймите меня правильно: меня интересуют долгосрочные тренды на графиках, но самое главное для меня – какие сигналы подает мне дневной график для проведения сделки. Больше всего меня интересует, какие важные граничные линии предоставит мне график, которые позволят мне открыть сделку, определить риск, управлять сделкой или выйти из нее. Поэтому я обращаю внимание на второй график. Поскольку у нас нет никакой позиции, изучим сигналы для открытия сделки.

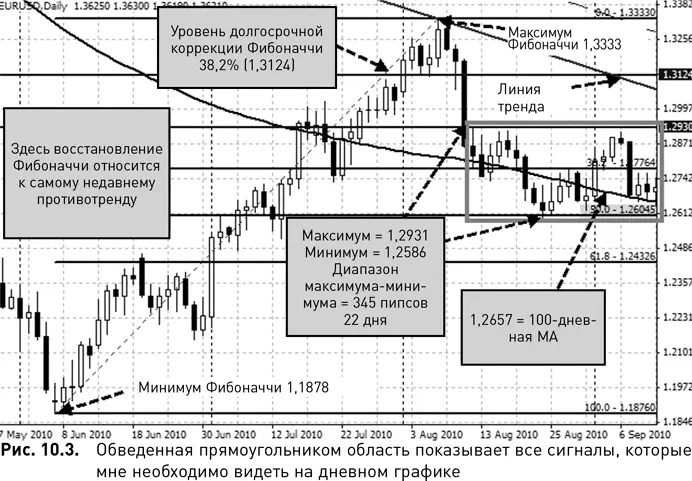

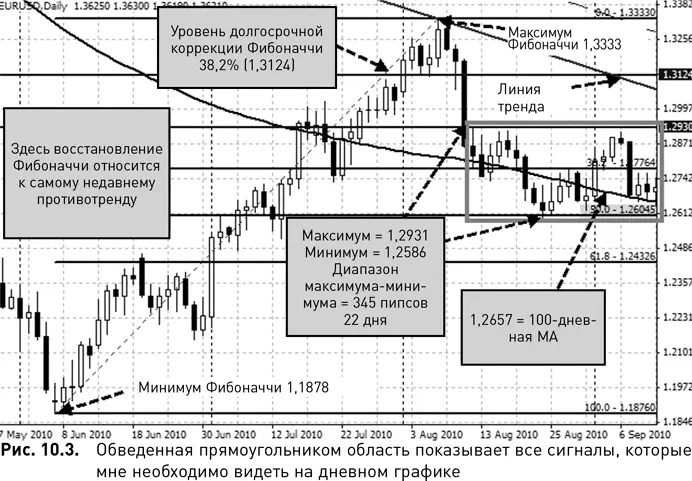

Сигналы для открытия сделки. Если рис. 10.3 покажется вам знакомым, так и должно быть. Это тот же график, что и на рис. 10.2. Я демонстрирую его, потому что хочу разобраться, о чем он говорит мне. Хочу нанести на график важнейшие уровни граничных линий. Эти граничные линии дадут сигналы для открытия сделки и помогут мне определить риск.

• Важной граничной линией является 50 %-ное восстановление (1,2604, бычий уклон).

Первая ключевая граничная линия находится на 50 %-ном уровне восстановления. Этот уровень пролегает на 1,2604. По пути вниз (внутри очерченной прямоугольником области) рынок уходит ниже этого уровня, двигаясь к минимуму 1,2586.

Изменяет ли этот пробой уровня Фибоначчи мое видение уклона рынка? Нет. Прорыв ниже уровня 1,2604 был кратким и быстрым, цена не закрылась ниже этого уровня. Те, кто продал ниже уровня 1,2604 (включая меня), закрыли позиции с небольшим убытком, когда вскоре цена снова поднялась выше уровня 1,2604. Цена не сделала того, чего от нее ожидали (правило «Если…, то»). Однако на этом графике важно отметить, что на следующий день после пробоя на 1,2604 минимум цены составил 1,2608. Покупатели использовали данный уровень как поддержку, и цена двинулась вверх. А ведь это сигнал. При условии, что цена будет находиться выше уровня 1,2604, можно считать, что уклон выше этой граничной линии бычий.

• 38,2 %-ный уровень восстановления является ключевой граничной линией (1,2776, медвежий уклон).

Область 38,2 %-ного восстановления от 1,2763 до 1,2776 также является ключевым уровнем граничной линии. Просмотрите слева направо обведенную прямоугольником область на рис. 10.3. Семь дней цена находилась в диапазоне 13 пипсов от этого уровня, упираясь в поддержку или сопротивление. Рынок, казалось, хотел находиться либо выше, либо ниже этого уровня. Поэтому данная область является не только уровнем Фибоначчи, но и тем, что я определяю как памятную линию (или область). Цена в настоящее время находится ниже 38,2 %-ного восстановления, что создает медвежий уклон.

• 100-дневная скользящая средняя всегда является ключевой граничной линией (1,2657, бычий уклон).

Хотя цена в области, обведенной прямоугольником, двигалась выше и ниже 100-дневной MA, но важно отметить, что происходило на графике в четыре последних дня. Первый день имел минимум на уровне 1,2676, что соответствует уровню 100-дневной MA. Второй день достиг 1,2658, что ниже 100-дневной MA, находившейся на 1,2669, но закрылся выше этой линии. Третий день имел минимум на 1,2663, что точно соответствует 100-дневной MA, а четвертый день – на 1,2643, притом что Фибоначчи находился на 1,2657. Однако день закрылся значительно выше этого уровня – на 1,2709.

Неудавшаяся попытка этого последнего движения опуститься ниже 100-дневной MA и последующее возвращение вверх на 1,2709 является по сути своей бычьим событием, т. е. бычьим сигналом.

• Диапазон максимума-минимума – самый низкий с октября 2007 г.

Последний сигнал, который можно найти на этом дневном графике, подается диапазоном между максимумом и минимумом. Область, заключенная в прямоугольник, представляет 22 торговых дня. Если исходить из того, что в календарном месяце 30 дней, включая четыре уикенда, то можно считать, что 22 торговых дня представляют собой месяц торговли. Минимум в этом месяце находился на 1,2686, максимум – на 1,2931. Общий торговый диапазон между максимумом и минимумом составил 345 пипсов.

Читать дальше

Конец ознакомительного отрывка

Купить книгу