Так в мире сложилось, что основная часть высокоразвитых стран являются потребителями сырья и продавцами готовой продукции. Многие государства с развивающейся экономикой находятся в противоположной ситуации. Отсюда вытекает первый постулат. Основные производители сырья по каким-то причинам не диверсифицируют экономику в период благоприятных цен на сырье с целью увеличения альтернативного экспорта. Почему??? Одни экономисты могут сказать, что руководители страны не понимают; другие – не успевают; третьи – враги не дают; четвертые – зачем это вообще нужно. Ответа однозначного нет. В качестве исключения нужно назвать единственную страну, которая понимает важность диверсификации и успешно осуществляет ее, – ОАЭ. В моем понимании, ведущим государствам, производящим продукцию с большой добавленной стоимостью, экономически невыгодно создавать себе конкурента. Что в таком случае будут делать граждане собственной страны? Один из выходов из сложившейся ситуации – развитие постиндустриального общества (развитие сферы услуг). На сегодняшний день ни один из российских политиков не говорит об этом. Почему???

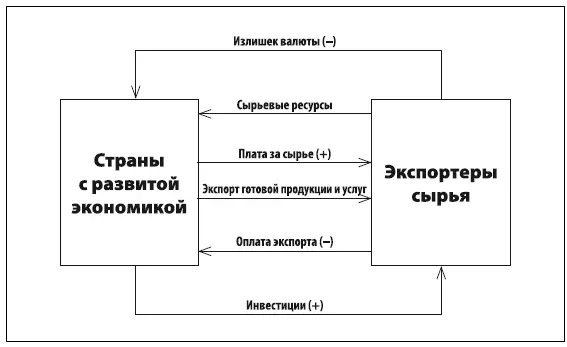

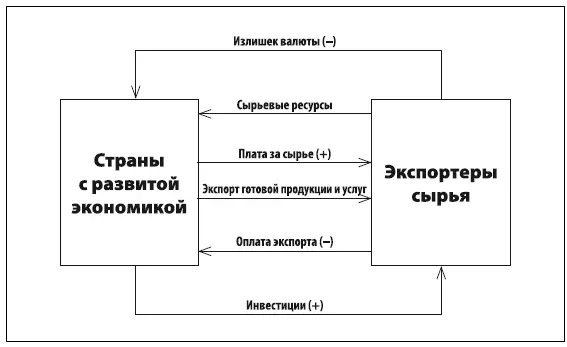

Так как крупнейшим западным державам невыгодно создавать себе конкурентов, то для реализации собственных товаров вне пределов своей страны они вынуждены создать условия, позволяющие другим странам закупать их продукцию. Другими словами, у государств-импортеров должны быть валютные средства. Для одной группы стран, имеющих ресурсы, будет вполне достаточно «закачать» СКВ за счет увеличения стоимости сырья. Странам, у которых нет природных ресурсов, можно предоставлять займы, позволяющие производить закупки у развитых стран. В общем виде движение сырья, готовой продукции и инвестиций отражено на рисунке. Так ли это на самом деле, имеются ли в виду управляемые циклы стоимости сырья и капитала, сказать достаточно сложно, но определенная доля истины явно присутствует.

Рисунок. Движение сырья и капитала

Поскольку страны – экспортеры сырья являются огромным рынком сбыта (включая государства с развивающейся экономикой, не обладающие избыточными природными ресурсами), то государства с развитой экономикой будут всегда стремиться контролировать (воздействовать) на факторы, способствующие максимальной реализации готовых изделий на их территории. Единственный ограничитель – платежеспособный спрос, выраженный в СКВ. При постоянном уровне поступления валюты объем импорта будет увеличиваться, уменьшая общую величину свободных валютных средств. В момент ухудшения торгового баланса (сальдо платежного баланса) давление на национальную валюту повысится, это, в свою очередь, вызовет девальвацию национальной валюты, в результате чего произойдет резкое снижение импорта.

Если страны с развитой экономикой хотят продавать свою продукцию государствам с неконвертируемой национальной валютой, то они вынуждены обеспечить покупателей СКВ. Для создания устойчивого притока валютных средств есть два варианта: через закупки у потенциального покупателя чего-либо (в нашем случае сырье) или/и направленный поток капитала (портфельные инвестиции). Используя рисунок, всегда можно рассчитать, какие варианты по наполнению СКВ страны – экспортера сырья необходимы в среднесрочной перспективе. В зависимости от злого умысла стран с развитой экономикой всегда можно экспортера сырья «посадить» на внешние займы. История знает немало подобных примеров.

В настоящее время мир переживает высокие цены на сырье, можно сказать, исторически высокие, отличающиеся от среднеисторических не менее чем на 100–300 %. Страны – экспортеры сырья, получив излишек валютных средств, активно наращивают потребление импорта, с одной стороны, увеличивают социальные обязательства и объемы внешних инвестиций, с другой стороны. Кроме того, наблюдается активный приток в большей степени портфельных инвестиций в страну, которые осторожно можно назвать спекулятивными. Существуют разные трактовки спекулятивного капитала. Как правило, у основной части населения данный вид финансовых ресурсов ассоциируется с негативными вещами. Когда я говорю «спекулятивный капитал», то основной критерий – высокая мобильность, напрямую зависящая от экономической ситуации в стране инвестирования. Если ситуация ухудшается, то идет массовый возврат ранее инвестированных средств. Не исключаю, что не менее 60 % портфельных инвестиций составляют ранее выведенные из страны капиталы.

Читать дальше

Конец ознакомительного отрывка

Купить книгу