Исследования Портера показали, что:

1) как крупные предприятия, нацеленные на овладение большой долей рынка, так и небольшие специализированные предприятия имеют возможность достичь требуемого уровня рентабельности;

2) наиболее опасно пребывание в средней позиции на рынке;

3) предприятиям, не имеющим возможности для достижения лидерства на рынке, следует сконцентрировать деятельность на определенном сегменте и искать способы увеличения своих преимуществ применительно к этому сегменту.

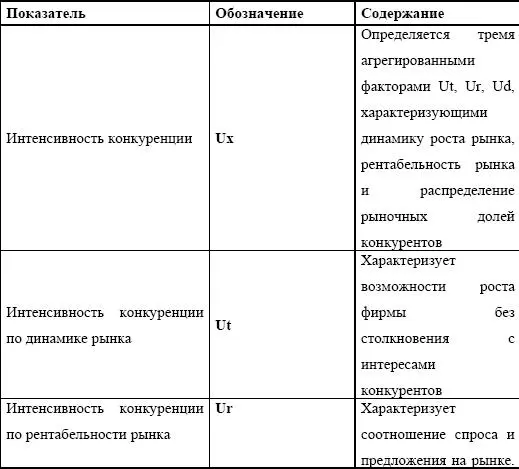

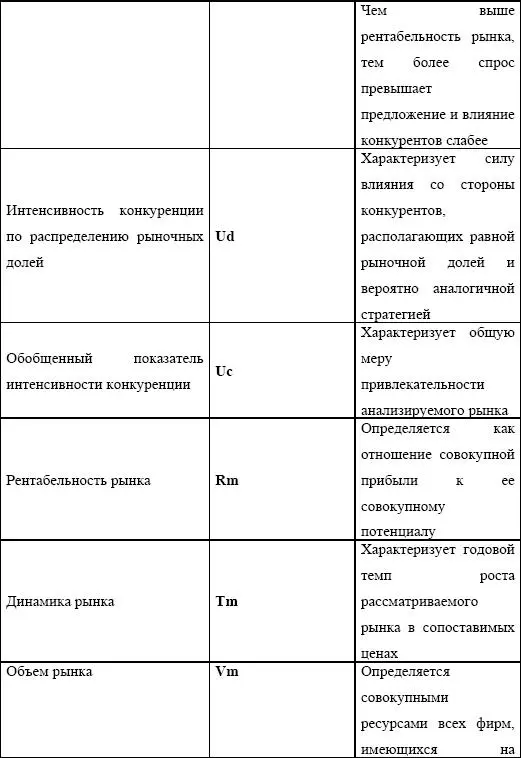

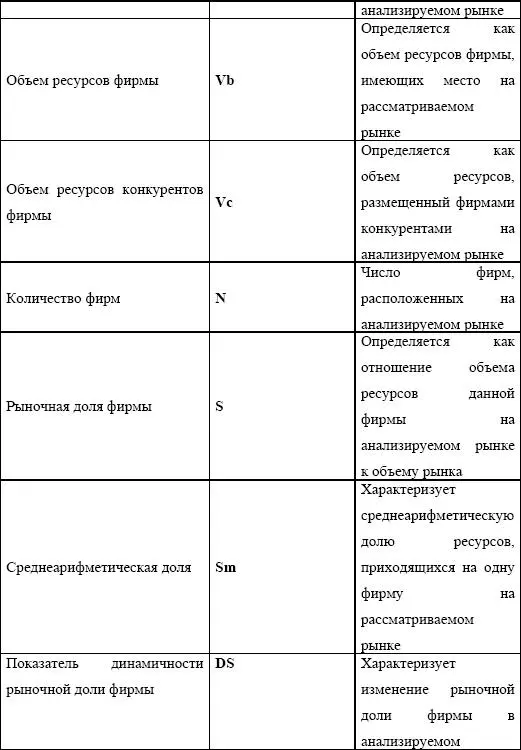

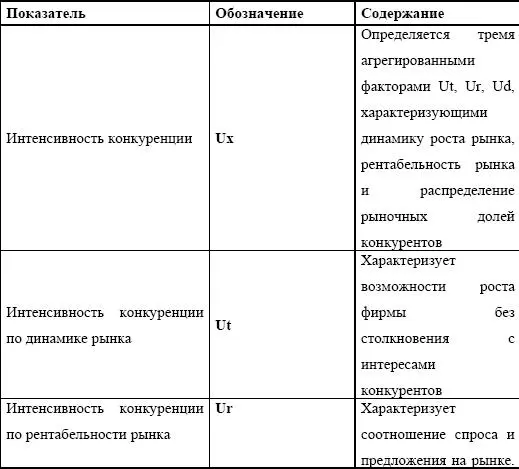

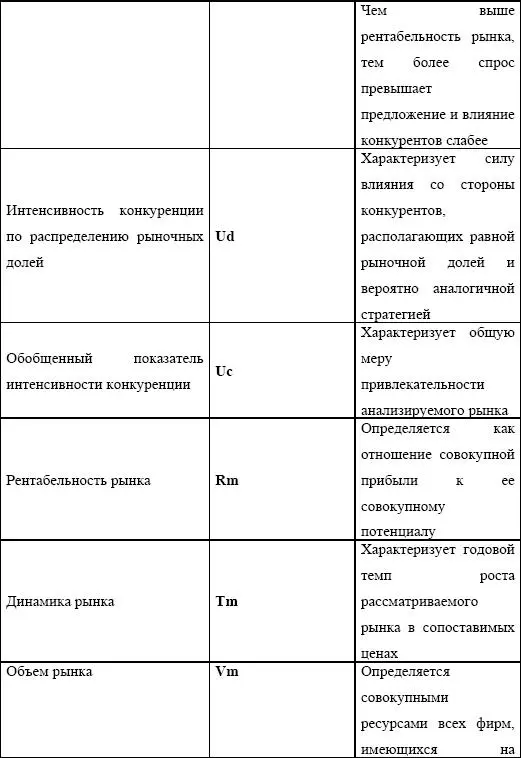

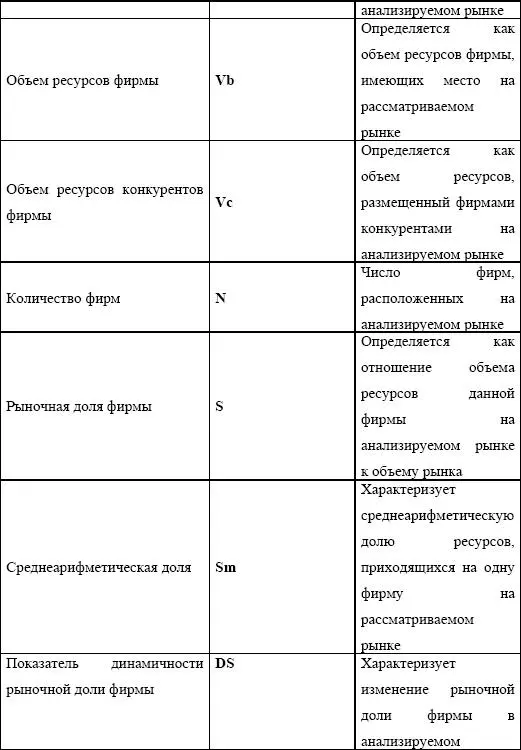

Методологической основой анализа конкурентной ситуации является идея рыночной доли, которая рассматривается как часть ресурсов, обращающихся на рынке. Размер доли определяет возможность влияния компании на рынок и на конкурентов. Чем выше доля, тем шире доступ к ресурсам, тем выгоднее их размещение и выше степень свободы в деятельности фирмы. В зависимости от величины рыночной доли фирма может быть на рынке лидером или аутсайдером, иметь сильную или слабую конкурентную позицию. Для анализа состояния конкуренции могут использоваться и другие показатели, например динамика рынка, динамика рыночной доли фирмы. Динамика доли достаточно объективно характеризует:

1) круг конкурентов, чьи интересы затрагивает деятельность фирмы;

2) цели, которые реально могут быть поставлены и достигнуты фирмой на рассматриваемом рынке.

Дополнительные сведения о мере привлекательности рынков могут быть получены с помощью агрегатов, отражающих динамику, рентабельность и конкурентную активность.

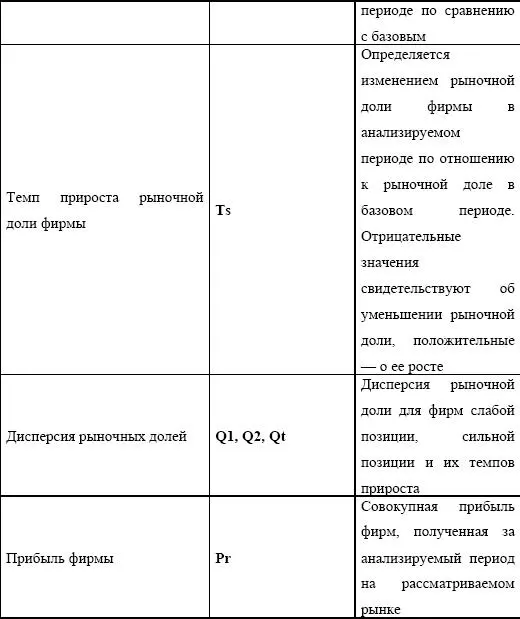

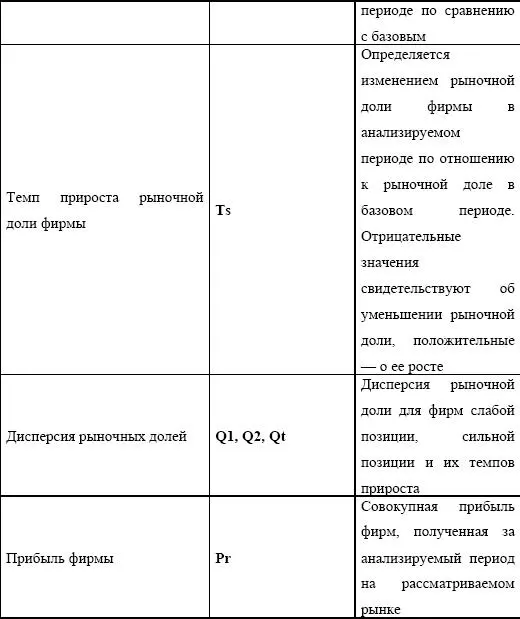

Таблица 5.3. Характеристики для анализа конкуренции на рынке товаров и услуг

Для анализа поведения фирмы на рынке, постановки стратегических задач маркетинга товаров и услуг, разработки плана маркетинга строятся конкурентные карты рынка. Построение конкурентных карт осуществляют в виде матрицы, в которой по строкам откладываются темпы роста рыночной доли, а по столбцам размещаются фирмы в зависимости от занимаемой ими рыночной доли (лидер, сильная конкурентная позиция, слабая конкурентная позиция, аутсайдер).

Для оценки степени монополизации рынка, которая обратно пропорциональна интенсивности конкуренции, используются:

1) CR4 – четырехдольный показатель концентрации, который характеризует общую долю четырех фирм с максимальным объемом товаров на анализируемом рынке;

2) CR10 – десятидольный показатель концентрации, который характеризует общую долю 10 фирм с максимальным объемом товаров на анализируемом рынке;

3) IHH – индекс Херфидала – Хиршмана, оценивающий равномерность распределения рыночных долей фирм – операторов анализируемого рынка.

Для диагностики и прогнозирования перспективной конкурентной ситуации может быть использован следующий подход.

Изначально формируется перечень фирм, действующих на рассматриваемом рынке и образующих его конкурентную среду, на конец анализируемого периода.

Осуществляется сбор исходной информации за анализируемый и базисный периоды. Следует иметь в виду, что в случае невозможности получения сведений об объемах тех или иных ресурсов, имеющихся на целевом рынке, принимается равномерное распределение ресурсов между конкурентами. Все объемные показатели приводятся к сопоставимым значениям по курсу Центрального банка РФ на конец анализируемого и базисного периода.

Затем экспертным методом устанавливается состояние выбранного рынка, т. е. определяется вид рынка: рынок продавца или рынок покупателя.

Для определения динамики рынка рассчитываются показатель динамики рынка (Тт) по объемам рынка на конец анализируемого и базисного периодов (V\'m иУт)и длительность периода (t).

Считают, что темп роста, его максимальная и минимальная границы лежат в пределах 140 и 70 % в год. Поэтому, если Тт > 1.4, то рынок находится в состоянии ускоренного роста, при изменении Тт от 1.4 до 0.7 рынок проходит состояние позиционного роста, стагнации и сворачивания, если Тт < 0.7, то ожидается кризис рынка.

Читать дальше

Конец ознакомительного отрывка

Купить книгу