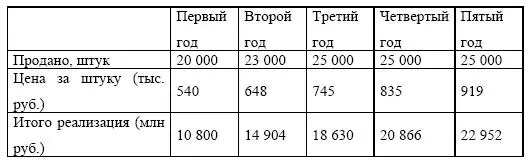

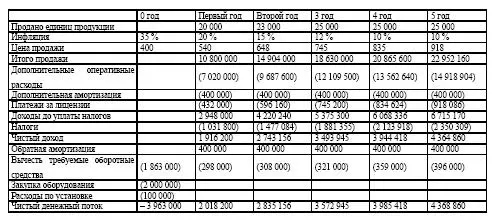

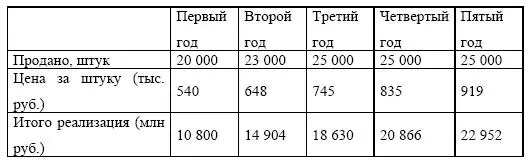

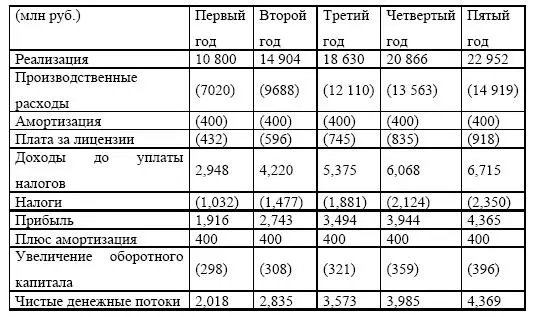

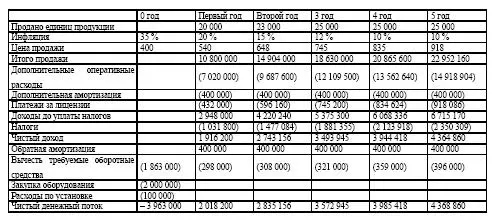

Таблица 7.48. Ежегодные поступления средств от продаж

Цена за единицу продукции рассчитывается на основе первоначальной цены (400 тыс. руб.), скорректированной с учетом инфляции.

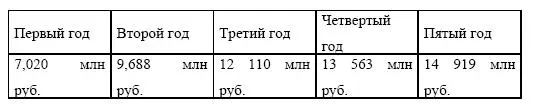

Ежегодные денежные выплаты для нужд производстваОбщие добавленные расходы составляют 65 % от объема продаж:

(20 %+25 %+ 8 %+2%+ 10 %) = 65 %.

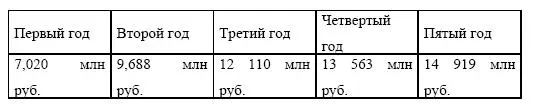

Таблица 7.49. Денежные выплаты для нужд производства по годам (ежегодные продажи х 65 %)

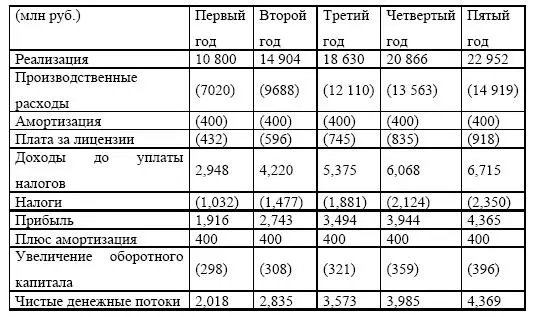

Ежегодный отток средств для инвестиций в дополнительный оборотный капитал, плата за пользование лицензиями и налоги (млн руб.).

Налогооблагаемая прибыль за вычетом амортизации:

1) затраты на монтаж не капитализируются;2) ежегодные амортизационные отчисления составляют 400 млн руб.

(400 000 долларов × 5 000) / 5 = 400 млн руб.

Таблица 7.50. Ежегодный отток средств для инвестиций

Таблица 7.51. Прогнозы денежных потоков (в тыс. руб.)

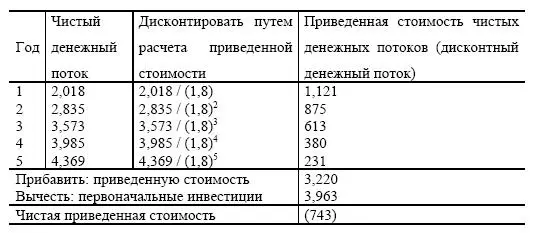

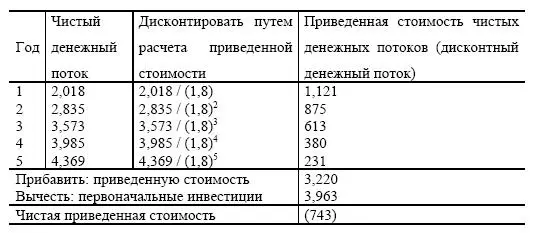

Таблица 7.52. Расчет чистой приведенной стоимости. (Ставка дисконтирования 80 %)

При дисконтировании чистого денежного потока по ставке 80 % чистая приведенная стоимость получается в размере 743 млн руб. Поскольку чистая приведенная стоимость отрицательна, проект должен быть отвергнут.

Дополнительная информация, подготавливаемая совету директоров:

1) сравнить ставки дисконтирования со ставками кредитных учреждений, ставкой рефинансирования ЦБ;

2) указать, все ли риски отражены в приведенной ставке дисконтирования;

3) провести анализ чувствительности, т. е. рассчитать чистую приведенную стоимость с более высокой или низкой ставкой дисконтирования (например, 70 % и 90 %).

Что будет сказано потенциальному инвестору, чтобы он заинтересовался в достаточной степени и прочел бизнес-план?

1. Почему был отобран этот проект?

2. Рассматривались ли другие проекты? Если да, почему они были отвергнуты?

3. Имеет ли этот проект стратегический смысл для предприятия?

Почему?

4. Какова ожидаемая отдача проекта? Поможет ли он снизить издержки, увеличить продажи, повысить конкурентоспособность, будет ли способствовать выходу на новые рынки?

5. Кому он выгоден? Акционерам, клиентам, руководству?

6. Будет ли предприятие инвестировать в данный проект?

Необходимо:

1) учесть все денежные поступления и выплаты, связанные с проектом;

2) учесть повышенную потребность в оборотном капитале;

3) не обращать внимания на необратимые расходы (расходы прошлых периодов);

4) учесть стоимость возможности, рассмотрев другие альтернативы;

5) учесть накладные дополнительные расходы (включают дополнительные расходы, но не перераспределение текущих расходов).Формула чистой приведенной стоимости:

ЧПС = [CF1 / (1 + k) + CF2 / (1 + к)2 + CF3 / (1 + к)3+……..+ CFn / (1 + k)n] – I0

где:

I0 – первичная инвестиция;

CFn – чистый денежный поток в год п; k – ставка дисконта.

Какой тип финансирования был выбран? Насколько этот источник соответствует проекту?

Заключение

1. Предприятия должны искать постоянного развития.

2. Для такого развития требуется финансирование.

3. Финансирование может быть внутренним для предприятия или из внешнего источника, оно может быть кратко– или долгосрочным.

4. Финансирование имеет стоимость.

5. Чистая приведенная стоимость – лучший метод для выбора проекта. Необходимо объяснить, что чистая приведенная стоимость определяет приведенную стоимость прогнозируемых денежных потоков в результате инвестиций, дисконтированную по стоимости капитала. Положительное значение показывает, что проект обеспечит доход больший, чем стоимость капитала, и, следовательно, должен быть серьезно рассмотрен как заслуживающий доверия.

6. Внешнее долгосрочное финансирование может быть финансированием заемным или акционерным капиталом.

Читать дальше

Конец ознакомительного отрывка

Купить книгу