1 ...7 8 9 11 12 13 ...101 Рентабельность по прибыли от реализации по отношению к производственным фондам характеризует прибыльность основной деятельности предприятия по отношению к вложенным в нее средствам.

Чистая рентабельность капитала (чистая рентабельность предприятий, чистая рентабельность активов, экономическая рентабельность по чистой прибыли) определяется как отношение чистой прибыли к стоимости всего имущества предприятий. С помощью этого показателя характеризуется рентабельность всего используемого капитала – собственного и заемного исходя из величины прибыли, остающейся в распоряжении предприятий.

Чистая рентабельность инвестированного капитала характеризует прибыльность для собственников суммарных вложений собственного капитала и долгосрочных пассивов.

Чистая рентабельность собственного капитала (финансовая рентабельность по чистой прибыли) характеризует прибыльность собственных вложений собственников. Динамика этого показателя влияет на рыночную котировку акций. Отдача собственного капитала возрастает с увеличением доли заемных средств.Общее финансовое состояние зависит, прежде всего, от общей рентабельности капитала. Вместе с тем для владельцев предприятий существенный интерес представляет рентабельность собственного капитала, а для инвесторов и кредиторов важность использования инвестиционного капитала [5] .

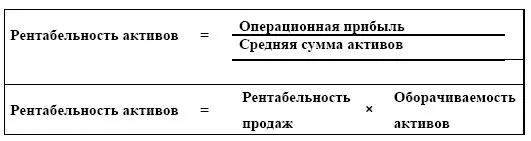

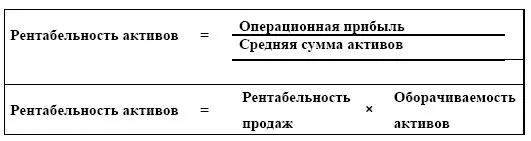

Рентабельность активов – это комплексный показатель, позволяющий оценивать результаты основной деятельности предприятия. Он выражает отдачу, которая приходится на рубль активов компании.

Таблица 1.15. Влияние различных факторов на рентабельность активов

Исследуя данное соотношение, для дальнейшего углубленного анализа можно определить степень влияния каждого из элементов.

Использование полученных данных

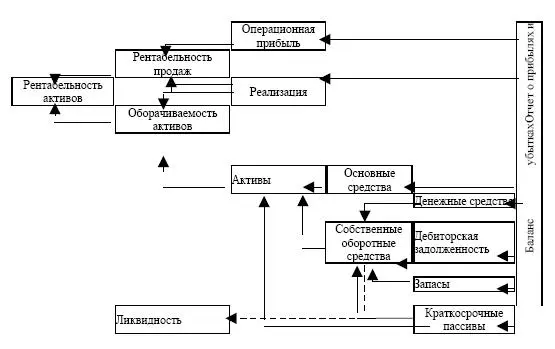

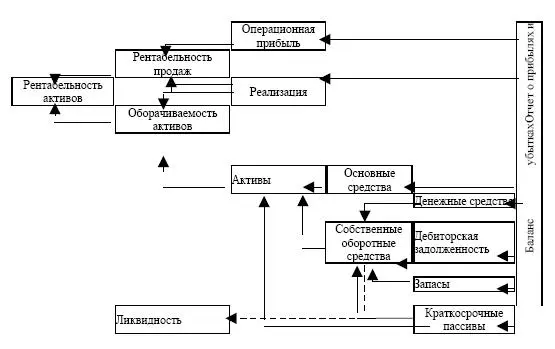

Использование результатов диагностики (схема 1.2. взаимосвязей).

Помимо значения показателей и их динамики, очень важно учитывать взаимное влияние коэффициентов друг на друга.

Схема 1.2. Использование результатов диагностики

Схема 1.2. Использование результатов диагностики

Взаимосвязь показателей (рентабельность активов и рентабельность продаж).

Причиной низких значений рентабельности активов может быть снижение рентабельности продаж, уменьшение оборачиваемости активов.

Низкое значение показателя рентабельности продаж может быть следствием роста себестоимости продукции, низких цен за продукцию, высокого уровня затрат.

Устранение этих проблем возможно при проработке механизмов управления затратами. Для этого необходимо:

1) определить наиболее значимые статьи себестоимости и рассмотреть пути их снижения;

2) разделить затраты на постоянные и переменные и рассчитать точку безубыточности;

3) рассмотреть прибыльность отдельных видов продукции на основе вклада на покрытие, и проанализировать возможность и необходимость изменения номенклатуры выпускаемой продукции.

Падение объема продаж, приводящее к росту себестоимости единицы продукции, в виду увеличения постоянных расходов, является еще одной причиной снижения рентабельности продаж.

Более подробно эти вопросы рассматриваются в главах «Управление издержками предприятия».

Взаимосвязь показателей (оборотные средства и ликвидность).

Управляя оборотными средствами предприятия необходимо иметь в виду ограничения по ликвидности.

Финансовый менеджер встает перед выбором между сокращением оборотных средств, что положительно сказывается на рентабельности активов, и снижением общей ликвидности, которая порождает риск неуплаты долговых обязательств.

Поэтому очень важно применять следующие методики управления текущими активами и пассивами:

1) контроль за оборачиваемостью собственных оборотных средств;

2) улучшение кредитной политики;

3) управление инкассацией дебиторской задолженности и погашением кредиторской задолженности.

Все эти вопросы освещены в главе «Управление оборотными средствами предприятия».

Эффективность аналитических исследований определяется результативностью, т. е. степенью точности выявления основных проблем и причин их возникновения.

Заключительным этапом финансового анализа деятельности предприятия является определение путей решения этих проблем, и прогноза вероятных последствий по каждому направлению.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

Схема 1.2. Использование результатов диагностики

Схема 1.2. Использование результатов диагностики