Йон Маркман - Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли

Здесь есть возможность читать онлайн «Йон Маркман - Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли» — ознакомительный отрывок электронной книги совершенно бесплатно, а после прочтения отрывка купить полную версию. В некоторых случаях можно слушать аудио, скачать через торрент в формате fb2 и присутствует краткое содержание. Город: Москва, Год выпуска: 2017, ISBN: 2017, Издательство: Array Литагент «И-Трейд», Жанр: Справочники, banking, на русском языке. Описание произведения, (предисловие) а так же отзывы посетителей доступны на портале библиотеки ЛибКат.

- Название:Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли

- Автор:

- Издательство:Array Литагент «И-Трейд»

- Жанр:

- Год:2017

- Город:Москва

- ISBN:978-5-9791-0187-3

- Рейтинг книги:5 / 5. Голосов: 1

-

Избранное:Добавить в избранное

- Отзывы:

-

Ваша оценка:

Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли: краткое содержание, описание и аннотация

Предлагаем к чтению аннотацию, описание, краткое содержание или предисловие (зависит от того, что написал сам автор книги «Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли»). Если вы не нашли необходимую информацию о книге — напишите в комментариях, мы постараемся отыскать её.

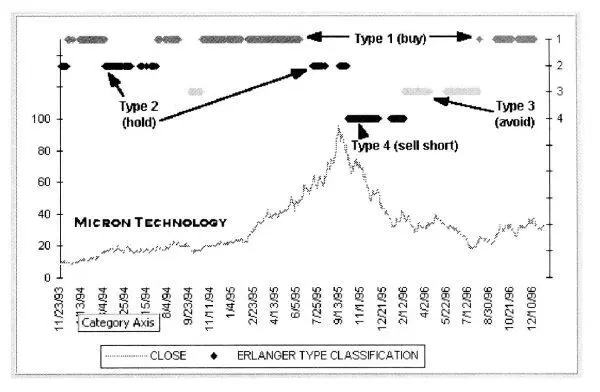

Автор, известный колумнист MSN Money, попытался сконцентрироваться на методах, позволяющих занятым людям держать позиции от одной недели до нескольких месяцев, оставив в стороне краткосрочные вхождения в рынок, длящиеся несколько минут или пару часов. Он объясняет читателю не только методы торговли, но и принцип работы новых онлайновых инструментов, дающих инвесторам шанс на выигрыш в этой сложной игре с профессионалами рынка.

Эта книга нацелена на широкую аудиторию читателей, интересующихся торговлей на финансовых рынках, то есть на частных и институциональных инвесторов. Она будет интересна доверительным управляющим и инвестиционным консультантам, менеджерам пенсионных фондов и отделов по управлению капиталовложениями страховых компаний, а также сотрудникам банков и валютным спекулянтам, осуществляющим операции на финансовых рынках.

![Ли Дункан - Как удвоить бизнес. Стратегии преодоления барьеров на пути к высокому росту, обороту и прибыли [litres]](/books/436391/li-dunkan-kak-udvoit-biznes-strategii-preodoleni-thumb.webp)