Дневной график индекса NH-NL стал двигаться в унисон с недельным в апреле, когда количество новых максимумов (зеленая линия) превысило количество новых минимумов (красная линия). Поскольку дневной индекс NH-NL очень чувствителен, я обычно жду второго бычьего пересечения, которое считаю подтвержденным сигналом покупки.

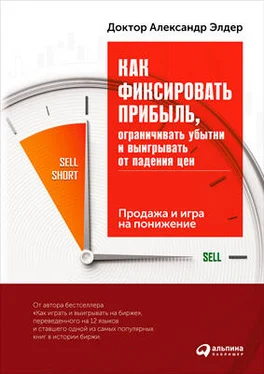

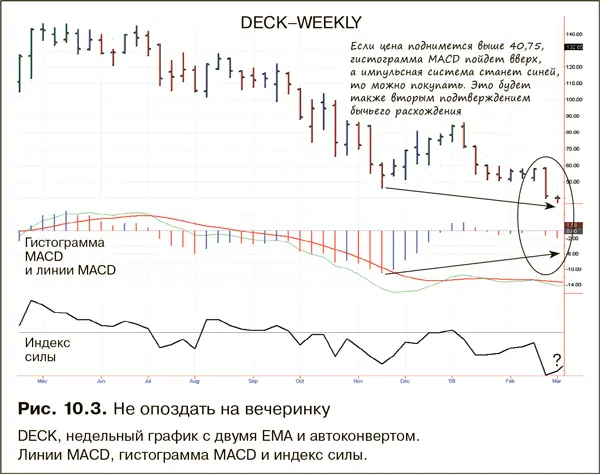

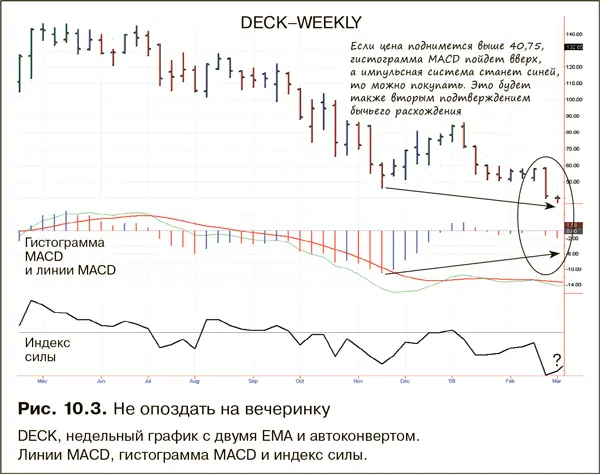

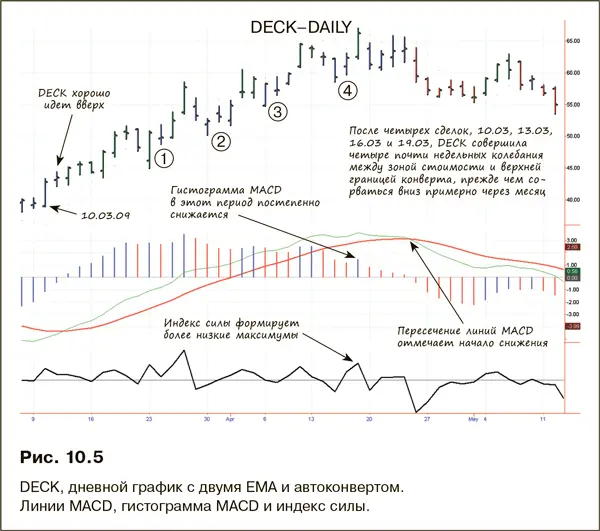

Эти три графика Deckers Outdoors (DECK) (рис. 10.3–10.5) вместе с несколькими внутридневными графиками (не приведенными здесь) я получил от Стива Олкорна, члена группы SpikeTrade, который написал: «Я прилагаю записи из своего дневника, начиная со сделки, совершенной 10 марта 2009 г. в первый день крупного подъема. Я купил DECK, которая шла вверх в течение шести недель. Сделка была непростой, но я зафиксировал прибыль. Оглядываясь назад на те спокойные дни, я вижу, что тогда существовала масса возможностей и можно было зарабатывать деньги без особого опыта и умения. Сегодня такое невозможно».

Стив скромничает, он – один из самых сильных участников SpikeTrade. Комментарии к этим графикам принадлежат ему. Я часто говорю своим слушателям: «Преподавать мастерство очень трудно, но еще труднее ему научиться». Похоже, Стив усвоил мои уроки, и ему хватило смелости использовать полученные знания, когда многие боязливо жались к стенкам.

К комментариям Стива и к его отметкам на графиках добавить почти нечего. Обратите внимание: он использует свои графики и как инструмент планирования, и как поле для ведения записей. Когда я только начинал заниматься трейдингом, то делал на графиках довольно много записей о сигналах индикаторов. Сегодня важные для меня факторы я просто отмечаю стрелками или кружочками.

Как настоящий профессионал Стив несколько раз входил в сделку с одной и той же акцией. Новички обычно покупают акцию, выигрывают или проигрывают и переходят к следующей. Они напоминают мне парня в баре, который пытается знакомиться с разными женщинами, но не пытается выслушать ни одну и закрепить отношения. А еще он очень болезненно воспринимает отказ – если его проигнорировали, он никогда не подойдет снова. Профессиональные трейдеры нередко многократно входят в сделки с одной и той же акцией. После выхода по стоп-приказу они обращаются к акции снова и снова, пока не найдут хороший момент для входа в нужном направлении. Стив, несмотря на неопытность во время этих сделок, поймал несколько колебаний акции, пока пересечение линий MACD не показало, что характер движения DECK меняется.

В начале своей карьеры я часто включал в дневники обширные психологические комментарии и записывал, что чувствовал во время входа и выхода из сделки. С опытом психология становится ясной, и внимание смещается на управление рисками и капиталом.

Одна из самых важных моделей для идентификации рыночного дна – ложный прорыв вниз в сочетании с бычьим расхождением. Эту модель можно найти во всех масштабах времени, но чем больше масштаб, тем сильнее сигнал. Мы рассмотрим эту модель на недельном графике – именно этот масштаб времени помогает определять крупные максимумы и минимумы.

Research in Motion (RIMM) – технологическая компания. Ее продукт, Blackberry, в шутку называют «крэкберри» из-за многочисленных приверженцев (рис. 10.6). В начале медвежьего рынка эта акция держалась лучше, чем другие, и в 2008 г. достигла нового максимума. Летом того года она поднялась выше уровня сопротивления, но закрылась ниже линии сопротивления в области 1 на графике. Медвежье расхождение недельного MACD добавляет вес сигналу продажи от ложного прорыва вверх. Отсюда RIMM покатилась вниз. В течение года она упала почти со $150 ниже $40, потеряв три четверти стоимости.

В октябре 2008 г. RIMM нашла поддержку ниже $40 (область 2). В январе 2009 г. акция пошла вверх, и гистограмма MACD поднялась выше нулевой линии, «сломав хребет медведю» (область 3). В области 4 RIMM снова откатилась к линии поддержки, а потом рухнула к новому минимуму. Низший уровень RIMM в 2008 г. составил $35,09, но в марте 2009 г. акция снизилась еще на четыре цента, до $35,05. Такого прорыва было достаточно, чтобы выбить трейдеров, которые любят размещать стоп-приказ «на тик ниже последнего минимума».

Читать дальше

Конец ознакомительного отрывка

Купить книгу