Важно выбрать метод, который соответствует вашему характеру. Кому-то мой подход покажется слишком краткосрочным, кому-то – слишком долгосрочным, но мне он подходит лучше всего. Выберите временной горизонт, который вам подходит, и придерживайтесь его.

По мере того, как фондовый рынок падал ниже и ниже осенью 2008 г., настроение большинства участников рынка становилось все более мрачным. Даже связанные с закрытием коротких позиций ралли, которые обычно прерывают падение, стали менее продолжительными и сильными.

Этот рынок не упадет до нуля

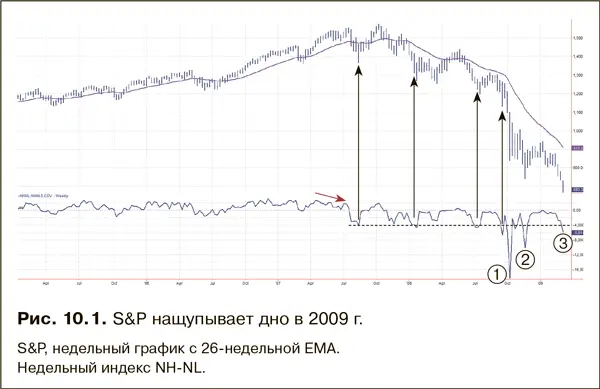

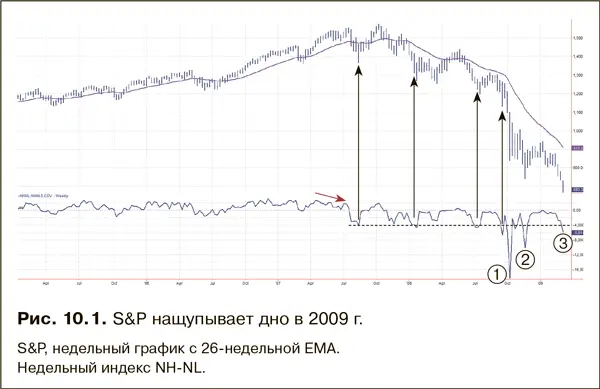

На приведенном в предыдущей главе недельном графике S&P мы видели, что с падением недельного индекса NH-NL ниже –4000 появились сильные сигналы покупки. Здесь (рис. 10.1) эти сигналы отмечены вертикальными зелеными линиями. Обратите внимание на то, что если первая из линий предшествует значительному ралли, то за двумя последними идут короткие и довольно слабые подъемы. Это показывает, что медведи становятся сильнее, а быки слабее.

Периодически падение опускает недельный индекс NH-NL ниже –4000, но за всю историю американского фондового рынка этот индикатор никогда не падал ниже –6000. Однако в октябре 2008 г. произошло беспрецедентное событие – недельный NH-NL рухнул до –18 000.

Эта впадина отражала совершенно безумную панику. Bear Stearns прекратил свое существование и был продан дешевле стоимости его головного офиса в центре города. Lehman Brothers был принудительно ликвидирован, а на Уолл-стрит самым ходовым стало понятие «контрагентский риск». Фирмы перестали торговать друг с другом из опасения, что контрагент не сможет выполнить своих обязательств.

В этот момент в игру вступило федеральное правительство. Оно спасло ситуацию путем повышения ликвидности системы – вливания средств в рынки и предоставления гарантий. Критики и по сей день указывают на ошибки правительства и на то, что огромные суммы были направлены не туда и использованы не так, но многие считают, что без вмешательства правительства рынок мог впасть в ступор и прекратить функционирование.

Беспрецедентная впадина индекса NH-NL (точка 1) говорила о том, что рынок стоит перед альтернативой: жизнь или смерть. Отскок индекса к нулю показал, что рынок выбрал жизнь. Его судьба прояснилась, и ключевым стал вопрос: когда он достигнет дна?

В ноябре 2008 г. рынок упал до нового минимума, но недельный индекс NH-NL сформировал более мелкую впадину на уровне «всего» –10 000. В январе 2009 г. он поднялся до нуля, но затем фондовый рынок ослабел снова.

В марте 2009 г. акции упали ниже октябрьского и ноябрьского минимумов на низких объемах. Ну, а недельный индекс NH-NL? Он опустился до –5854, т. е. к значениям, достигнутым на предыдущих минимумах медвежьего рынка. По одному этому показателю нельзя сказать, что достигнуто – абсолютное дно или промежуточный минимум перед ралли медвежьего рынка. Конечно, сильное бычье расхождение между минимумами 1, 2 и 3 показывало, что более вероятен первый вариант.

NH-NL дает сигнал покупки

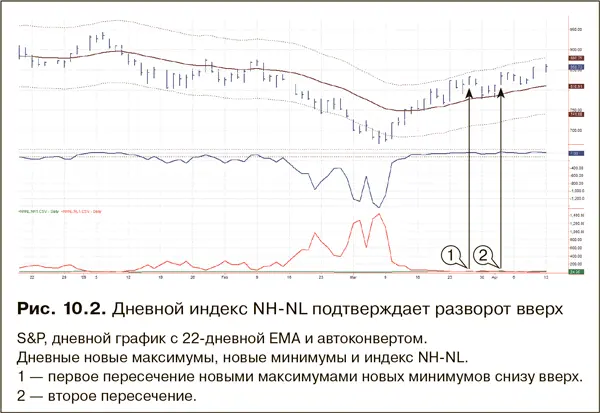

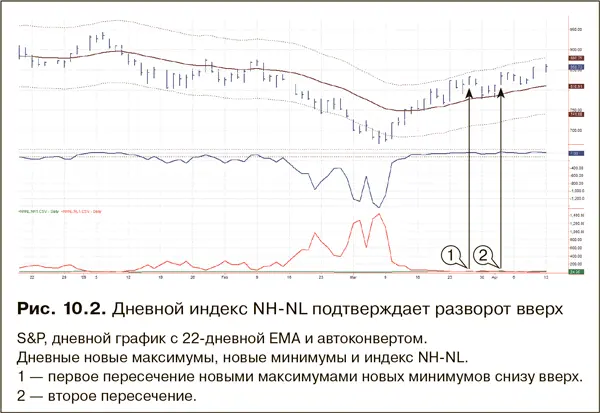

Сигнал графика на рис. 10.2 однозначен. Он говорит трейдерам, что паниковать не нужно, а следует закрывать короткие позиции и составлять списки покупок.

Когда вы анализируете рынок в различных масштабах времени, технические торговые сигналы редко появляются одновременно. У профессионалов есть правила, позволяющие справляться с этой проблемой, новички ее даже не замечают, а одержимые ждут идеальных условий до тех пор, пока поезд не уйдет.

Конкретный пример – поведение индекса NH-NL на рыночных минимумах в марте 2009 г. Хотя на недельном графике сигналы достижения дна были очевидными, на дневном графике сигналы дна отсутствовали. Рынок двигался к новым минимумам, а дневной индекс NH-NL снижался вместе с ценами без каких-либо признаков расхождения.

Во время последнего снижения красная линия в нижней части рисунка показывала растущее количество новых минимумов, а плоская зеленая линия отражала небольшое количество новых максимумов (рис. 10.2). Хотя недельный индекс NH-NL демонстрировал бычье расхождение, дневной индекс NH-NL в марте не показывал ничего. Что делать в такой ситуации?

Сигналы долгосрочных графиков важнее сигналов краткосрочных. Это значит, что недельный график важнее дневного. В идеальном мире они оба двигались бы в унисон, но в нашей несовершенной реальности нужно делать выбор. Система тройного экрана говорит, что анализ всегда нужно начинать с долгосрочных графиков. Именно на них мы принимаем стратегические решения. Только после этого можно переходить к дневным графикам для выбора момента тактических действий.

Читать дальше

Конец ознакомительного отрывка

Купить книгу