1 ...8 9 10 12 13 14 ...89 Этот вопрос также можно проанализировать с теоретической точки зрения. Используя некоторые относительно простые статистические методы, можно рассчитать риск более низкой эффективности по сравнению с безрисковыми инвестициями в казначейские векселя. Предположим, что доходность обыкновенных акций равна 10 %, стандартное отклонение – 20 %, доходность казначейских векселей – 3 %. В любом году заданного периода риск того, что эффективность акций будет ниже эффективности казначейских векселей, равен 36 %. За 5-летний период этот риск составляет 22 %; за 10 лет – 13 %; за 20 лет – 6 %; за 30 лет – 3 %; и за 40 лет – лишь 1 %. Основная идея прежняя: чем больше временной горизонт, тем меньше вероятность убытка.

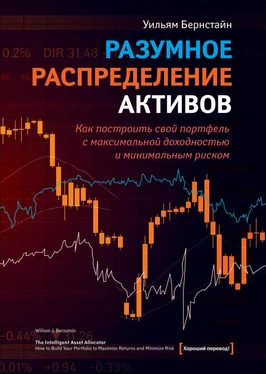

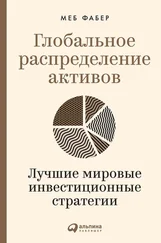

Рис. 2.6. Доходность обыкновенных акций за 5-летние периоды, 1926–1998 гг.

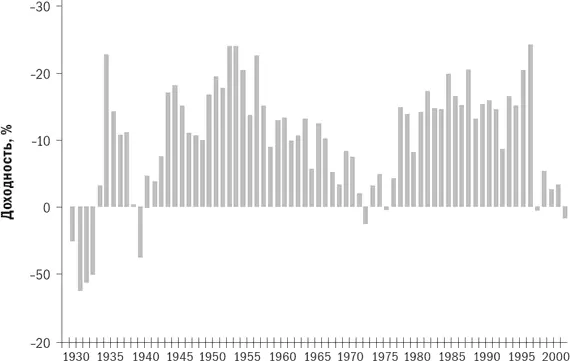

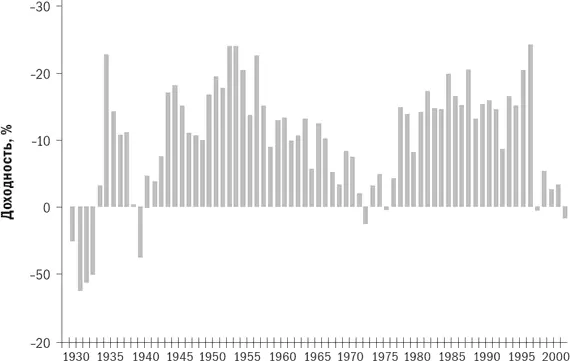

Рис. 2.7. Доходность обыкновенных акций за 30-летние периоды, 1926–1998 гг.

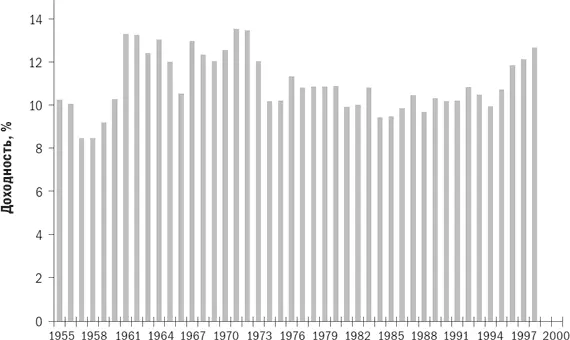

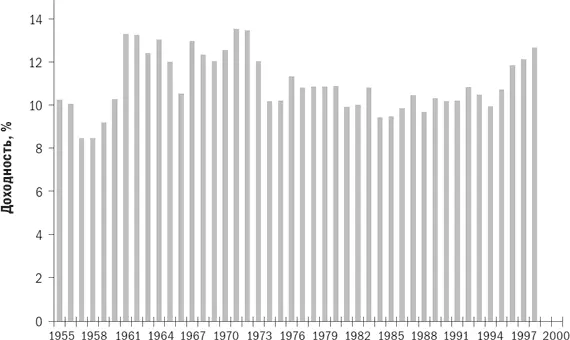

Рис. 2.8. Рост $1, инвестированного в обыкновенные акции, за 30-летние периоды

Здесь необходимо высказать предостережение. Некоторые интерпретировали высказанную выше мысль как демонстрацию того, что акции со временем становятся менее рискованными. Это не совсем верно. Взгляните на рис. 2.7. Разница между самой высокой и самой низкой доходностью за 30-летний период составляет почти 5 %. Суммируя 5 %-ную разницу дохода за 30-летние периоды, получаем почти четырехкратную разницу в размере итогового состояния. На рис. 2.8 показаны значительные различия в конечной стоимости $1, инвестированного в различные 30-летние периоды с 1926 г. График показывает, что при измерении риска как стандартного отклонения величины итогового богатства акции на самом деле становятся более рискованными с течением времени. Это различие нельзя назвать ничтожным или теоретическим. Вероятно, наиболее значимое определение риска – это вероятность остаться без денег. Для вас жизненно необходимо думать о том, какая мера риска лучше всего описывает ваши личные потребности и ощущения.

Все внуки должны быть богатыми

В начале безмятежного лета 1929 г. Джон Раскоб, один из ведущих финансовых специалистов компании General Motors, дал интервью журналу The Ladies Home Journal . Финансовый дух конца 1920-х гг. очень мило отражен в цитируемом фрагменте:

Предположим, мужчина женится в возрасте двадцати трех лет и начинает регулярно сберегать $15 в месяц. Практически любой человек, имеющий работу, при желании сможет это сделать. Если он инвестирует в хорошие обыкновенные акции и будет накапливать дивиденды и использовать права акционера, то по истечении двадцати лет у него будет по меньшей мере $80 000 и доход от инвестиций в размере около $400 в месяц. Он будет богат. А поскольку каждый может это сделать, то я твердо уверен, что каждый не только может, но и должен быть богатым.

Гипотетический молодой человек из примера г-на Раскоба был настоящим гением инвестирования: превращение $15 в месяц в $80 000 через 20 лет требует ставки годовой доходности выше 25 %. Это интервью и предложенная в нем схема инвестиций по сей день вспоминаются как нелепый пример тех заразительных настроений, которые предшествовали раздуванию к 1929 г. мыльного пузыря на фондовом рынке США.

И все же в итоге г-н Раскоб не так уж сильно промахнулся. Представим себе, что гипотетический молодой человек начал инвестировать $15 в месяц в обыкновенные акции 1 января 1926 г. и продолжал это делать вплоть до своей смерти в возрасте 91 года 31 декабря 1994 г. К этому времени он накопил бы $2 462 295. Если бы он инвестировал в акции мелких компаний, то у него было бы $11 730 165. Очевидно, в этом расчете содержится ряд нереалистичных допущений, а именно: основная сумма и дивиденды никогда не тратились, не уплачивались налоги и акции покупались без комиссионных. Возможно, мы ошиблись в своей оценке в два или три раза, однако долгосрочные результаты все-таки впечатляют. Оптимист может назвать это примером «магии сложных процентов». Слишком многое было раздуто из этого явления. Пессимист отметит, что наш усердный накопитель умер в глубокой старости, так и не насладившись своим богатством. Если бы он расходовал ежегодно хотя бы малую часть своих сбережений, то его состояние было бы намного меньше. Я предпочел бы быть 26-летним и прогуливаться по парижским бульварам с несколькими франками в кармане, нежели богатым стариком. Все не могут быть богатыми, но, возможно, это удастся их внукам.

Читать дальше

Конец ознакомительного отрывка

Купить книгу