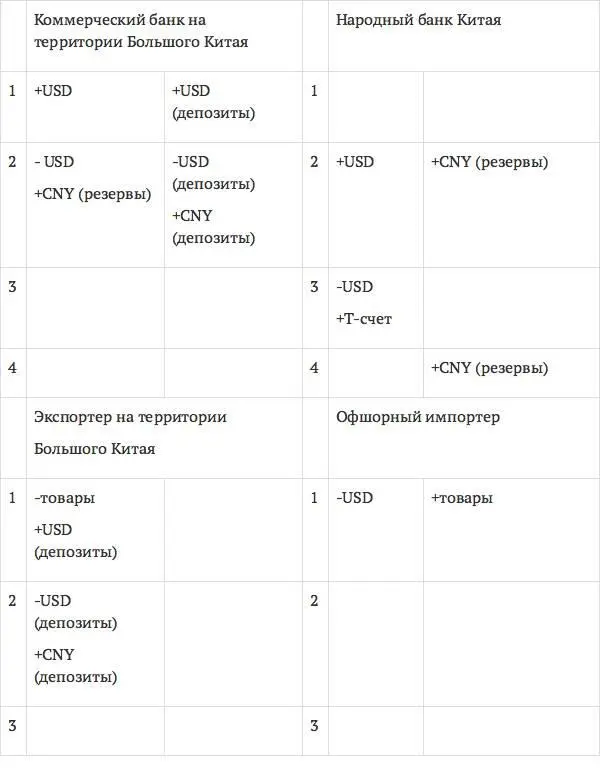

Как правило, политика обменного курса в Китае, то есть поглощение профицита торгового и платежного балансов, предполагает управление огромными потоками национальных денег. Вследствие того, что такие объемы могут быть инфляционными, Народный банк Китая осуществляет интервенцию с целью стерилизации иностранной валюты. До настоящего времени эта интервенция проводилась на основе выпуска специальных стерилизационных бумаг [28]. В свою очередь, на условиях платежа эти ценные бумаги поглощали инфляционную денежную массу по мере их эмиссии и вновь выпускали ее на рынок при окончании их срока действия. Эмиссия облигаций центрального банка по ставке, превышающей доходность долларовых бумаг, привела к тому, что Народный банк Китая начал принимать на себя значительные дополнительные риски, связанные с колебаниями процентных ставок по этим ценным бумагам.

В последние годы Народный банк Китая в меньшей степени был сосредоточен в своей политике на стерилизационных ценных бумагах и в большей – на контроле нормы обязательных резервов коммерческих банков. Такая политика оказывает прямое влияние на национальную платежную систему, преимущественно через посредство крупных коммерческих банков, которые имеют резервные счета в Народном банке Китая. Коммерческие банки, не имеющие там своих резервных счетов, урегулируют расчеты с использованием корреспондентских счетов в уполномоченных банках.

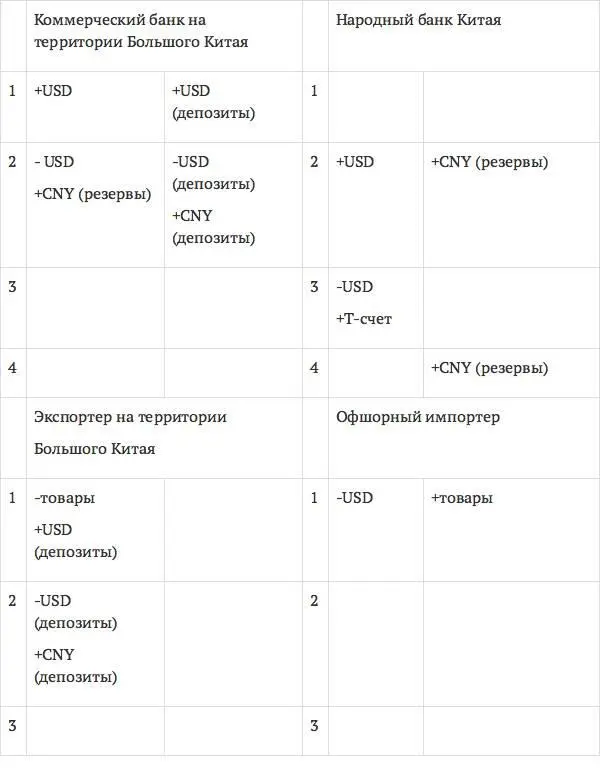

Рис. 1.2. Структура трансакционных счетов Народного банка Китая для реализации целей валютной политики

Рис. 1.3 . Структура дополнительных счетов для трансакций с участием Народного банка Китая, теневых банков и коммерческих банков 2

Коммерческие банки в Китае осуществляют эмиссию национальных частных депозитов и расширяют кредитную массу, особенно для государственных предприятий, под гарантии правительства и органов местного самоуправления с различным уровнем гарантий центрального аппарата управления страной. Содержащиеся на счетах коммерческих банков средства характеризуются наличием долговых ценных бумаг с низким уровнем риска, которые финансируются за счет процентов от депозитов. При этом пределы варьирования величины ставок по депозитам в Китае устанавливаются государством. Существует два основных последствия такой политики. Во-первых, с финансовой точки зрения открытая позиция для банков эквивалентна свопу на процентную ставку. В этом случае контролируемый уровень процентных ставок гарантирует наступление платежа по данному свопу, и последние тенденции в области либерализации финансовых рынков в Китае фундаментальных изменений в указанное требование не внесли. Во-вторых, сочетание политики использования обязательных норм резервирования для целей стерилизации и принудительного вливания активов с занесением в бухгалтерские балансы банков привело к тому, что последние стали списывать риски со своих балансовых счетов на сектор теневой банковской деятельности.

Таким образом, контроль кредита в бухгалтерских балансах банковской системы в Китае в условиях интенсивного спроса на кредитные ресурсы и большого предложения денежных средств привел к необходимости перехода к учету дополнительно создаваемого кредита на менее регулируемых со стороны государства балансовых счетах, характерных, главным образом, для банковских услуг по управлению финансовыми активами.

Теневая банковская деятельность предоставляет необходимые кредитные ресурсы заемщикам под залог депозитов, имеющих характеристики квазиденег. В отличие от теневых, коммерческие банки дают гарантии с различным уровнем кредитоспособности, не перекладывая кредитный риск на депозитариев. Таким образом, эффективная защита от кредитного риска обеспечивается за счет услуг по управлению активами и средств компаний, их предоставляющих. Вместе рисковые кредиты и депозитные гарантии тождественны позиции по кредитному свопу на дефолт. В периоды экономического подъема депозиты, создаваемые для оплаты услуг по управлению активов в банках, выступают в качестве квазиденег, из чего следует, что указанные кредитные свопы на дефолт имеют заниженную оценку. И в случае, когда вероятность дефолта мала, сальдо потоков наличности в коммерческие и теневые банки имеет положительное значение, тогда как в условиях роста числа дефолтов имеет место существенный отток свободных денежных средств.

Читать дальше