Похоже, Япония сегодня платит слишком высокую цену за политику стимулирования экспорта. В этой связи следует еще раз повторить, что политика, направленная на активную поддержку какого-либо вида экономической деятельности за счет других секторов, вероятнее всего, нарушит равновесие между потреблением и производством и тем самым вызовет экономическое обнищание. Мы говорим здесь о политике, нацеленной на активное стимулирование либо совокупного спроса, либо совокупного предложения. Только в условиях свободного недеформированного рынка можно гарантировать гармоничное взаимодействие между спросом и предложением.

Важнейшим фактором, способствующим привлечению реальных ресурсов из остального мира в США, является увеличение американской денежной массы. Тот факт, что доллар США представляет собой основное международное средство обмена, создает для Америки возможность пере-направить реальные ресурсы из других стран в свои пределы. Другими словами, когда эмитируются новые доллары, первыми их получателями становятся американцы, которые могут обменять их на иностранные товары и услуги. Американцы имеют возможность осуществлять обмен «ничего на что-то», потому что только США могут выпускать американские доллары. Мизес по этому поводу писал:

«Предположим, что международный орган увеличил размеры своей эмиссии на определенную сумму, полностью ушедшую в одну страну — Руританию. Конечным результатом этой инфляционной акции станет рост цен на товары и услуги во всем мире. Но влияние этого процесса на условия жизни граждан разных стран будет различным. Руританцы будут первыми облагодетельствованы дополнительной манной небесной. В их распоряжении стало больше денег, в то время как жители остального мира не получили своей доли новых денег. Руританцы могут платить более высокие цены, а остальные - нет. Поэтому руританцы забирают с мирового рынка больше товаров, чем раньше. Неруританцы вынуждены ограничивать свое потребление, поскольку не могут конкурировать с более высокими ценами, платящимися руританцами. Пока продолжается процесс приспособления цен к изменившемуся денежному отношению, руританцы находятся в более выгодном положении по сравнению с неруританцами. Когда этот процесс наконец завершится, руританцы станут богаче за счет неруританцев» [4] Мизес Л. фон. Человеческая деятельность, М.: Экономика, 2000. С. 445

.

Судя по всему, поступление товаров из остального мира сыграло существенную роль в поддержании американского ресурсного фонда, (Тем не менее ожидается, что наметив-шийся в остальном мире экономический кризис в ближайшие месяцы, по всей видимости, ослабит свою поддержку ресурсного фонда США.)

Выводы для фондовых рынков

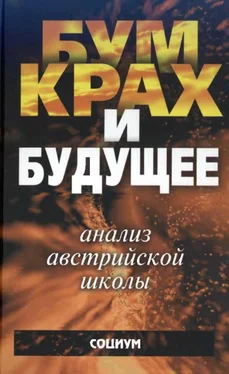

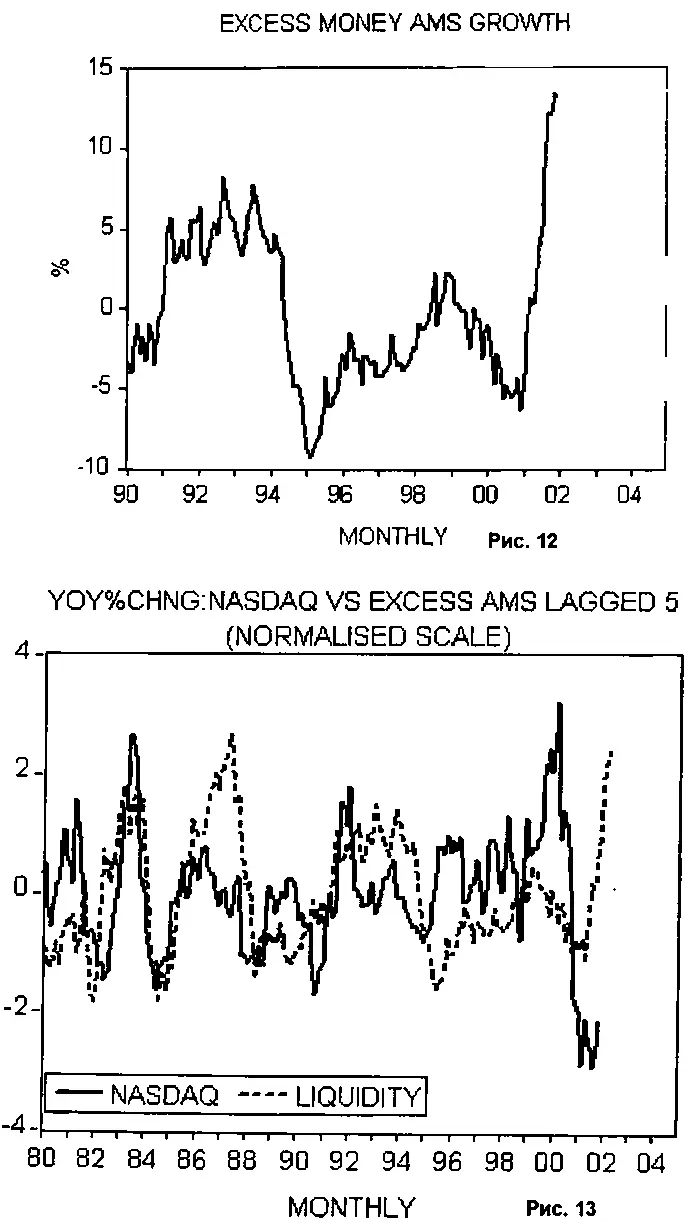

В результате агрессивной мягкой денежной политики ФРС ежегодный темп роста денежной массы AMS с учетом номинальной экономической активности составил в декабре 13,2 процента по сравнению с —4,1 процента в январе (рис. 12).

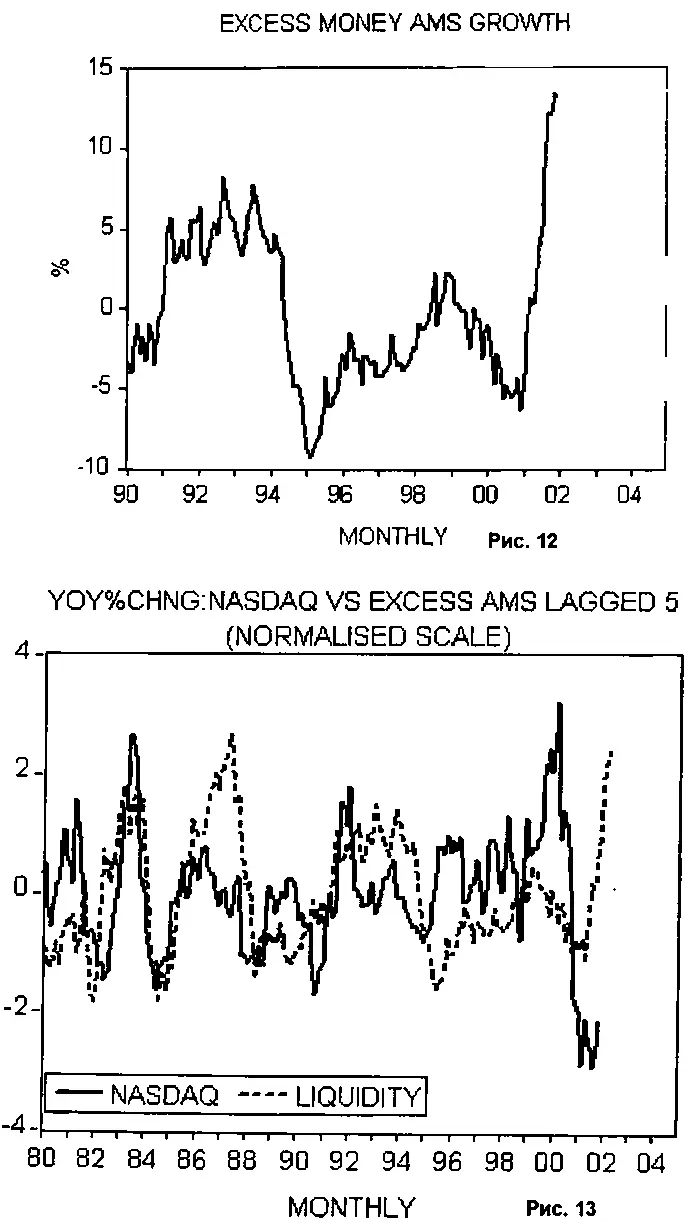

Этот устойчивый рост ликвидности должен обеспечить поддержку курсов акций (рис. 13).

Однако наращивание ликвидности, не поддержанное прибылями компаний, не сможет вызвать устойчивого подъема рынка акций. Более того, нынешнее рекордно высокое соотношение «цена (акции)-прибыль (компании)» ничего хорошего для акций не предвещает. Пока реальный ресурсный фонд находится не в лучшем состоянии, вероятность благоприятного изменения прибылей корпораций не слишком велика (рис. 14).

Очевидно, что если ресурсный фонд достаточен, то мы станем свидетелями устойчивого экономического роста, а также устойчивого подъема на рынке акций. Однако вероятным негативным фактором, который способен умерить подъем на рынке акций в этом сценарии, может стать ускорение инфляции цен вследствие нынешней мягкой денежной политики ФРС.

Значительное переинвестирование в капитальные товары относительно производства потребительских товаров означает, что более весомые прибыльные возможности будут иметь компании, которые в значительной степени заняты производством конечных потребительских товаров. Акции компаний, чья деятельность прямо или косвенно связана с производством капитальных товаров, как ожидается, по кажут себя плохо. Кроме того, в условиях стагнирующего ресурсного фонда, за счет роста безнадежных долгов акции банков вполне могут оказаться «под давлением».

Читать дальше