Беспорядочностью как способом переиграть рынок занимаются, конечно, не одни университетские профессора. Сенатор Томас Дж. Макинтайр, демократ из Нью-Гэмпшира и член влиятельного банковского комитета Сената, в один прекрасный день принес с собой обычную настенную мишень для метания стрелок-дротиков. Он прикрепил к ней список компаний с фондовой биржи и принялся метать дротики. Пакет акций, выбранный с помощью дротиков, оказался результативнее портфелей подавляющего большинства взаимных фондов. (Таким образом, дротики сенатора Макинтайра подтвердили показания теоретиков случайного блуждания, профессоров Пола Сэмюэлсона из МИТ и Генри Уоллича из Йельского университета, данные ими на сенатских слушаниях при обсуждении законодательства о взаимных фондах.) Если такие крупнокалиберные орудия, как профессора Сэмюэлсон и Уоллич плюс банковский комитет Сената столь серьезно относятся к «случайному блужданию», то всем остальным стоит крепко задуматься: ведь если в «случайном блуждании» действительно заключается Истина, то ценность всех графиков и всех инвестиционных консультаций равна нулю — а это может очень серьезно повлиять на правила Игры.

Первое исходное положение «случайного блуждания» заключается в том, что рынок, — например Нью-Йоркская фондовая биржа — представляет собой «эффективный» рынок, то есть такой, где цифры рациональны, а нацеленные на прибыль инвесторы конкурируют между собой, имея примерно равный доступ к информации и пытаясь определить будущее поведение цен.

Второй исходный тезис гласит, что акции имеют действительную ценность — «равновесную цену» на языке экономистов — и что в любой отдельно взятый момент цена акции может быть хорошим показателем ее действительной ценности, которая в целом зависит от доходности данной акции. Но поскольку никто с уверенностью не может сказать, что же такое действительная ценность, то, как говорит профессор Фейма, «действия множества конкурирующих участников должны вызывать случайные блуждания текущей цены акции вокруг ее действительной ценности ».

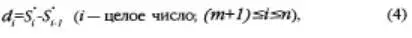

Сторонники «случайного блуждания» испытали свою теорию на «эмпирических доказательствах». Целью исследования было математически продемонстрировать, что последовательные изменения цены происходят независимо друг от друга. Вот вам фрагмент одного из текстов — просто чтобы хорошенько вас припугнуть. Его автор профессор МИТ Уильям Стайгер, а сама работа была опубликована в сборнике «Случайный характер цен на фондовой бирже».

«Тест основан на выборочном распределении статистики, относящейся к чисто случайным блужданиям, характер которых сформулирован мною ранее. Принимая, что t — это отношение (случайная переменная) диапазона девиации от прямой, соединяющей первое и последнее значения сегмента континуального случайного блуждания к выборочной стандартной девиации приращения, это распределение определяет вероятность P t , где t меньше или равно любому t .

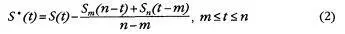

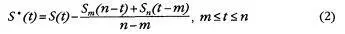

Рассмотрим следующий стохастический процесс. Примем, что S(t) (m ≤ t ≤ n), описывает чисто случайное блуждание в сегменте от m до n , где m и n целые числа, a t постоянно изменяется в пределах m ≤ t ≤ n . Примем, что

Мы трансформируем реализацию S(t) в сегменте от m до n до вариации, имеющей средний нулевой инкремент, как показано ниже. Обозначим:  отклонения от линии, связывающей (m, S m) с (n, S n), тогда

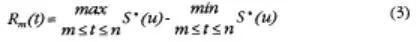

отклонения от линии, связывающей (m, S m) с (n, S n), тогда  будет диапазоном девиации сегмента (т, n) за время t.

будет диапазоном девиации сегмента (т, n) за время t.

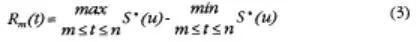

Беря инкременты:

мы определяем:

стандартную девиацию инкрементов в сегменте в целочисленные отрезки времени.

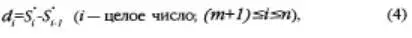

Наконец, полагая случайную переменную

мы получаем выборочную функцию распределения для

Читать дальше

отклонения от линии, связывающей (m, S m) с (n, S n), тогда

отклонения от линии, связывающей (m, S m) с (n, S n), тогда  будет диапазоном девиации сегмента (т, n) за время t.

будет диапазоном девиации сегмента (т, n) за время t.