В этой суматохе вокруг беты была одна интересная деталь. Вся эта статистика — и сама мысль о том, что некая формула, пусть даже очень сложная, может заменить менеджера — естественно была воспринята менеджерами как угроза. Пять лет назад на одном из семинаров модель Марковица, как все это стало называться, обсуждалась в течение всего утреннего заседания. Ее дружно и однозначно заклеймили. Вердикт: Марковиц не понял самого смысла диверсификации. А один из участников даже предложил (и это предложение вошло в стенограмму) «собрать все книги Марковица и спалить». Но за прошедшие пять лет брокеры — один из них, кстати, был участником того памятного семинара — стали предлагать своим клиентам, наряду с прочими услугами, и расчет беты их портфелей.

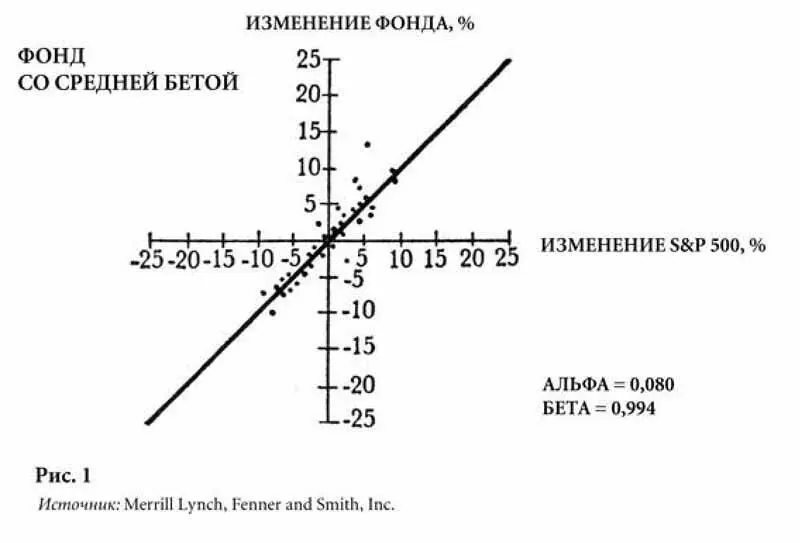

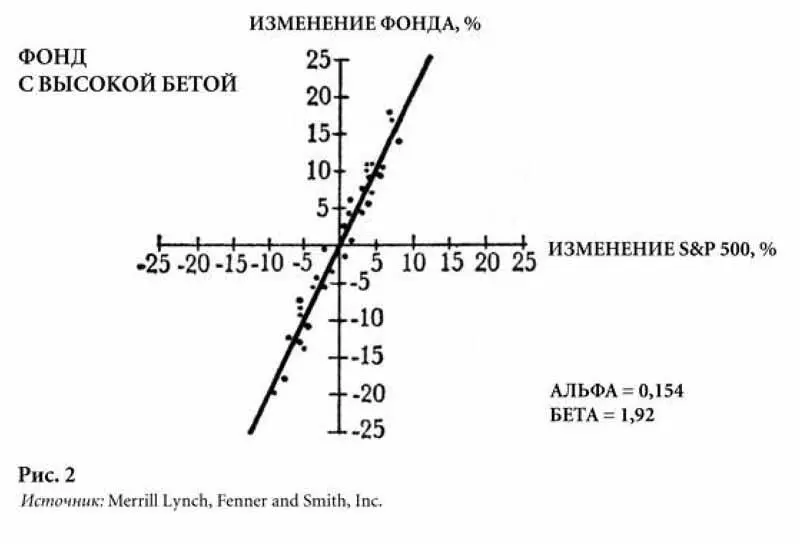

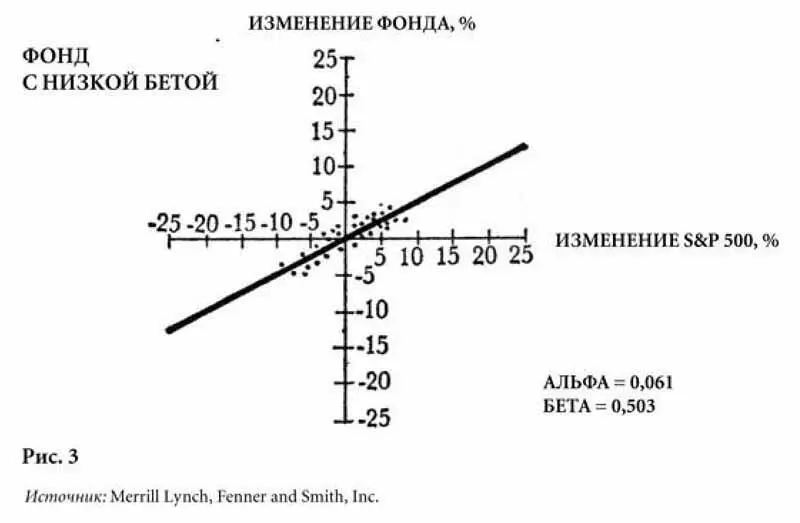

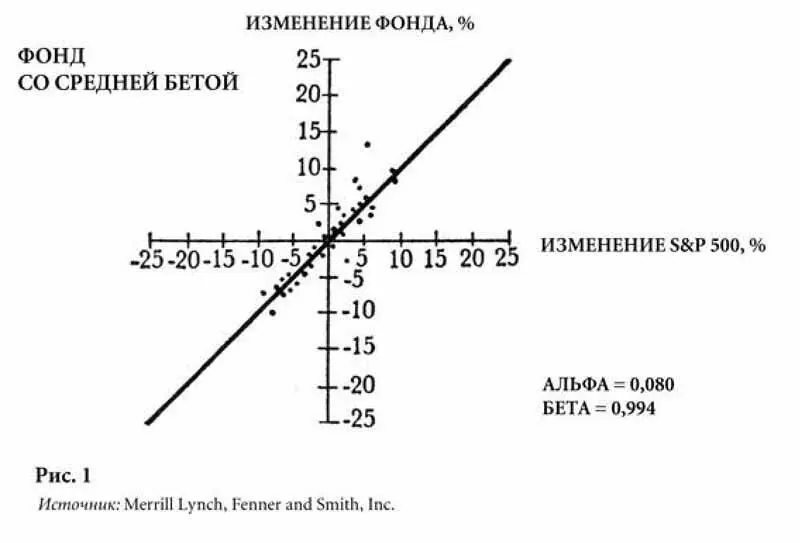

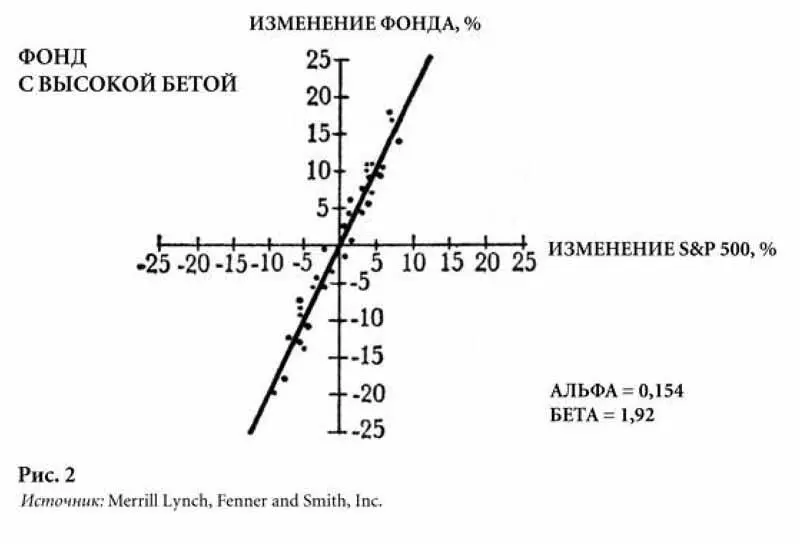

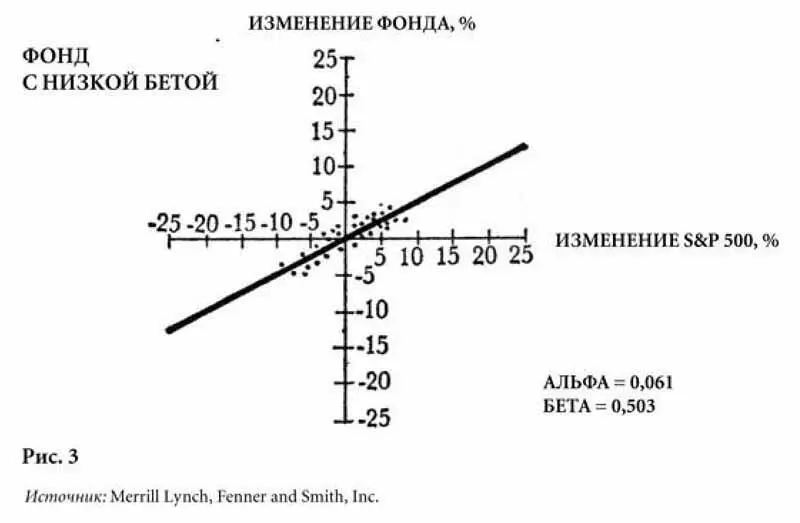

Бета-теория базируется на двух простых идеях. Первая заключается в том, что большинство акций и групп акций довольно тесно связаны с рынком в целом. Вторая гласит, что для получения более высокого вознаграждения необходимо принять более высокий риск. Риск портфеля определяется сравнением графика его доходности — прирост капитала плюс дивиденды — с графиком доходности какого-либо приемлемого рыночного индекса, допустим, S&P 500. Бета-коэффициент является мерой волатильности, чувствительности вашей доходности к рынку. По определению, рынок имеет бету, равную 1,0. Таким образом, портфель с бетой 2,0 имеет в два раза более высокую волатильность. Если рынок идет вниз или вверх, то этот портфель идет вниз или вверх в два раза сильнее. (Если вас интересует, куда во всем этом делась альфа, замечу, что она представляет собой остаточное влияние, не связанное с рынком, — это вертикальная ось, под углом к которой идет график беты).

Бета-теория открыла необозримый простор для тех, кто обожает нажимать клавиши компьютера, особенно в стенах высших учебных заведений. Когда Financial Analysts Journal опубликовал библиографию работ, посвященных риску и прибыли, в ней оказалось 253 статьи и 89 книг — а ведь дело было еще в 1968 г. С тех пор их число выросло на порядок.

Бета получила мощный толчок благодаря банкам и, конкретно, Институту банковского управления. В конце 1960-х гг. деньги утекали из банковских трастовых отделов и портфелей в «фонды результативности» и другие формы Go-Go. Люди, забиравшие свои деньги, говорили, что активные менеджеры рванули вверх — кто на 50 %, кто на 100 %, — а деньги, которыми управлял банк, не двигаются с мертвой точки вот уже десяток лет. И банкам нужна была статистика, которая бы сказала: «Конечно, прибыли там будь здоров — но ведь и риск не меньше».

Институт банковского управления опубликовал отчет «Оценка инвестиционных результатов пенсионных фондов». Этот документ произвел серьезный эффект. За ним последовали отчеты школы бизнеса Чикагского университета, цитадели статистики фондового рынка, которую вскоре вообще переименовали в «Бета-университет». Вдобавок бета была упомянута в «Отчете SEC об исследовании институциональных инвестиций».

Вся эта работа была направлена на достижение простой цели: на уточнение метода сравнения, с тем чтобы вы не просто сопоставляли фонд «А» и фонд «В», но принимали во внимание волатильность и, соответственно, степень риска каждого из них. Если так называемая бета-революция была реальным шагом вперед, а не просто модным вариантом статистических расчетов, то все будущие сопоставления должны строиться с учетом беты, взаимные фонды — раскрывать свои допущения относительно беты, а вознаграждения — определяться на основе беты.

Просто для того, чтобы вы знали, как все это выглядит, вот вам три фонда, со средней, высокой и низкой бетой.

Все мило и понятно, как в книжках по геометрии: у = a + bx.

Но, как вы, наверное, уже догадались, единства мнений относительно беты не существует. Действительно ли изменчивость доходности равняется риску? Может быть, это лишь часть риска? И даже если вам удалось охарактеризовать прежние портфели с помощью беты, насколько это помогает формировать новые портфели? «Поведение цен может определяться поведением людей, а люди не ведут себя в соответствии с законами термодинамики», — сказал один из исследователей беты в Пенсильванском университете. Кстати, в его же статье сообщалось, что бета работает на Нью-Йоркской фондовой бирже в широком диапазоне колебаний рынка, но, похоже, бесполезна в условиях Американской фондовой биржи. Что-то недоработано — надо подправлять? (Сторонники беты говорят, что, конечно, статистические отклонения могут наблюдаться, но со временем они должны сглаживаться.) Универсальных временных рядов для беты нет. Бета может не работать в случае портфелей с короткой историей. И разве не может случится так, что какой-нибудь менеджер, ничего не знающий о бете, сочтет движение рынка вниз хорошим шансом для достижения своих конкретных целей?

Читать дальше

Конец ознакомительного отрывка

Купить книгу