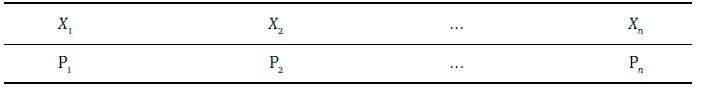

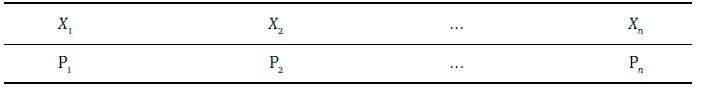

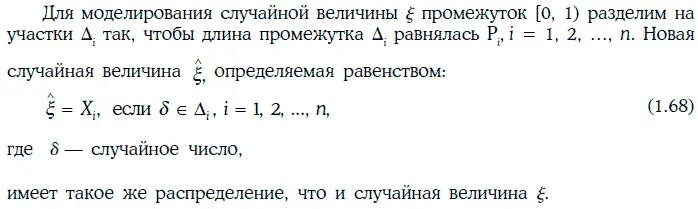

Рассмотрим теперь дискретную случайную величину ξ, распределение которой имеет вид:

Равенство (1.68) позволяет каждому случайному числу приписать определенное значение случайной величине ξ. Такой процесс приписывания значений случайной величине ξ часто называют разыгрыванием этой случайной величины.

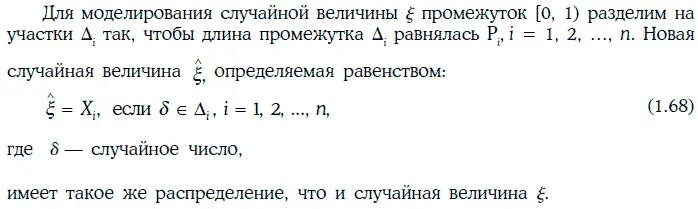

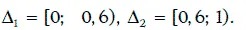

Пример 1.66.Случайная величина ξ принимает значения 1 и 2 с вероятностью 0,6 и 0,4 соответственно. В данном случае

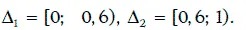

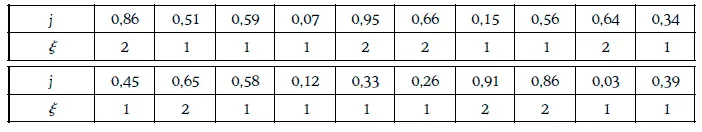

Значения этой случайной величины, приписываемые случайным числом из последовательности (1.67), приведены ниже:

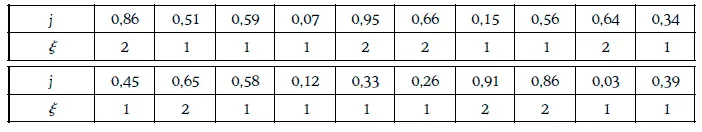

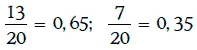

Частоты появления 1 и 2 соответственно равны  и близки к их вероятностям. Чтобы получить лучшую модель, необходимо рассмотреть большее количество случайных чисел.

и близки к их вероятностям. Чтобы получить лучшую модель, необходимо рассмотреть большее количество случайных чисел.

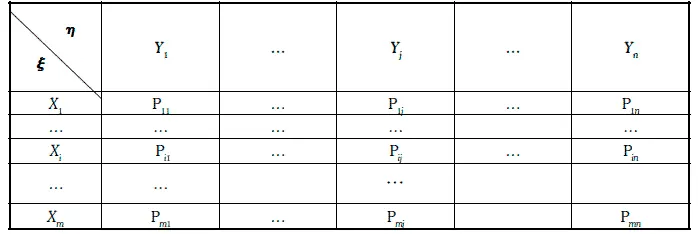

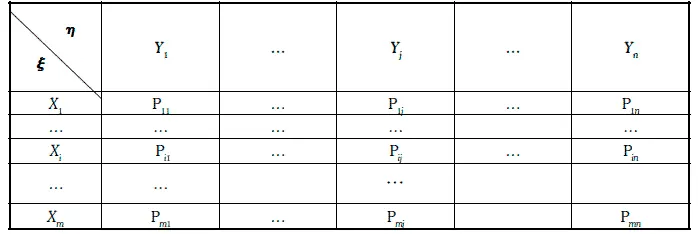

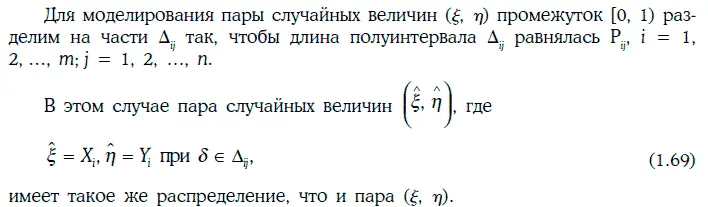

Предположим, что даны две случайные величины ξ и η, совместное распределение которых имеет вид:

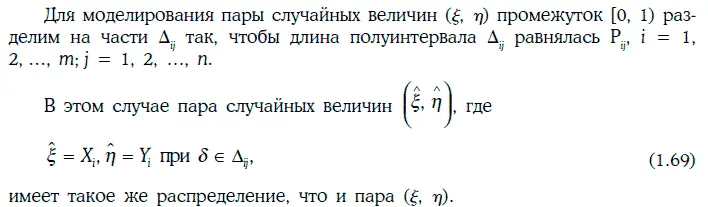

Равенство (1.69) позволяет каждому случайному числу приписать определенную пару значений случайных величин ξ и η. Такой процесс приписывания значений паре случайных величин (ξ, η) называют разыгрыванием этой пары.

Если случайные величины ξ и η независимы, то для разыгрывания пары (ξ, η) достаточно разыграть каждую случайную величину в отдельности. Для разыгрывания непрерывной случайной величины можно вначале найти дискретную случайную величину, близкую к данной случайной величине, а затем разыграть эту дискретную случайную величину.

Метод Монте-Карло позволяет численно находить различные вероятностные характеристики случайной величины η, зависящей от большого числа других случайных величин ξ 1, ξ 2…., ξ n. Этот метод сводится к следующему: разыгрывается последовательность случайных величин (ξ 1, ξ 2…., ξ n), для каждого розыгрыша определяется соответствующее значение случайной величины η, а по найденным значениям строится эмпирическое распределение вероятностей этой случайной величины.

Пример 1.67[5]. Инвестор владеет портфелем, состоящим из одной казначейской облигации и двух корпоративных облигаций одного и того же кредитного рейтинга. Основные параметры портфеля указаны в таблице:

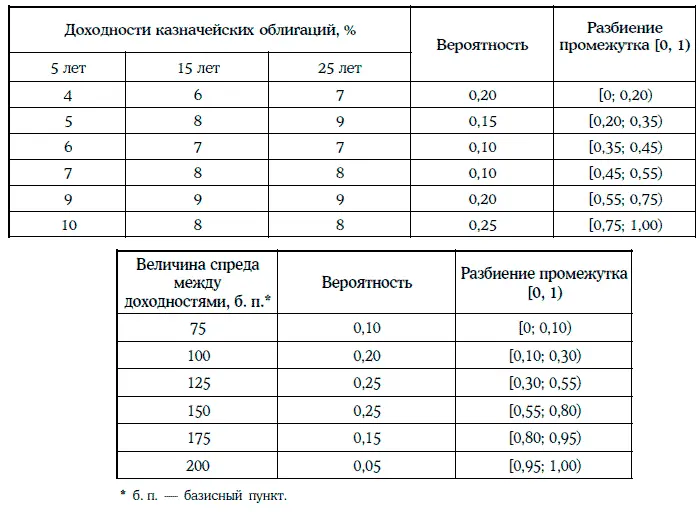

Инвестора интересует реализуемая доходность портфеля облигаций за 6 месяцев. По его мнению, реализуемая доходность портфеля будет определяться следующими двумя факторами: кривой доходностей казначейских облигаций через 6 месяцев и спредом между доходностями корпоративных и казначейских облигаций. Предположим, что инвестор располагает еще и следующей информацией:

Для определения реализуемой доходности портфеля облигаций можно использовать метод Монте-Карло.

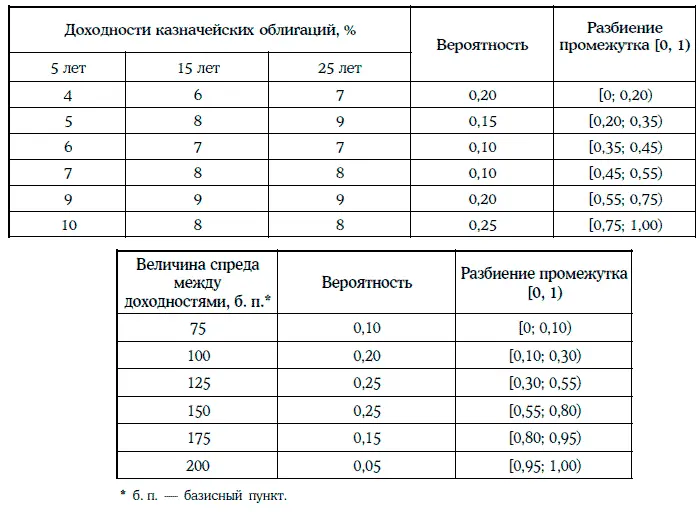

Первая итерация (случайные числа: 0,91 для кривой доходностей и 0,12 для спреда между доходностями). В этом случае доходности казначейских облигаций со сроком до погашения 5, 15 и 25 лет составят соответственно 10, 8 и 8 %, а доходности корпоративных облигаций со сроком до погашения 15 и 25 лет – 9 и 9 %.

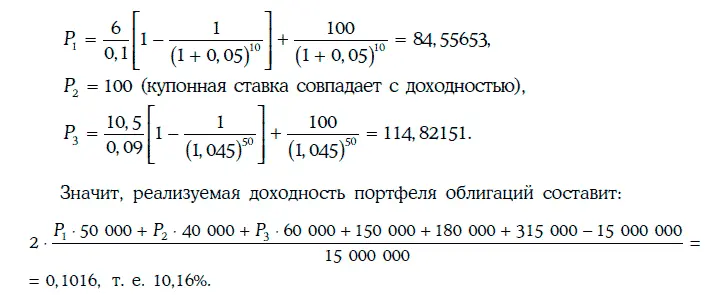

Тогда цены облигаций (на номинал в 100 долл.) через 6 месяцев определяются следующим образом:

Предположим, что было проведено 100 итераций. При этом оказалось, что наименьшая реализуемая доходность портфеля равна -3,905 %, а наибольшая реализуемая доходность составляет 24,97 %.

Разделив отрезок [-3,905 %; 24,97 %] на достаточно большое число частей, подсчитаем для каждой части число итераций, дающих реализуемую доходность из этой части.

Читать дальше

и близки к их вероятностям. Чтобы получить лучшую модель, необходимо рассмотреть большее количество случайных чисел.

и близки к их вероятностям. Чтобы получить лучшую модель, необходимо рассмотреть большее количество случайных чисел.