В отношении же сроков вручения акта необходимо отметить следующее: в пункте 4 ст. 101.4 НК РФ, регламентирующем вручение акта, содержатся следующие положения, почти повторяющие приведенные выше положения п. 5 ст. 100 данного Кодекса: акт вручается лицу, совершившему налоговое правонарушение, под расписку или передается иным способом, свидетельствующим о дате его получения; если указанное лицо уклоняется от получения указанного акта, должностным лицом налогового органа делается соответствующая отметка в акте, и акт направляется этому лицу по почте заказным письмом; в случае направления указанного акта по почте заказным письмом датой вручения этого акта считается шестой день, считая с даты его отправки.

В данных положениях в отличие от п. 5 ст. 100 НК РФ не предусмотрен срок для вручения акта, в связи с чем в п. 28 Постановления Пленума ВАС России 2013 г. № 57 разъяснено, что именно указанный пункт 5 ст. 100 даёт основания исходить из того, что акт должен быть вручен соответствующему лицу в течение пяти дней с даты его составления. В отношении положений п. 4 ст. 101.4 НК РФ также даны разъяснения в п. 29 Постановления Пленума ВАС России 2013 г. № 57, о реализации которых говорилось в письме ФНС России 2014 г. по применению Постановления Пленума ВАС России 2013 г. № 57. Об этих разъяснениях и положениях по их реализации говорилось выше.

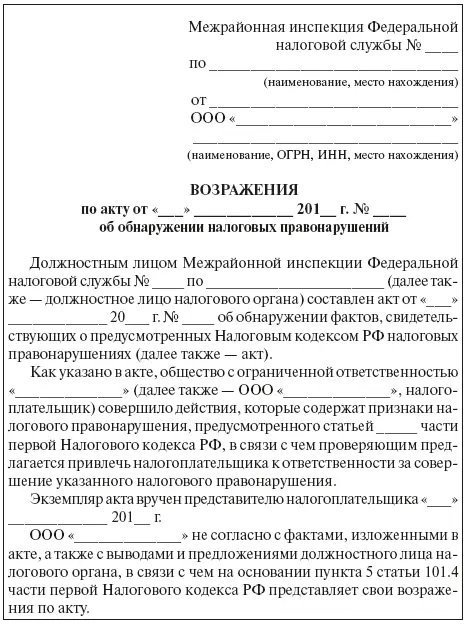

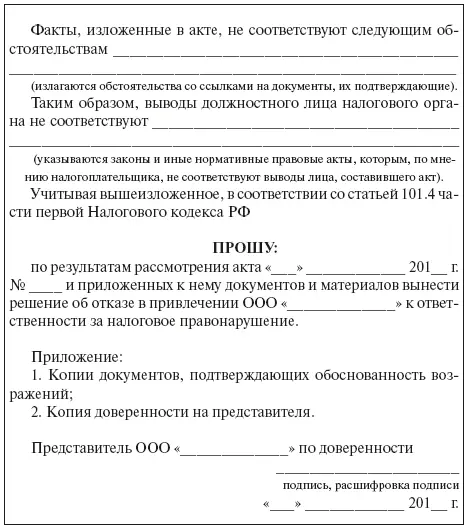

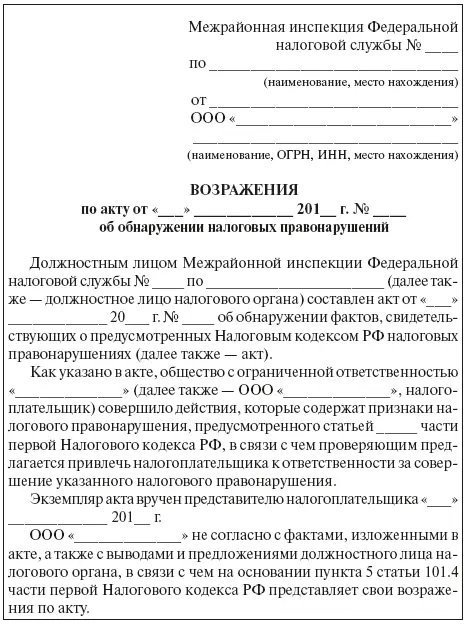

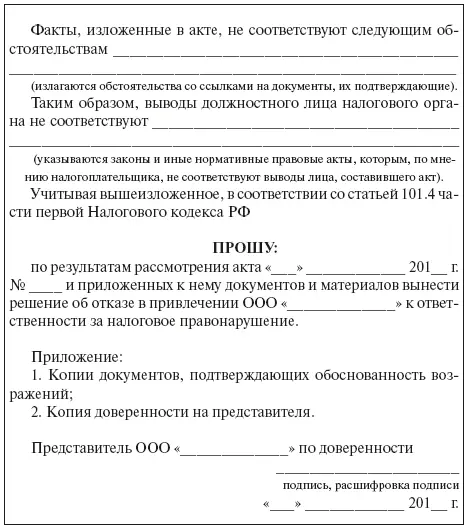

Примерная форма письменных возражений по акту об обнаружении налоговых правонарушений

В статье 101.4 НК РФ в отличие от ст. 101 данного Кодекса не говорится о возможности ознакомления с материалами проверки и материалами дополнительных мероприятий налогового контроля, как и о самой возможности проведения дополнительных мероприятий налогового контроля. Тем не менее, указанная статья 101.4 содержит положения, из которых следует возможность представления лицом, в отношении которого составлен акт, дополнений к ранее представленным письменным возражениям по акту с приложением копий документов, подтверждающих обоснованность возражений. Речь идет о положениях, включенных Законом 2008 г. № 224-ФЗ в п. 7 ст. 101.4 НК РФ, согласно которым не допускается использование доказательств, полученных с нарушением данного Кодекса; если документы (информация) были представлены лицом, привлекаемым к ответственности, в налоговый орган с нарушением установленных Кодексом сроков, то полученные документы (информация) не будут считаться полученными с нарушением Кодекса. При этом можно использовать приведенную выше примерную форму дополнения к письменным возражениям по акту налоговой проверки.

В остальном в отношении представления письменных возражений по акту об обнаружении налоговых правонарушений следует иметь в виду то, что изложено выше в отношении представления письменных возражений по акту налоговой проверки.

1.2 Подача жалобы в вышестоящий налоговый орган

Обжалуемые акты налогового органа и действия (бездействие) его должностных лиц

Статья 137 части первой НК РФ (вред. Закона 2013 г. № 248-ФЗ), регламентируя право на обжалование, соответственно нормам ч. 1 и 2 ст. 46 Конституции РФ указывает, что каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если, по мнению этого лица, такие акты, действия или бездействие нарушают его права. Порядок обжалования определен в ст. 138 данного Кодекса, согласно п. 1 которой (в ред. Закона 2013 г. № 153-ФЗ) акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном Кодексом и соответствующим процессуальным законодательством РФ.

В отношении данных положений необходимо иметь в виду следующие разъяснения, которые были даны в п. 48 Постановления Пленума ВАС России 2001 г. № 5: статьи 137 и 138 НК РФ предусматривают право налогоплательщика на судебное обжалование акта налогового органа; при толковании этих статей следует принимать во внимание, что понятие «акт» использовано в них в ином значении, нежели в ст. 100, 101.1 (п. 1) данного Кодекса; при применении статей 137 и 138 данного Кодекса необходимо исходить из того, что под актом ненормативного характера, который может быть оспорен в арбитражном суде путем предъявления требования о признании акта недействительным, понимается документ любого наименования (требование, решение, постановление, письмо и др.), подписанный руководителем (заместителем руководителя) налогового органа и касающийся конкретного налогоплательщика; кроме того, поскольку в данном Кодексе не установлено иное, налогоплательщик вправе обжаловать в суд требование об уплате налога, пеней и требование об уплате налоговой санкции независимо от того, было ли им оспорено решение налогового органа, на основании которого вынесено соответствующее требование.

Читать дальше

Конец ознакомительного отрывка

Купить книгу