По данным Ассоциации факторинговых компаний (АФК), в первом квартале 2014 г. оборот факторинга в России составил 450 млрд. руб. – это на 77 млрд. руб. больше, чем за аналогичный период прошлого года. Несмотря на обострение общей экономический ситуации в стране темпы прироста факторинга несколько замедлились (21 % против 35 % в 2013 г.). В целом же динамика этого рынка в целом сохраняется. Так, российские факторы за первый квартал профинансировали товарооборот на сумму 362 млрд. руб., что на 19 % выше, чем в первом квартале 2013 г. Отношение объема финансирования к объему уступленных требований остается высоким: 86 % благодаря продолжающемуся росту безрегрессного факторинга. Совокупный факторинговый портфель по итогам 2013 г. вырос на 24 % по сравнению с аналогичным периодом прошлого года и на начало апреля составил 270 млрд. руб. [18] Степнова Е. Российские факторинговые компании надеются на улучшение международной обстановки и российского законодательства // Журнал «ПРОФИЛЬ»

При нарастании негативных тенденций на кредитных рынках акционеры и учредители банков и кредитных структур объединяют капиталы, предоставляя заёмщикам субординированный кредит (рис. 2.1.8).

Эта форма кредитования считается необходимой для упрочения финансовых позиций банков, поскольку долевое участие в системе субординированного кредитования существенно снижает риски утраты ликвидности. Для менеджмента компаний дополнительных трудностей в ведении бухгалтерского учета не возникает. Единственное, что следует предпринимать при получении субординированного кредита, так это выбор надежного управляющего центра (головной банк). Следование данной стратегии важно и для корпоративного кредитования, поскольку финансовая прочность банковской системы обеспечивает растущий тренд выдачи кредитов и поддержания финансовой стабильности всех сфер реальной экономики.

Постоянный рост ставок на банковские кредиты, развертывание тенденций снижения ликвидности в целом ряде российских банков, их банкротство и отзыв лицензий на кредитование, ограничение доступа к кредитам из-за рубежа и другие причины обусловливают переход средних компаний Росси к займам от учредителей. Для таких экономических субъектов – это самый доступный способ получить временную финансовую помощь. Любой учредитель, будь то физическое или юридическое лицо, имеет право предоставлять организации как процентный, так и беспроцентный заём по договору, заключаемому в письменной форме [19] Согласно п. 1 ст. 161 ГК РФ, если одной из сторон сделки является юридическое лицо, таковая должна быть совершена в простой письменной форме Договор займа считается заключенным с момента передачи денег или других вещей, а не в момент его подписания.

. Величина такого займа, равно как и срок использования средств, российским законодательством не ограничиваются, кроме случаев, когда заемные средства вносятся наличными в кассу организации-заемщика. Согласно банковскому законодательству об обращении наличности в обороте экономических субъектов, когда учредитель-заимодавец является юридическим лицо, предельный размер наличных расчетов между юридическими лицами не должен превышать 100 тыс. руб. и наличные деньги, принятые в кассу компании, подлежат сдачи в банк для последующего зачисления на её счет. В тех случаях, если принцип «обеспечение» в кредитных отношениях не реализуется, может составляться Генеральное соглашение о предоставлении Банком России кредитной организации кредитов без обеспечения. При этом их бухгалтерских учет ведется в обычном режиме.

Рис. 2.1.8. Характерные особенности субординированного кредитования

Все ключевые параметры денежно-кредитной политики в РФ указаны в проекте «Основных направлений единой государственной денежнокредитной политики на 2015 и период 2016 и 2017 гг.» [20] Проект опубликован на официальном сайте Банка России 12.09.2014 г.

. Многие из указанных в этом документе позиций совершенно не отражают сложившейся ситуации на кредитном рынке Росси в 2013–2014 гг.

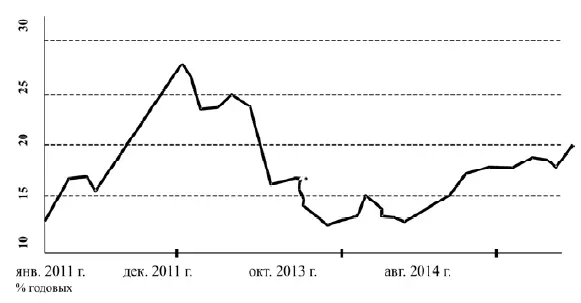

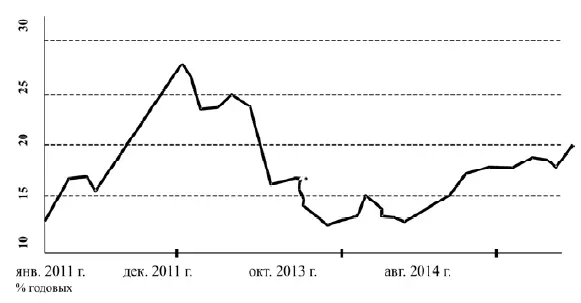

Рис. 2.1.9. Динамика прироста кредитов нефинансовым организациям (составлено по данным Банка России)

Существенное замедление темпов экономического развития с 2012 г. требует от руководства и собственников коммерческих банки большей осторожности по выдаче кредитов экономическим субъектам. Однако согласно официальным статистическим данным кредитование ряда отраслей по-прежнему остается привлекательным. Так, «по итогам 2013 г. общий объем (в рублях и валюте) банковского кредитования различных отраслей российской экономики вырос на 13,6 %, в то время за 2012 г. этот показатель увеличился на 14,8 %, а за 2011 г. – на 25,5 %. Приведенная динамика (рис. 2.1.9) свидетельствуют, что темпы роста объема кредитования корпоративных клиентов и индивидуальных предпринимателей за последние два года резко снизились. Очевидно, что это объясняется, в первую очередь, резким снижением динамики российского ВВП: если в 2011 г. его прирост достигал 4,3 %, то в 2012 г. – 3,4 %, а по итогам 2013 г. – лишь 1,3 %» [21] Сайт Росстата; Информационное агентство Bankir.Ru

.

Читать дальше