• коэффициент смертности;

• аквизиционные и административные расходы;

• минимальные гарантированные возмещения клиентам.

Математические резервы не используются в практике общего страхования, поскольку здесь период покрытия определен и вероятность возникновения требований рассчитать проще, хотя она и менее предсказуема.

US GAAP содержат ряд правил для расчета математических резервов. В целом, расчет зависит от классификации страховых продуктов, которых существует восемь типов, и вся система достаточно сложная.

Валовый объем подписанных премий по страхованию жизни

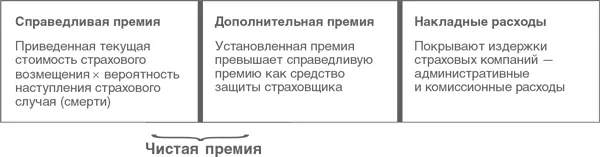

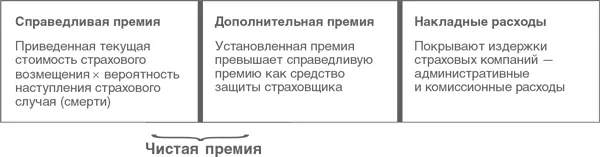

С точки зрения страховщика, премия состоит из трех частей:

Кроме того, уплачивается некоторый государственный налог. Учитывая, что премии по страхованию жизни могут быть единовременными или регулярными (например, ежемесячными взносами), часто в отношении дохода применяются сокращенные методы вычисления. Один из подходов: к сумме премий, выплачиваемых равномерно (например, ежемесячно), прибавить долю для учета страховых полисов, выплата премий по которым производится единовременно. Широко распространена практика, когда принимают средний срок действия полиса с единовременной премией десять лет, тогда годовой премиальный эквивалент или АРЕ будет равен: годовая премия плюс единовременные премии × 1/10.

Другой подход: учитывать новые договоры и не учитывать выручку от ранее проданных полисов (но еще не заработанную), которая была отражена в финансовой отчетности.

4.1.5. Другие особенности составления финансовой отчетности страховых компаний

Существует много моментов, усложняющих составление финансовой отчетности страховых компаний. Многие из них обусловлены спецификой конкретных продуктов и не рассматриваются в литературе по общим вопросам финансовой отчетности и оценки. Совет IASB приступил к разработке специализированных принципов финансовой отчетности GAAP для страховых компаний. Первым этапом стало издание МСФО (IFRS) 4 «Договоры страхования».

МСФО (IFRS) 4 «Договоры страхования». Основные положения

Этот стандарт применяется ко всем заключаемым договорам страхования, а также к заключаемым или имеющимся договорам перестрахования. Однако данный стандарт не применяется к иным активам и обязательствам страховщика, которые регулируются другими стандартами, например МСФО (IAS) 39 «Финансовые инструменты».

• Из чисто прагматических соображений МСФО (IFRS) 4 освобождает страховщиков от применения некоторых других стандартов МСФО.

• Не требуя полного соблюдения других стандартов МСФО, данный стандарт предписывает:

1. Запретить образование финансовых резервов на случай возможных претензий (так называемые катастрофные резервы).

2. Требовать оценки адекватности страховых резервов и проведения проверки обесценения страховых активов.

3. Запретить взаимозачет страховых активов и обязательств.

• Стандарт пытается предотвратить попытки страховых компаний выбирать учетную политику, которая ухудшала бы релевантность или достоверность их финансовой отчетности. Разрешается продолжать применение некоторых существующих методов учета, но может быть запрещено вводить методы, которые:

1. Определяют размер обязательств по страхованию без учета дисконтирования.

2. Признают, что размер вознаграждения за управление инвестициями в дальнейшем будет выше, чем существующие вознаграждения за подобные услуги.

3. Приведут к использованию особых правил отражения в финансовой отчетности страховых обязательств зависимых компаний.

4. Приводят к чрезмерно осторожным оценкам в отчетности.

• Если страховая компания изменяет свою учетную политику в отношении страховых обязательств, она может обозначить часть или все свои финансовые активы как «по справедливой стоимости через прибыли и убытки».

• Имеются серьезные требования к раскрытию информации. Европейская практика близка к US GAAP в части публикации движения страховых требований. Часто эта информация имеет вид, как в табл. 6.11.

• В верхней части таблицыпоказано, как изменяются оценки объема требований, сделанные страховщиком. Например, в конце 2002 г. страховщик оценивал размер выплат в 790 евро по страховым случаям, относящимся к договорам, подписанным в 2002 г.

Читать дальше

Конец ознакомительного отрывка

Купить книгу