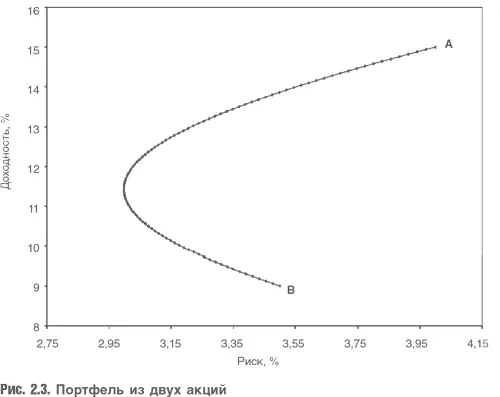

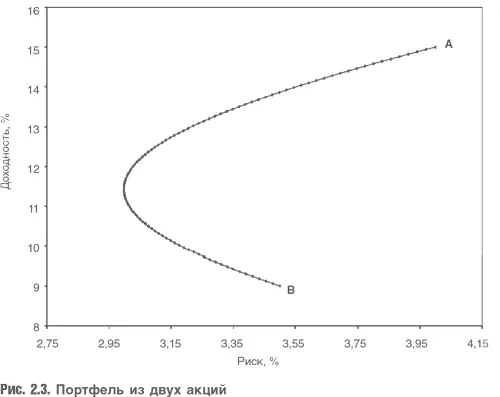

На рис. 2.3 показаны портфели, которые можно сформировать путем инвестирования в два актива со следующими характеристиками: А – ожидаемая доходность 15 %, стандартное отклонение 4 %, Б – ожидаемая доходность 9 %, стандартное отклонение 3,5 %. Если бы корреляция между ожидаемыми доходностями А и Б была абсолютной, то область доступных портфелей описывалась бы прямой линией, соединяющей точки А и Б.

Однако последнее предположение вряд ли правомерно, поскольку корреляция доходностей любых двух акций не может равняться 1, как мы видели при обсуждении примеров с акциями BP и BА. Нередко их цены изменяются независимо друг от друга или даже систематически меняются в противоположных направлениях. Кривая, представляющая на рис. 2.3 возможный инвестиционный портфель из акций А и Б, была построена исходя из предположения о довольно низкой корреляции 0,3 между ожидаемыми доходностями этих акций. Комбинация акций А и Б с наименьшей степенью риска (стандартное отклонение примерно 3 %) менее рискованная, нежели любая из отдельно взятых акций, и предлагает доходность примерно 11,5 %, что примерно на 2,5 % выше доходности менее рискованной акции Б, если рассматривать ее изолированно (однако меньше доходности более рискованной акции А, также взятой в отдельности). Формула стандартного отклонения для портфеля из двух акций записывается так:

SD AB= (W A² × SD A² + W B² × SD B² + 2 × W A× W B× SD A× SD B× RA B) 0,5.

Вывод данной формулы приводится в любом стандартном учебнике по статистике. Безусловно, в реальности возможности выбора активов для включения в портфель гораздо шире, даже если выбор осуществляется только среди акций. Для любой группы ценных бумаг можно построить огибающую линию, получаемую путем изменения их относительных весов в портфеле. Такая огибающая задает границу области достижимых комбинаций риска и доходности. Очевидно, что эффективным будет портфель, который располагается левее и выше всех других достижимых портфелей на графике (высокая доходность и низкий риск).

Именно к этому выводу пришел Марковиц в своем анализе. Полноценная модель САРМ была создана позднее, в частности, в трудах Шарпа и Линтнера.

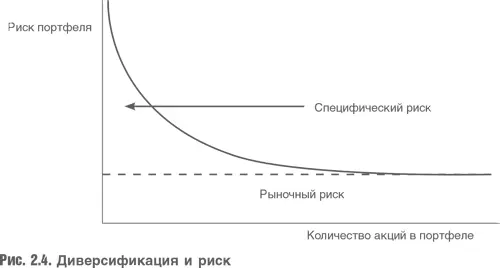

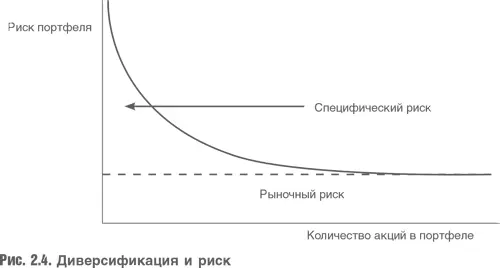

Отправная точка модели САРМ: при увеличении количества разных акций в портфеле его волатильность уменьшается, пока не достигает неснижаемого минимума – волатильности портфеля акций фондового рынка в целом. На рис. 2.4 показано, как изменяется волатильность портфеля акций при увеличении количества разных акций в нем. По мере того, как специфические для каждой отдельной акции риски диверсифицируются, единственным недиверсифицируемым риском портфеля остается так называемый рыночный или систематический риск.

Выше было отмечено, что эффективный портфель акций должен быть хорошо диверсифицирован. Очевидно, что инвестиционный портфель может быть неэффективным (например, если в нем большая доля акций строительных компаний, стоимость которых будет одновременно изменяться в зависимости от колебаний строительного цикла). Портфели, доступные инвесторам, делятся на множество эффективных портфелей, в которых сочетание риска и доходности относительно благоприятное, и намного более широкое множество неэффективных портфелей, уровень доходности которых может быть повышен для любого заранее заданного приемлемого уровня риска.

На рис. 2.5 приведена граница эффективных портфелей. Для каждого актива при существующем риске наивысшая доходность расположена на кривой. Точки выше кривой недостижимы, а точки ниже кривой соответствуют неэффективным портфелям.

Кроме того, существует безрисковый актив – долгосрочные государственные облигации. Их доходность свободна от риска, потому что риск дефолта представляется пренебрежимо малым, а доходность фиксирована на весь срок до погашения. Поэтому безрисковому активу соответствует точка с низкой доходностью и нулевым риском.

Поскольку инвесторам доступны портфели, включающие безрисковый актив, и портфель, определяемый как точка касания к линии эффективного портфеля, проведенная через точку, которая соответствует безрисковому активу («рыночный портфель»), то они всегда будут выбирать именно из таких комбинаций. Представьте инвестора, который владеет портфелем акций на кривой эффективных портфелей слева от рыночного. Он может повысить свои доходы без дополнительного риска, приобретя соответствующую комбинацию из безрискового актива и рыночного портфеля. Такое вложение всегда будет безусловно выгодным.

Читать дальше

Конец ознакомительного отрывка

Купить книгу