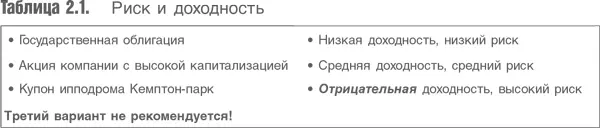

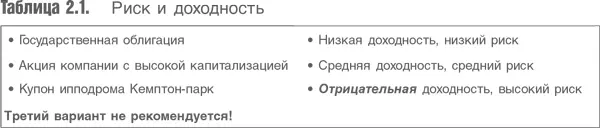

Итак, доходностью называется средняя ожидаемая доходность актива. Как можно количественно определить степень риска актива? Обычно принято определять ее как дисперсию возможных результатов. Степень риска инвестиций низкая, если результат известен или известно, что возможные результаты находятся в относительно узком диапазоне. Если множество результатов характеризуется большой неопределенностью, то степень риска инвестиций высокая. Распределение вероятностей для этих случаев показано на рис. 2.1.

Непрерывная кривая показывает все возможные результаты для инвестиций со средней ожидаемой доходностью 9 % и стандартным отклонением (мерой дисперсии исходов) 1 %. Пунктирная кривая показывает все возможные результаты для инвестиций со средней ожидаемой доходностью 11 % и стандартным отклонением 2 %.

Предполагается нормальное распределение вероятностей для обоих активов (что определяет вид кривой – в форме колокола). Такое предположение не всегда верно. Безусловно, иначе обстоит дело с доходностью купонов на скачках, для которых возможны только два результата: низкая вероятность большого выигрыша, если лошадь побеждает, и высокая вероятность потерять ставку, если лошадь не выиграет.

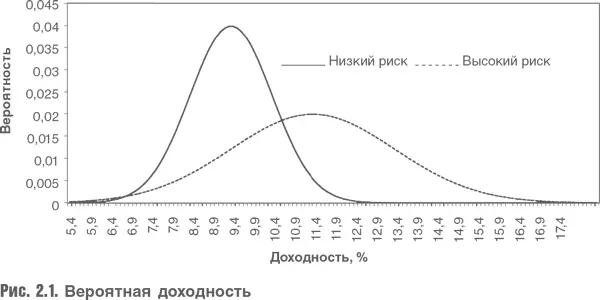

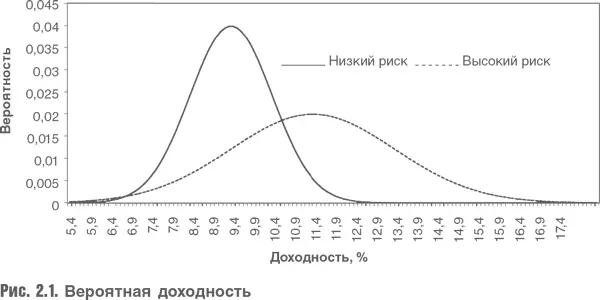

Предположение, что ожидаемая доходность имеет нормальное распределение, правомерно для активов, доходность которых складывается из малых положительных или отрицательных случайных приращений в течение продолжительной последовательности периодов, в каждом из которых вероятность выигрыша или проигрыша составляет 50 %. Такая модель достаточно хорошо описывает, что происходит с ценами акций. Обычно они периодически незначительно то растут, то снижаются согласно так называемому процессу случайного блуждания. Так постепенно складывается годовой доход. Эта особенность поведения во времени показана на рис. 2.2, где уровни подъемов и падений цен зависят от волатильности акции (измеряемой стандартным отклонением). При этом вероятность возможных результатов больше в центре распределения и ниже в его крайних точках. Когда число периодов стремится к бесконечности, результирующее распределение все больше приближается к нормальному.

2. Диверсификация и портфель инвестиций

В основе современной портфельной теории лежит предположение о том, что инвестору важны риск и доходность всего инвестиционного портфеля, а не каждого вложения в отдельности. До настоящего момента мы рассматривали каждое вложение изолированно от других. Но портфель инвестора редко состоит из единственного актива. Частные лица, например, обычно владеют домом, ценными личными вещами, денежной наличностью, являются бенефициарами активов, управляемых от их имени пенсионными фондами, имеют полисы страхования жизни, а также, возможно, владеют акциями либо напрямую, либо (чаще) через управляющие компании типа паевых или инвестиционных фондов.

Представим, что мы обладаем акциями двух компаний – British Airways (ВА) и British Petroleum (ВР). Понятно, что существует много факторов, вызывающих повышение или понижение стоимости акций этих компаний. Однако есть по крайней мере один фактор, который воздействует на цену акций обеих компаний, – цена на нефть. Повышение мировой цены на нефть будет хорошей новостью для ВР, поскольку приведет к росту ее доходов, но одновременно будет плохой новостью для ВА, поскольку увеличит ее издержки (авиационный керосин является одной из главных статей производственных расходов любой авиакомпании).

Из этого примера можно сделать два вывода. Во-первых, в случае резкого изменения цены на нефть цены акций BP и BA, скорее всего, будут меняться в противоположных направлениях. Во-вторых, инвестор, в портфель которого в определенном соотношении включены акции ВР и ВА, может не волноваться по поводу колебаний цены на нефть. В данном случае цену на нефть называют диверсифицируемым риском, поскольку владение двумя разными акциями позволяет уменьшить или полностью исключить этот фактор риска. Тот факт, что изменения цен этих акций не совпадают (или не всегда совпадают), означает, пользуясь языком статистики, что их корреляция меньше 1. Коэффициент корреляции может принимать значения от 1 для двух активов, цены которых всегда меняются в одинаковой пропорции и в одном направлении, до –1 для активов, цены которых систематически меняются в противоположных направлениях (как могли бы меняться цены акций ВР и ВА, если бы цена на нефть была единственным фактором, влияющим на их стоимость).

Читать дальше

Конец ознакомительного отрывка

Купить книгу