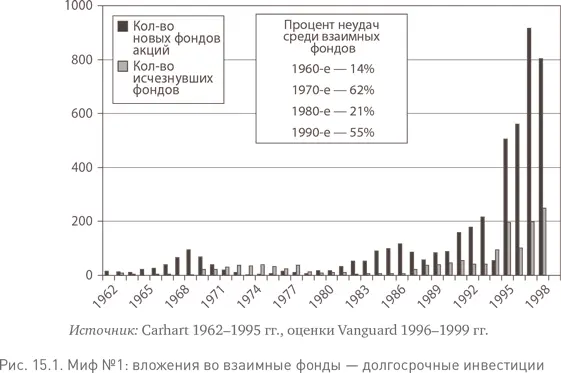

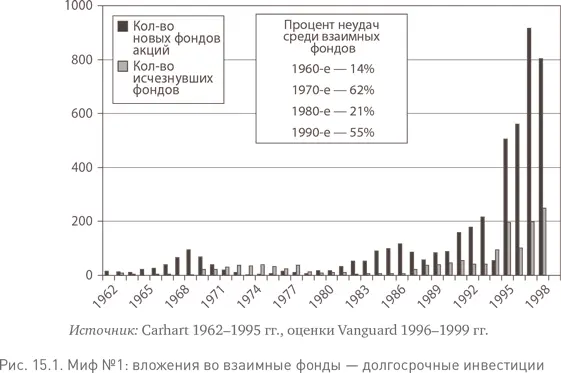

В более спокойные 1960-е гг. из 200 созданных фондов всего 28 прекратили свое существование до конца десятилетия, показав вполне приемлемый процент неудач в 14 % за десять лет. В 1970-е гг. Вслед за опьяняющей эйфорией на рынках наступило неизбежное похмелье, в результате чего 297 фондов, включая большинство go-go фондов, испустили дух, увеличив процент неудач до ошеломительных 62 %. Очистившись таким образом, отрасль работала более или менее спокойно в 1980-е гг. и лишилась всего 21 % фондов за десятилетие. Однако в 1990-е гг., несмотря на Великий бычий рынок, фонды один за другим уходили со сцены, и процент неудач вновь взлетел до шокирующих 55 %. За последние два года прекратил существование примерно один на каждые 450 фондов.

Ясно, что многие из них создавались с единственной целью – продать их инвесторам. Не имея зачастую надежной стратегии инвестирования, обреченные на низкую доходность, они рождались только для того, чтобы умереть. Если процент неудач сохранится на уровне прошлого десятилетия, то больше чем 2300 из сегодняшних 4500 фондов не доживут до 2010 г. И директора взаимных фондов, сознательно или нет, но способствовали этому радикальному изменению самой природы отрасли взаимного инвестирования – переходу от благоразумного долгосрочного инвестирования к предложению продуктов ради извлечения краткосрочной прибыли; от ответственного долговременного управления активами к игре на мимолетных рыночных тенденциях (рис. 15.1).

Миф № 2: управляющие взаимных фондов – долгосрочные инвесторы

Не меньшую тревогу, по крайней мере у меня, вызывает радикальная смена фокуса управляющих взаимных фондов. Скажу прямо: управляющие фондами, некогда бывшие долгосрочными инвесторами, превратились в краткосрочных спекулянтов . С того времени, как я писал свою дипломную работу в Принстоне и до середины 1960-х гг. средняя оборачиваемость портфелей фондов находилась в диапазоне от 15 % до 20 %, что означало средний период держания акций от пяти до семи лет. В последние годы оборачиваемость портфелей стабильно превышала 80 %, а в прошлом году достигла 90 %. Увы, в эпоху внутридневных трейдеров – однодневных инвесторов – управляющих фондами можно назвать «406-дневными инвесторами», учитывая нынешний средний период держания акций в портфелях фондов. Даже если «спекулянт» – слишком сильное слово для типичного инвестиционного менеджера, оно куда ближе к истине, чем определение «долгосрочный инвестор».

Интересно, что эпидемия высокой оборачиваемости охватила буквально всю отрасль. Коэффициенты оборачиваемости варьируются от 146 % в среднем для фондов акций роста компаний со средней капитализацией до 62 % для фондов акций стоимости компаний с малой капитализацией. Даже средний фонд акций компаний с большой капитализацией оборачивает свой портфель со скоростью 63 % в год (за исключением индексных фондов, у которых этот показатель составляет невероятные 9 %). Таким образом, высокая оборачиваемость сегодня – это не отклонение от стандарта, а норма дня.

И вновь главной причиной резкого роста оборачиваемости портфелей является переориентация отрасли на маркетинг и продажи. Всего несколько десятилетий назад фонды управлялись консервативными инвестиционными комитетами , сосредоточенными на долгосрочном инвестировании; сегодня они управляются инвестиционными менеджерами , сосредоточенными на краткосрочных спекуляциях. Задача этих менеджеров – сделать свои фонды «горячими», чтобы привлечь под свое управление как можно больше средств. Чем больше активы, тем выше сборы и комиссии. С середины 1960-х гг. началась эпоха «звездных» менеджеров фондов. Средства массовой информации регулярно возвещали о «рождении новой звезды». Увы, как мы теперь знаем, большинство этих звезд оказались кометами , которые вспыхивали на небес- ном своде управления активами на мгновение и гасли, оставляя после себя лишь пепел ожиданий вкладчиков (рис. 15.2).

В отличие от медлительных и вдумчивых инвестиционных комитетов, представители новой породы инвестиционных менеджеров действуют с молниеносной скоростью. Они не в состоянии долго усидеть на одном месте, подтверждая знаменитый афоризм Блеза Паскаля, что «все человеческие беды проистекают от неспособности спокойно сидеть дома». Менеджеры фондов не задерживаются долго на своих рабочих местах, наводя на мысль о том, что высокая оборачиваемость портфелей является просто следствием высокой текучести кадров среди их управляющих. Средний менеджер фонда акций удерживается на рабочем месте всего шесть лет, и, когда он уходит, – после череды неудач или, наоборот, после череды успехов, поддавшись сладкоголосому пению сирен из хеджевых фондов, или просто из-за реорганизации инвестиционного подразделения, – метла нового менеджера дочиста выметает прежний портфель.

Читать дальше

Конец ознакомительного отрывка

Купить книгу