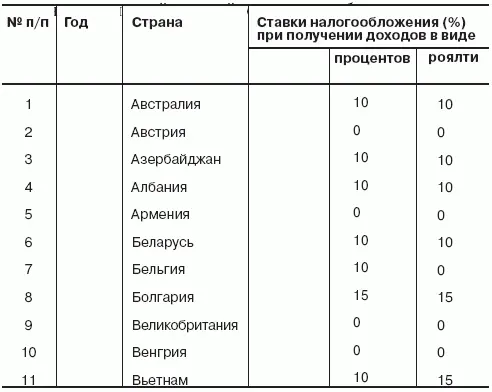

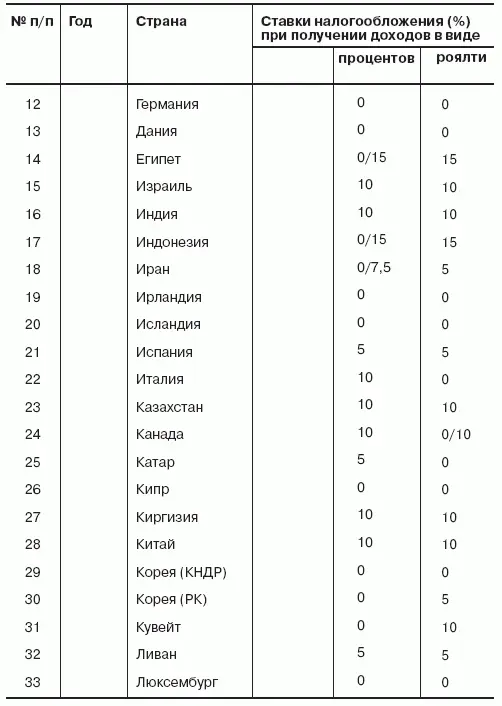

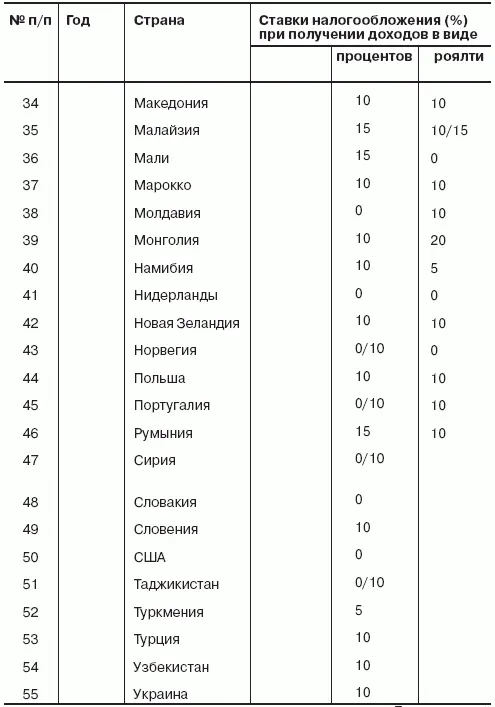

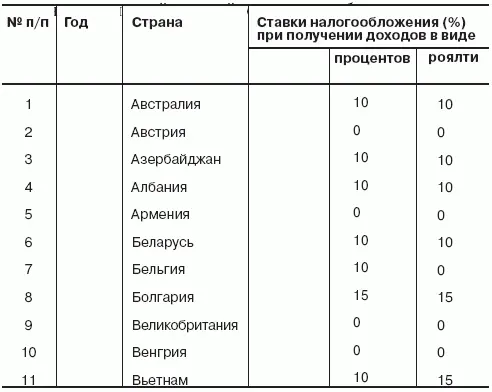

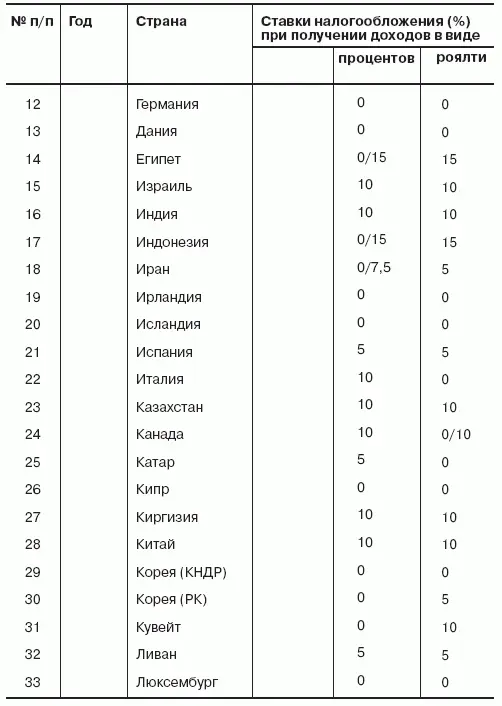

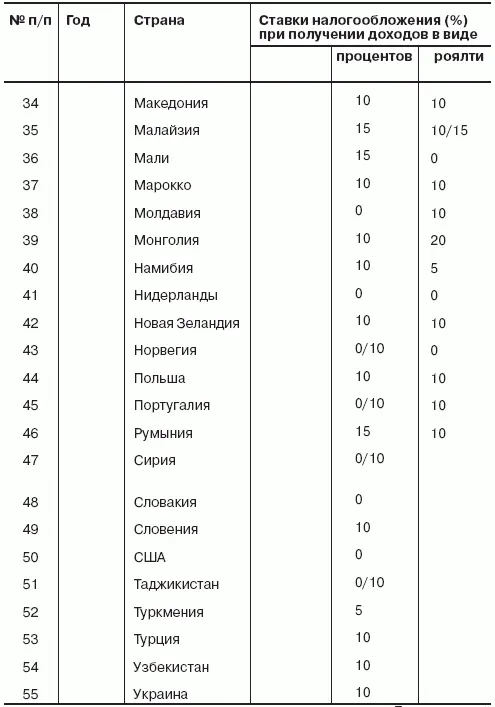

Страны, с которыми Российская Федерация подписала международные налоговые соглашения

В России применяется одностороннее освобождение собственных компаний от двойного налогообложения в отношении со странами, с которыми не имеется соответствующих договоров. Если российская компания может предъявить документы, подтверждающие уплату налога на территории другого государства, то компании предоставляется налоговый вычет на территории РФ, равный сумме уплаченного за границей налога.

Построение офшорных налоговых схем

Схемы трансфертного ценообразования.В Российском бизнесе офшорные фирмы чаще всего «встраиваются» в различные налоговые схемы в качестве вспомогательных компаний или посредников. При осуществлении внешнеэкономической торговой деятельности часть получаемой прибыли от сделок выводится в пользу подконтрольных офшорных фирм при помощи элементарного приема трансфертного ценообразования.

Делается это следующим образом.

При экспорте российская фирма-экспортер продает товары вспомогательной иностранной фирме с минимальной рентабельностью. Иностранная офшорная фирма-посредник перепродает товары конечному покупателю по реальной цене. Маржа от перепродажи является прибылью оф–шорной компании, полученной вне страны регистрации и поэтому не облагаемой налогами. Средства офшорной компании, находящиеся на счетах иностранных банков, могут служить для выплаты «черной» заработной платы в России. Для этого используются корпоративные кредитные карточки Visa или переводы под видом заработной платы от нерезидента. Иногда, чтобы получить возможности хранить средства на счетах в иностранных банках, офшорные компании приобретаются частными лицами, не ведущими через них никакой предпринимательской деятельности.

При импорте схема повторяется в обратном порядке. Российская фирма-импортер покупает товары по завышенной цене у собственной офшорной компании. Однако при импорте возможен и прямо противоположный вариант – вспомогательная офшорная компания специально значительно занижает цену ввозимого товара для экономии на таможенных пошлинах. Чаще всего это происходит, когда с российской стороны в качестве покупателя выступает фирма-«однодневка», которая не собирается впоследствии вообще платить какие-либо налоги.

Еще один из множества возможных вариантов – использование двух офшорных фирм, одна из которых занижает цену товара на таможне, а вторая впоследствии, наоборот, завышает ее перед продажей российскому предприятию.

Или еще проще: российское предприятие выступает в качестве агента второй фирмы. Обязательное условие для таких схем – вторая офшорная фирма должна быть зарегистрирована в юрисдикции, имеющей договор об избежании двойного налогообложения с Россией.

Удачно совместить механизм трансфертного ценообразования с механизмом занижения таможенной стоимости можно, если российская фирма проводит через один и тот же вспомогательный офшор как экспортные, так и импорт–ные операции, то есть происходит движение товарных потоков в обе стороны. В таком случае с офшорной фирмой оформляются псевдобартерная сделка, товарообменная операция, при которой реальные денежные средства вообще не нужно завозить на территорию России при возможности оптимально подогнать таможенные цены на ввозимый товар.

При осуществлении российскими резидентами транзитных торговых операций, при которых товары не приобретаются и не реализуются в России, а только транспортируются через нее и иногда поддаются незначительной переработке, в качестве торгового посредника все равно удобнее выбирать офшорную компанию.

Финансовые операции.Этот вид использования офшоров применяется, когда с территории России требуется вывезти деньги без заключения внешнеэкономических торговых сделок, связанных с перемещением товаров. То есть когда вывозятся деньги, заработанные российскими компаниями на внутреннем российском рынке.

Читать дальше

Конец ознакомительного отрывка

Купить книгу