1 ...8 9 10 12 13 14 ...72 – развития налогового федерализма, позволяющего обеспечить федеральный, региональные и местные бюджеты закрепленными за ними и гарантированными налоговыми источниками доходов;

– создания рациональной налоговой системы, обеспечивающей достижение баланса общегосударственных и частных интересов и способствующей развитию предпринимательства, активизации инвестиционной деятельности, увеличению богатства государства и его граждан;

– сокращения общего количества налогов в стране, запрет на введение налогов и сборов, не указанных в налоговом законодательстве;

– снижения общего налогового бремени;

– формирования единой налоговой правовой базы;

– совершенствования системы ответственности плательщиков за нарушение налогового законодательства;

– интеграции всего массива законодательных и нормативных актов в единый нормативный документ;

– закрепления единого понятийного аппарата, предусматривающего однозначную трактовку положений налогового законодательства;

– отмены всех видов налогов и сборов, имеющих базой объем производимой продукции (налог с оборота);

– реформирования порядка налогообложения средств, направляемых на оплату труда;

– исчисления базы для налога на прибыль согласно действующим мировым стандартам;

– отказа от многочисленных льгот и преференций;

– создания системы предупреждения совершения противоправных действий в налоговой сфере;

– повышения экономической ответственности за совершение налоговых правонарушений и преступлений.

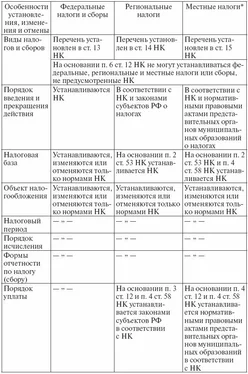

Одним из важнейших результатов второго этапа реформирования налоговой системы РФ стало принятие первой, а затем и второй части НК. С середины 1998 г. началась активная работа органов налоговой администрации по сокращению размера налоговых недоимок. Закрытый перечень налогов и сборов, предусмотренный в первоначальном варианте текста НК, включал только 28 наименований (с 1 января 2006 г. в стране действует налоговая система, состоящая из 14 налогов и сборов и четырех специальных налоговых режимов), что по сравнению с почти сотней различных налогов и сборов уже является существенным позитивным фактором.

Безусловно, действующая в России налоговая система еще находится в стадии становления и пока недостаточно сбалансирована. Налоговое законодательство, служащее правовой основой ее существования, содержит в себе ряд неточностей. Только в течение 2005 г. принятыми федеральными законами в текст первой и второй частей НК было внесено около 700 поправок и дополнений.

В целях совершенствования налогообложения малого бизнеса устранены имевшиеся ранее недостатки в порядке упрощенной системы налогообложения и системы налогообложения в виде ЕНВД для отдельных видов деятельности.

Для организаций, использующих труд инвалидов, значительно расширен перечень социальных целей, на которые может быть направлена получаемая прибыль.

С 1 января 2006 г. на территории РФ отменен налог на наследование и дарение.

В отношении производства и оборота этилового спирта и спиртосодержащей продукции, наряду с конкретизацией и уточнением отдельных понятий, используемых в том числе в целях налогообложения такой продукции, были определены дополнительные меры, направленные на дальнейшее усиление государственного контроля в данной сфере экономики и планомерное вытеснение теневого сектора.

Для субъектов, осуществляющих сельскохозяйственную деятельность, расширен перечень лиц, имеющих право переходить на уплату единого сельскохозяйственного налога, и уточнены сроки уплаты этого налога.

В целях стимулирования инвестиционной активности предусмотрены особенности предоставления резидентам создаваемых особых экономических зон налоговых и таможенных преференций.

Новый порядок административного взыскания недоимок и санкций по обязательным платежам в бюджет и внебюджетные фонды должен снизить количество налоговых споров, требующих судебного разрешения, и тем самым в целом по стране будет способствовать обеспечению доступности правосудия и своевременного рассмотрения дел судами.

В числе основных задач налоговой политики в настоящий период названы:

– повышение четкости правил налогообложения, в том числе путем разграничения правомерной практики налоговой оптимизации и криминального уклонения от уплаты налогов;

– способствование посредством налоговых механизмов развитию рынка доступного жилья, развитию образования и здравоохранения;

Читать дальше

Конец ознакомительного отрывка

Купить книгу