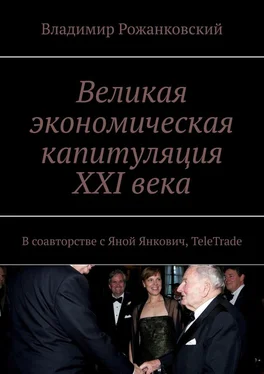

Встреча Тимоти Гайтнера, Хиллари Клинтон и китайского вице-премьера Ван Кишана в Пекине во время конференции по стратегическому и экономическому диалогу в 2010 г.

Даже понимая, что страны БРИК (Бразилия, Россия, Индия, Китай, а позднее, после вхождения в Союз ЮАР, – БРИКС) в силу отсутствия необходимого опыта и международного авторитета имели призрачные шансы на изменение финансовой архитектуры мира, один лишь пример – провал справедливого перераспределения квот в МВФ, о котором речь шла выше, – говорит о редкостном слабоволии и нескоординированности участников Группы. Для того, чтобы реформа Фонда наконец была утверждена, потребовалось 5 долгих лет: предложения были кое-как сформулированы в 2010 году, а вступили в силу они – с существенными и невыгодными для инициаторов поправками – лишь в конце 2015 года. С одной стороны, увеличение «уставного капитала» Фонда всё же было принято. Суммарные страновые квоты 188 членов МВФ возросли с 238,5 млрд до 477 млрд SDR (специальные права заимствования – расчетная единица фонда), или в эквиваленте с $329 млрд до $659 млрд. Тем не менее, Китай, который де-факто стал третьим крупнейшим кредитором МВФ и на этом основании просил для себя увеличения своей голосующей доли до 6%, в итоге вынужден был довольствоваться мизерными 3,72% – меньше, чем у Франции с её 4,93%. Квота России после повышения практически не изменилась и составила 2,73% (было 2,71%). Суммарно на страны БРИКС после «реформы квот» пришлось 14,7% голосов (было 14,18%). Иначе как провалом экономической дипломатии назвать это трудно!

В моём интервью для «Эксперт-ТВ» 25 сентября 2009 года я обозначил главные провалы в позициях развивающихся стран, которые, в конечном счёте стоили им полной потери перспектив, явным образом открывшихся в связи с кризисом Бреттон-Вудской модели мироустройства. Во-первых, страны БРИКС не смогли чётко сформулировать свои претензии в отношении виновников мирового финансового кризиса и предложить конкретные механизмы своего участия по его преодолению. Во-вторых, представители этих стран неоднократно позволяли менять повестку дня обсуждавшихся вопросов, что в конечном итоге резко снизило ценз и практическую значимость этих, поначалу казавшихся эпохальными, пост-кризисных международных встреч на высшем уровне.

В итоге, по состоянию на середину 2016 года мы имеем то, что имеем: и ФРС, и (особенно) европейские финансовые регуляторы признают, что проблема «Too Big To Fail» («слишком крупных системообразующих компаний, которые не могут подвергнуться банкротству без последствий для всей экономики в целом») так и не решена. То есть, по сути, если в мировой экономике разразится системный кризис наподобие того, который случился в 2008-м, то стабилизировать системно значимые компании и банки, как и прежде, будет государство – т.е. американские налогоплательщики. Думаю, что осознание и признание этого факта – более серьёзное свидетельство фиаско пост-кризисной монетарной доктрины США, чем любые косвенные статистические свидетельства вроде низкой динамики роста ВВП или стагнации потребительского спроса. Кто-то тут же возразит, что-де экономическая ситуация в США была и остаётся намного лучше, чем в большинстве других частей света, но финансовая система США – это барометр состояния мировой экономики (время от времени выходящий из строя и выдающий неверные цифры) – а посему с неё и спрос – гораздо выше, чем с остальных! Всё закономерно и справедливо.

Блеск и нищета «политического» БРИКС, затмившего непорочный экономический союз

Невозможно забыть то неподдельное ощущение неотвратимости перемен – как выяснилось впоследствии, ложное, которое висело «пряным смогом» в воздухе всех крупных городов мира – от Нью-Йорка до Шанхая в 2008—2009 гг. Публичные выволочки глав крупнейших американских банков перед новосозданным Банковским комитетом при Сенате США, транслировавшиеся по многим мировым телеканалам, создавали иллюзию, что на сей раз всё «всерьёз и надолго». Параллельно сильно активизировались в публичном плане крупнейшие развивающиеся страны – Бразилия, Россия, Индия, Китай и позднее присоединившаяся к ним ЮАР (вышеупомянутые БРИКС) в плане создания альтернативных экономических и финансовых программ. В период 2010—2012 гг. над еврозоной нависла реальная угроза её развала по причине отсутствия единого решения вопроса принципиальной невозможности выплаты государственного долга т.н. «периферийных стран» – Португалии, Италии, Испании, Греции (в эту группу одно время также входила, как известно, и Ирландия, которая, впрочем, смогла при помощи невероятного затягивания поясов и при поддержке МВФ, всё-таки выкарабкаться из «профилактория»). Как минимум дважды Греция находилась в состоянии фактического дефолта (который почему-то называли техническим), от которого её спасали сугубо авторитарным способом лишь влиятельные европолитики – в первую очередь, «хозяйка и духовный лидер» Евросоюза Канцлер ФРГ Ангела Меркель «со товарищи» – главой Европейского центробанка Марио Драги, и Хосе-Мануэль Баррозу, которого на посту главы Еврокомиссии сменил 1 ноября 2014 года Жан-Клод Юнкер. На пике долгового кризиса в Греции, Испании и Италии, активная фаза которого продолжалась с мая 2010 по конец 2012 гг., доходность гособлигаций соответствующих стран, как известно, являющаяся прекрасным мерилом восприятия риска дефолта, взлетала до 40%, 6,9% и 7,5%, соответвенно (для сравнения «неблагонадёжная» Россия разместила 10-летний суверенный бонд в конце мая 2016 года под 4,75%, что подразумевает значительно меньший риск).

Читать дальше