Что-то похожее может быть на срочном рынке. Объем любого реального рынка ограничен. В природе существует конечное (ограниченное) количество акций любой (даже самой большой) компании, конечное количество нефти, зерна, золота. Это могут быть очень большие рынки, но их объем все равно ограничен. Объем ставок (споров) на то, что нефть будет стоить 100$ за баррель, никем не ограничивается.

Допустим, Вася с Петей поспорили, что нефть через год будет стоить 100$ и поставили на это по 1000$. Это ничтожная сумма по сравнению с объемом рынка нефти. А если Вася с Петей поставили на это не 1000$, а скажем 10 12– это уже сопоставимо с объемом рынка нефти. Тут кто-то из них может попробовать организовать нужный результат. Особенно если Вася спорит не с Петей, который в случае чего сможет этому противодействовать, а с огромным числом маленьких Петь, которые ничем ему ответить не смогут, да и вообще «не в курсе». Если в букмекерском бизнесе очень тяжело выявить и доказать договорные матчи, то в финансовой сфере доказать манипуляции еще сложнее.

Мы сами сталкивались с подобными ситуациями еще в 1990-е годы. Тогда Санкт-Петербургская Фьючерсная Биржа «сливала» информацию об открытых позициях одному из крупнейших брокеров – Брокеру № 15 (был такой легендарный персонаж – кто тогда работал, хорошо его знают).

На основе этой информации он так манипулировал ценами, что это приводило к принудительному закрытию позиций огромной массы мелких игроков из-за маржинальных требований. Только однажды ему не хватило денег и времени до истечения контракта, чтобы противостоять всему рынку. Это привело к полному обнулению его счета. Бирже пришлось пойти на беспрецедентный шаг – закрыть досрочно контракт. Причем расчетная цена контракта отличалась от спота более чем на 20%. Иначе биржа просто не смогла бы выполнить обязательства перед контрагентами Брокера № 15.

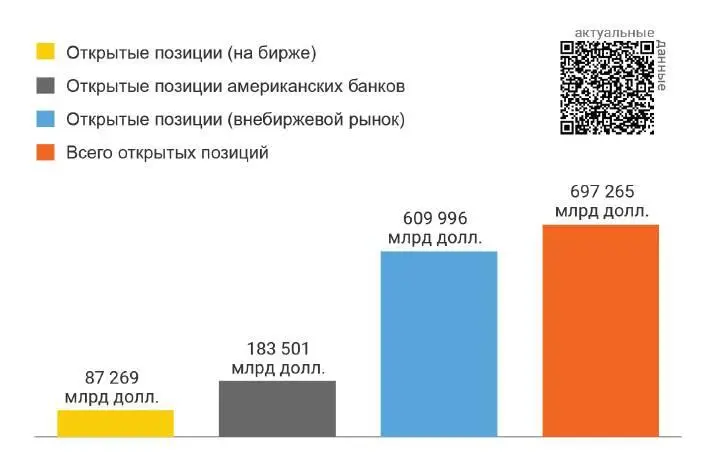

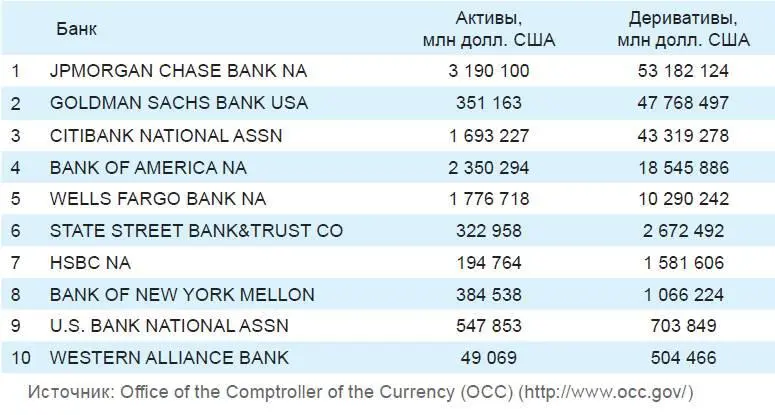

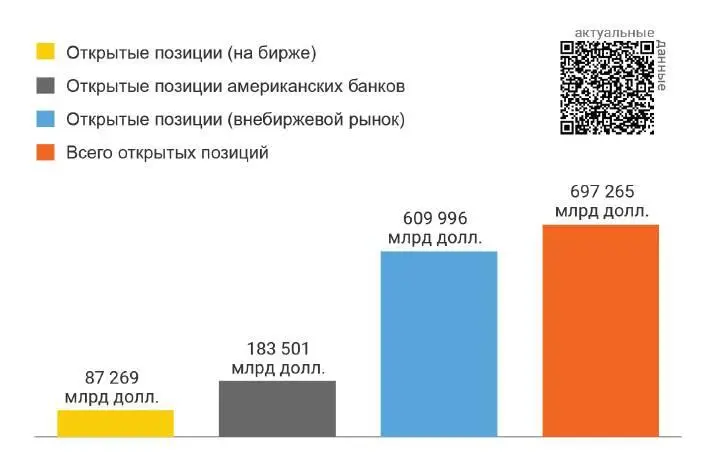

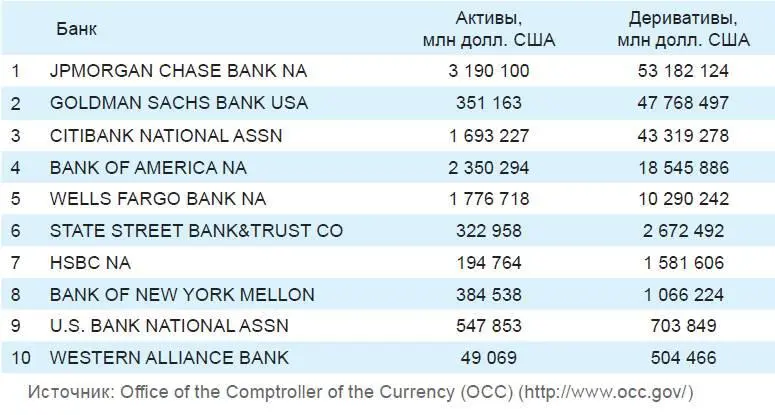

Наличие крупных игроков на рынке деривативов подтверждается данными об объеме открытых позиций крупнейших американских банков к общему объему открытых позиций.

Соотношение открытых позиций по производным финансовым инструментам на биржевом и внебиржевом рынках и открытые позиции крупнейших американских банков по состоянию на конец первого полугодия 2021 г.

При этом объем активов банков зачастую в разы меньше, чем объем контрактов по деривативам.

В отношении срочного рынка хорошо подходит такая аналогия: стадо «овец» и несколько «пастухов» (или «кукловодов» в терминологии современного рынка), которые это стадо регулярно стригут и рекрутируют новых «овец» взамен остриженных догола. В принципе, нет ничего страшного в том, что «овцы» и хеджеры теряют деньги. Мир несправедлив и с этим ничего не поделаешь. В конце концов, это их личная инициатива.

Но беда в том, что срочный рынок оказывает влияние на реальные рынки: товарный и фондовый. К нестабильности, которой и так в избытке на этих рынках, добавляется нестабильность, которую привносит срочный рынок. Вот основная причина, по которой давно пора закрыть срочный рынок.

На фондовом рынке повышение капитализации компаний – естественный процесс: бизнес работает, приносит людям пользу, зарабатывает прибыль, создает стоимость для акционеров. Ежедневная работа предприятий – это источник увеличения благосостояния их владельцев.

На срочном рынке нет реального актива, который системно работает на увеличение благосостояния держателей контрактов. Деньги на срочный рынок приносят «овцы» и хеджеры, а забирают «пастухи» и организаторы торговли (биржа, расчетная палата, брокеры и т. п).

Выводы

• Системно зарабатывают на срочном рынке организаторы торговли и инсайдеры. Выигрыш любого другого участника – это случайное событие, которое легко можно «исправить».

• Срочный рынок не является рынком реальных активов, не создает стоимость и питается деньгами участников.

• Срочный рынок усиливает волатильность реальных рынков и несет угрозу стабильности финансовой системы.

Следующий материал курса «Аспирантура»: 5.9. Стоп-лоссы придумали тру́сы? Тейк-профиты тоже…

5.4. Где шансов больше: в казино или на срочном рынке? (Курс «Факультатив»)

Читать дальше

![Лев Балашов - Занимательная философия. Учебное пособие [6-е издание, переработанное и дополненное]](/books/388554/lev-balashov-zanimatelnaya-filosofiya-uchebnoe-posobie-6-e-izdanie-pererabotannoe-i-dopolnennoe-thumb.webp)