• сберегать минимум 20% от дохода;

• осуществлять трансформацию человеческого капитала в финансовый (откладывать средства на пенсию) нужно с самого начала трудовой деятельности. Чем больше времени в запасе, тем меньше может быть норма сбережений.

• При оптимистичном варианте развития событий и персональной норме сбережений в 20% от дохода, все, что вы сможете «отложить» (сберечь) за полтора года трудовой деятельности, будет обеспечивать вас в течение примерно одного года жизни на пенсии.

Следующий материал курса «Школа»: 1.4. Пенсия или автомобиль?

1.4. Пенсия или автомобиль? (Курс «Школа») UPD

«Живи сейчас!», «Побалуй себя!», «Живи полной жизнью!» – классические лозунги маркетинга в обществе потребления. Люди готовы тратить деньги, которые они даже еще не заработали. К этому можно добавить правило жизни: «Чтобы было не хуже, чем у других!». В итоге о финансовом благополучии в будущем можно забыть навсегда.

Общество поддерживает такой стиль жизни. Большинство людей просто не знают об иной реальности, живут «здесь и сейчас» и не думают о будущем. В результате даже при достойном уровне доходов, но неправильном распоряжении ими, многие так и не могут обрести финансовое благополучие.

Рассмотрим интересный пример с пенсией и автомобилем. Эта история будет поучительна для людей без сбережений, с которых они могли бы получать достойный доход. Судя по тому, сколько дорогих автомобилей, приобретенных в кредит, ездит по улицам, в России таких людей немало.

У человека всегда есть альтернатива – потратить деньги или сберечь и инвестировать. Является ли владение автомобилем необходимостью или это излишество?

Конечно, качество вашей жизни улучшится после приобретения автомобиля. Самооценка возрастет – «перед друзьями будет не стыдно показаться», но не высока ли цена? Для жителя мегаполиса, например Петербурга или Москвы, наличие автомобиля – это не только позитив, но и множество проблем: пробки, парковка, стресс на дороге, риск уголовного дела, расходы и т. д.

Деньги, потраченные на автомобиль – это расходы на потребление. Автомобиль – это не актив, который приносит деньги (если, конечно, вы не решите поработать таксистом). Автомобиль – это крупный единовременный расход при покупке, а также постоянные расходы на содержание и обслуживание. Это собственность, которая ухудшает финансовое благополучие человека, то есть своего рода антиинвестиция.

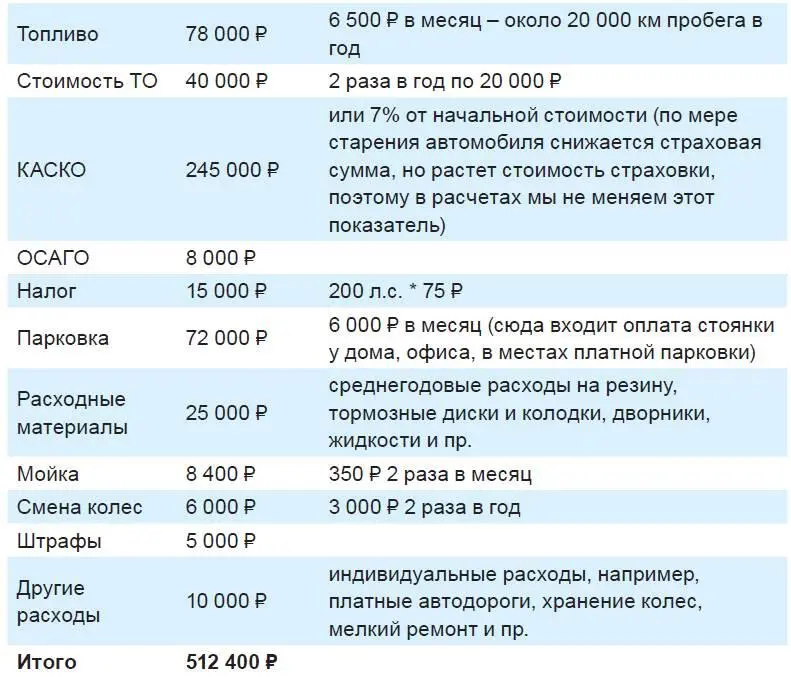

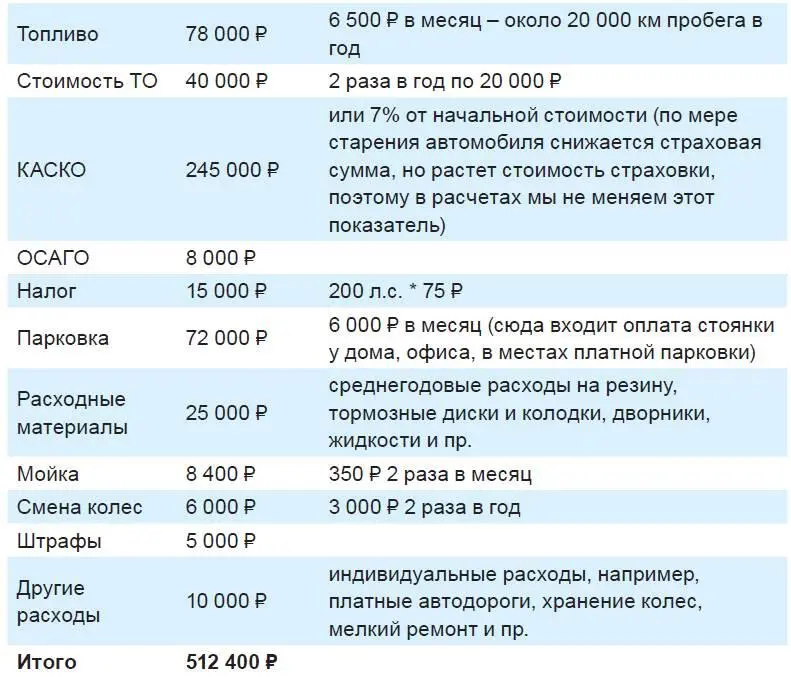

Рассмотрим в качестве примера приобретение автомобиля стоимостью 3,5 млн ₽, а также сколько будет потрачено на его эксплуатацию в последующие 10 лет (при проведении операции трейд-ин через 5 лет придется добавить еще 2,3 млн ₽ для обмена на новый автомобиль). Рассмотрим параметры, определяющие размер ежегодных расходов на эксплуатацию автомобиля.

В нашем расчете мы должны учитывать, что человек, не имеющий автомобиля, все равно несет расходы, связанные с транспортом. Мы заложили 115 тыс. ₽ в год – это ежедневное перемещение на двух видах транспорта туда и обратно: 65 тыс. ₽ в год или 180 ₽ в день и еще 50 тыс. ₽ на такси – это 100 поездок по 500 ₽. Эту сумму мы вычитаем из ежегодных расходов на содержание автомобиля, а разницу – 397 600 ₽ рассматриваем как сумму ежегодных инвестиций.

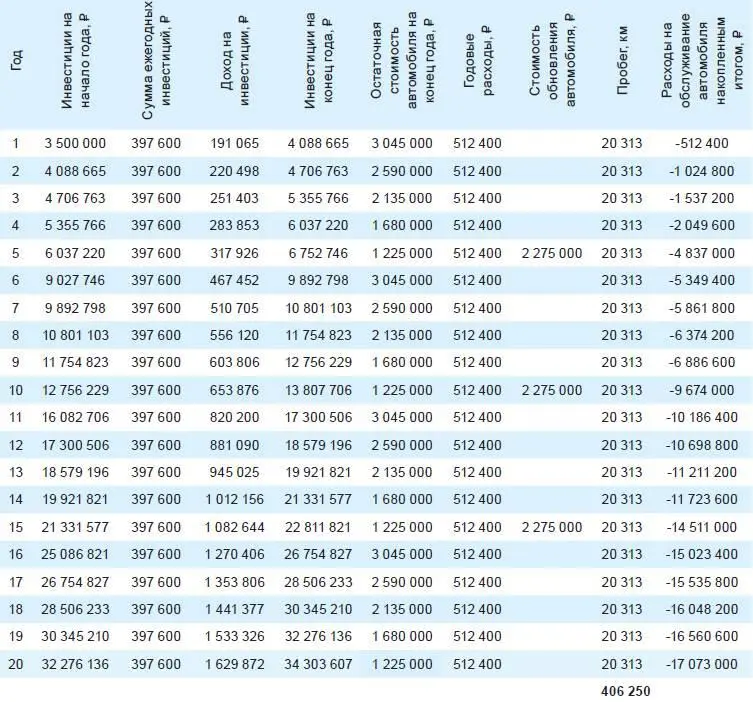

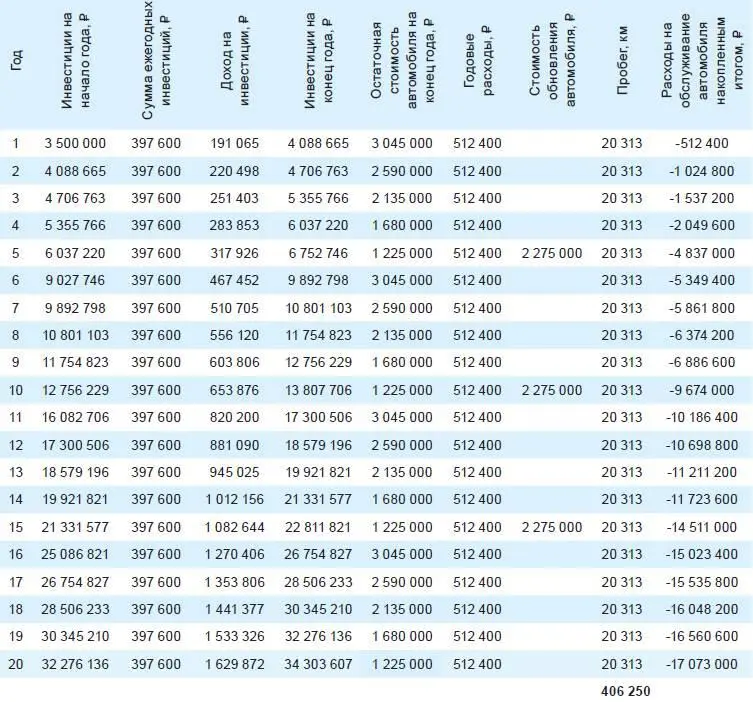

А теперь рассмотрим альтернативный вариант ─ инвестирование данной суммы. В нашей модели в качестве примера взяты акции как наиболее подходящий класс инвестиций на длинных временных интервалах. Реальная доходность (то есть превышение уровня инфляции) на исторических данных составляет порядка 5%. Для простоты расчетов мы принимаем, что инфляция равна нулю, то есть все цифры по факту будут в сегодняшних ценах.

На графике и в таблице приведены изменения стоимости автомобиля, накопленный итог расходов на содержание автомобиля и трейд-ин, а также суммы инвестиций с учетом роста активов и дополнительных взносов (расходы на содержание автомобиля минус расходы на перемещение на такси и общественном транспорте).

Рассмотрим два случая: Александр (35 лет) решил инвестировать, а Василий (34 года) решил купить автомобиль. Через десять лет, при прочих равных условиях, у Василия будет новый автомобиль, который при необходимости не получится продать дороже 3,2 млн ₽, а у Александра активы стоимостью более 16 млн ₽. Василий в 44 года рассчитывает исключительно на зарплату, а Александр в 45 лет может получать только одними процентами (5% в год), не расходуя накопленные сбережения, около 65 тыс. ₽ в месяц (в сегодняшних деньгах)!

Читать дальше

![Лев Балашов - Занимательная философия. Учебное пособие [6-е издание, переработанное и дополненное]](/books/388554/lev-balashov-zanimatelnaya-filosofiya-uchebnoe-posobie-6-e-izdanie-pererabotannoe-i-dopolnennoe-thumb.webp)