Но зачастую весь заработанный доход человек тратит на потребление – живет «от зарплаты до зарплаты». Более того, многие пользуются кредитами, на обеспечение которых нередко уходит большая часть этого дохода. Таким образом, человек попадает в зависимость от работодателя, государства, банка. Кроме того, недостаточно быть высокооплачиваемым специалистом и профессионалом. К примеру, великий художник Ван Гог и известный бразильский футболист Гарринча умерли в нищете.

Один из самых важных навыков успешного человека в современном мире – умение распоряжаться результатом своего труда. Рано или поздно некоторые из нас задумываются о накоплениях, о том, чтобы стать финансово независимыми, обеспечить себе достойную старость, позаботиться о будущем детей. Как этого достичь?

В какой-то мере о нас заботится государство. Определенная часть нашего ежемесячного дохода попадает в пенсионный фонд, а при наступлении пенсионного возраста каждый получает гарантированную пенсию. Но размеры пенсионных выплат настолько малы, что не позволяют пенсионерам даже обеспечить себя.

В развитых странах ситуация иная. Все видели улыбающихся и довольных туристов из-за рубежа, большинство из которых – пожилые люди. Это не банкиры и не олигархи в отставке. Это обыкновенные люди – такие же как мы с вами. Что же позволяет им наслаждаться жизнью, а не думать о том, как дотянуть до зарплаты или пенсии в следующем месяце?

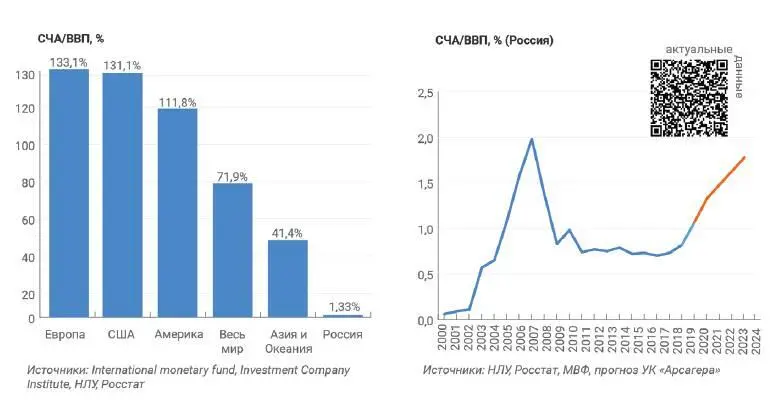

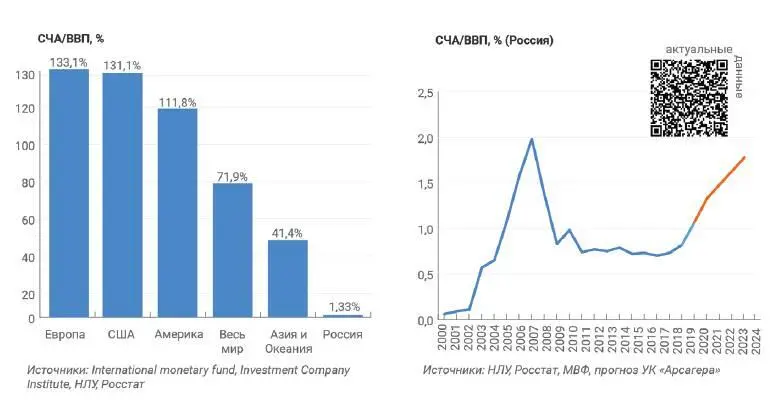

Дело в том, что в западных странах очень хорошо развита культура инвестирования. Большинство жителей этих стран начинают инвестировать еще в молодости. В США, например, 80% населения имеют вложения в ценные бумаги, а объем вложений в инвестиционные фонды в два раза превышает объем депозитов. В России объем ПИФов в десятки раз меньше, чем объем депозитов, и около 10% населения вкладывает деньги в ценные бумаги.

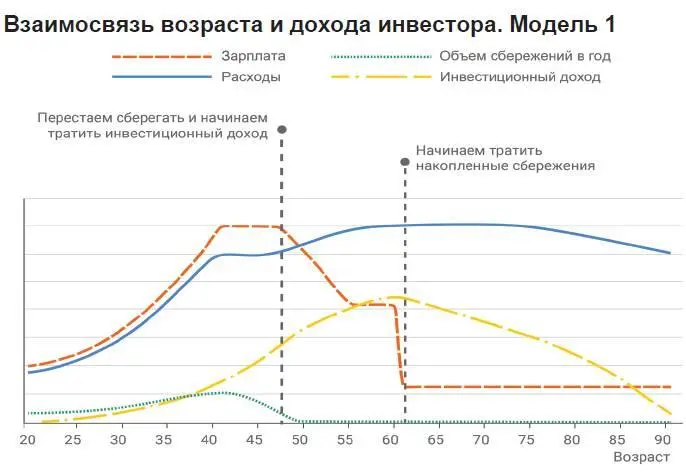

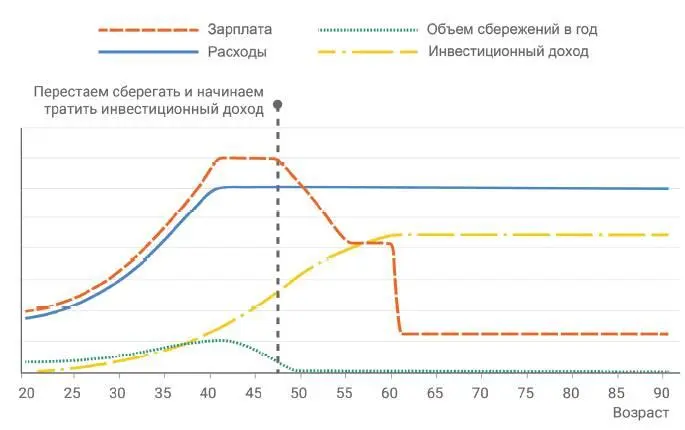

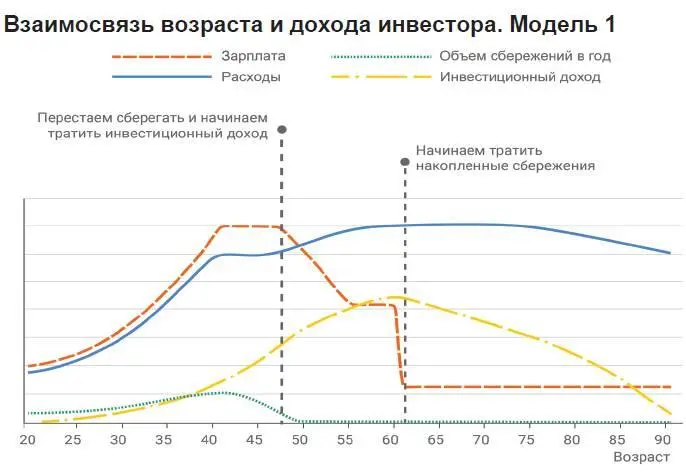

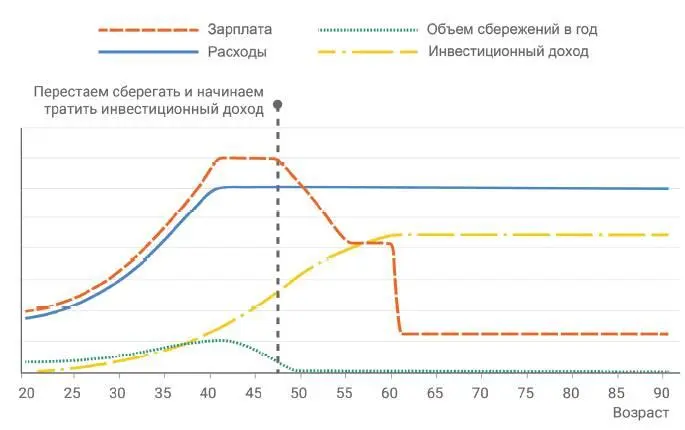

Инвестиции позволяют со временем получать не только доход от своей профессиональной деятельности – «зарплату», но и инвестиционный доход. На графиках ниже видно, что инвестор, в отличие от человека, не занимающегося инвестициями, получает дополнительный инвестиционный доход, который со временем может намного превосходить размер заработной платы.

Первая модель предполагает расходование инвестиционного дохода и сделанных ранее сбережений за предполагаемый период жизни.

Взаимосвязь возраста и дохода инвестора. Модель 2

Вторая модель показывает ситуацию, при которой инвестор тратит только инвестиционный доход, сохраняя сбережения для потомков.

Многие думают: «инвестиции – это для избранных», «чтобы инвестировать и получать инвестиционный доход, необходимо иметь много денег». Однако инвестиции можно осуществлять, имея и небольшой капитал. Это достигается путем инвестирования средств в паевые инвестиционные фонды (ПИФы).

Паевые фонды аккумулируют средства пайщиков и профессионально инвестируют их. Средства ПИФа инвестируются в ценные бумаги – акции и облигации различных российских и/или иностранных компаний, либо в недвижимость. Стоит отметить, что также существуют ПИФы, инвестирующие в инструменты денежного или товарного рынков, ипотечные, кредитные инструменты и т. д.

В странах с высоким уровнем жизни населения большая часть жителей инвестирует именно посредством инвестиционных фондов. Приведенные далее графики показывают соотношения размера стоимости чистых активов (СЧА) фондов к ВВП страны. По данному соотношению (СЧА/ВВП) можно судить об инвестиционной активности населения.

В совокупности объем средств, которые граждане других государств инвестируют в экономику своих стран, огромен. Эти инвестиции приводят к ускорению роста экономик и дальнейшему повышению уровня жизни населения.

Таким образом, инвестируя в экономику своей страны, мы способствуем повышению собственного благосостояния.

Не забывайте, что ваши деньги работают на вас 24 часа в сутки и могут работать на ваших детей и внуков. Инвестируйте и создавайте основу для вашего будущего капитала, вкладывая в активы, увеличивающие ваше благосостояние.

Читать дальше

![Лев Балашов - Занимательная философия. Учебное пособие [6-е издание, переработанное и дополненное]](/books/388554/lev-balashov-zanimatelnaya-filosofiya-uchebnoe-posobie-6-e-izdanie-pererabotannoe-i-dopolnennoe-thumb.webp)