Организация – лизингополучатель переводит денежные средства на организацию-"упрощенца" для приобретения ею необходимого основного средства. Оформляют такой перевод различными способами: заключением договора займа или внесением денежных средств в уставный капитал организации. Напомним, что такие сделки могут заинтересовать проверяющие органы, которые интерпретируют подобного рода отношения как средство уклонения от налогов, что может привести к неприятным последствиям. В защиту налогоплательщика можно сказать, что оспаривать заключенные сделки придется в суде, а судебные инстанции руководствуются гражданским, а не налоговым законодательством. Поэтому, если сделка заключена в соответствии с нормами Гражданского кодекса РФ, то необходимо доказать ее ничтожность или притворность, что очень проблематично.

При использовании данной схемы необходимо учитывать несколько нюансов:

· Организация-лизингополучатель платит лизинговые платежи лизингодателю, применяющему упрощенную систему налогообложения. У лизингополучателя данные платежи являются расходами, уменьшающими налогооблагаемую прибыль согласно статье 264 Налогового кодекса РФ. А лизингодатель получает доходы, с которых ему необходимо уплатить единый налог, взимаемый с упрощенной системы налогообложения. Если лизингодатель использует объект налогообложения «доходы», то с полученных платежей он должен заплатить 6 %, если «Доходы минус расходы», то 15 % с полученных платежей, при отсутствии расходов. При этом нужно учитывать следующее: приобретенные основные средства у организации, применяющей упрощенную систему налогообложения, включаются в расходы в последний день отчетного (налогового) периода, причем указанные расходы учитываются только по оплаченным основным средствам, используемым при осуществлении предпринимательской деятельности в соответствии со статьей 346.17 Налогового кодекса РФ.

Однако Минфин России в письме от 16 сентября 2005 г. № 03-11-04/2/79 утверждает, что поскольку приобретаемые предметы лизинга учитываются в бухгалтерском учете не как основные средства, а как доходные вложения в материальные ценности, то организации-лизингодатели, применяющие упрощенную систему налогообложения, не вправе учитывать в составе расходов их стоимость в порядке, установленном подпунктом 1 пункта 1 и пункта 3 статьи 346.16 Налогового кодекса РФ для учета расходов по приобретению основных средств.

В связи с тем, что расходы капитального характера, к которым относятся расходы по приобретению организациями-лизингодателями предметов лизинга, статьей 254 НК РФ не предусмотрены, организации, применяющие упрощенную систему налогообложения, не могут уменьшать на них доходы от реализации, руководствуясь при этом подпунктом 5 пункта 1 статьи 346.16 Налогового Кодекса РФ.

Если договором лизинга предусматривается переход права собственности на предмет лизинга от лизингодателя к лизингополучателю, то расходы по приобретению предмета лизинга могут быть учтены организациями-лизингодателями, применяющими упрощенную систему налогообложения, в отчетном периоде перехода права собственности и получения дохода от лизингополучателя на основании подпункта 23 пункта 1 статьи 346.16 Налогового Кодекса РФ.

Такую позицию с 1 января 2006 года можно считать не соответствующей законодательству, так как доходные вложения в материальные активы приравнены к основным средствам, а, следовательно, можно учесть в расходах лизингодателю – упрощенцу расходы на приобретение основных средств в момент ввода имущества в эксплуатацию – в данном случае на дату ввода в эксплуатацию имущества лизингополучателем.

· Организации, применяющие упрощенную систему налогообложения, также не являются плательщиками налога на добавленную стоимость. Поэтому при приобретении имущества организация не сможет предъявить «входной» НДС к вычету. Однако если организация использует объект налогообложения « Доходы минус расходы», то НДС по приобретенному имуществу включается в расходы согласно подп. 3 п. 2 статьи 346.17 Налогового кодекса РФ.

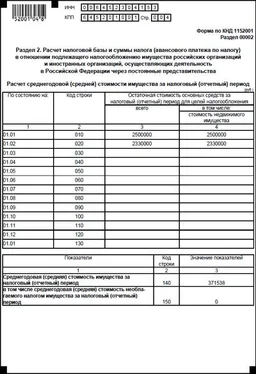

Организация, применяющая упрощенную систему налогообложения, имеет ограничения, описанные в статье 346.12 Налогового кодекса РФ, а именно, доля участия других организаций в уставном капитале “упрощенца” не должна составлять более 25 процентов; средняя численность работников не должна превышать за отчетный (налоговый) период 100 человек; доход по итогам отчетного (налогового) периода не должен превышать 20 000 000 руб.; остаточная стоимость основных средств – 100 000 000 руб. Организация, превысившая один из указанных показателей, должна перейти на общий режим налогообложения.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Мария Клокова - Золотушка [Рассказ]](/books/27480/mariya-klokova-zolotushka-rasskaz-thumb.webp)