Поэтому, когда бизнесмен начинает хвалиться, что никогда не брал кредиты, я иронично улыбаюсь. Он признается не в своей финансовой успешности, а в своей финансовой тупости. Если в его бизнесе так хорошо с финансами, почему бы не рассчитать приемлемый лимит дополнительного кредитования? Почему бы не получить кредит в рамках этого приемлемого лимита? И не инвестировать эти деньги, например, в недвижимость? Доходность таких инвестиций может составлять 40–100 % годовых, а ставка процента по коммерческим кредитам 11–18 % годовых. Разница более чем ощутимая. Она может стать источником значительного дополнительного дохода. Если предприниматель имеет такую возможность и не использует ее, он совершенно точно финансовый кретин.

Однако есть и оборотная сторона бизнесов, работающих на заемных средствах. Если вы слабо контролируете финансовые потоки, можно постепенно «проесть» не только свои, но и чужие финансовые ресурсы. Особенно велик этот риск для бизнесов с большими оборотами и небольшой наценкой. Достаточно совершить небольшую ошибку в расчете рентабельности, и вы оглянуться не успеете, как бизнес уже «проел» весь ваш оборотный капитал и половину заемного.

Иногда причиной гибели бизнеса может стать сам банк, выдавший кредит.

ПРИМЕР

В свое время я собственными глазами наблюдал гибель нескольких бизнесов по одной и той же причине – избыточное кредитование. Сценарий был один. Предприятие приходило в банк брать кредит на новое оборудование. Допустим, 10 миллионов. Банкиры начинали уговаривать производственников: «Почему бы вам сразу не купить более совершенное оборудование? Мы готовы предоставить вам кредит, скажем, на 70 миллионов. Частично мы оформим это как лизинг самого оборудования. На оставшуюся сумму возьмем в обеспечение вашу недвижимость. Вы построите мощное производство. Станете лидерами рынка. А мы возьмем с вас всего лишь свой небольшой процент».

И горе тем производственникам, которые доверились сладким обещаниям банкиров! Часто при желании выдать побольше денег не просчитывались самые элементарные вещи. Например, способен ли бизнес выдержать обслуживание такого кредита по текущим платежам. Некоторые кредиты выдавались в таких размерах, что только выплата процентов по ним гробила предприятие. Что уж говорить о возврате основной суммы кредита!

Вы думаете, профессиональные банкиры не должны допустить такой ситуации? Это все равно что думать, будто профессиональные рекламщики знают, как с помощью рекламы обеспечить своим Заказчикам результат. На самом деле банкиры думают о том, что у них горит годовой план по выдаче кредитов. И если срочно не распихать куда-нибудь еще полтора миллиарда, годовой премии не видать. Вот они и «втюхивают» 70 миллионов вместо десяти.

Причем с кредитом на 10 миллионов все было бы в порядке. Предприятие развилось бы с помощью этих средств. И спокойно вернуло бы кредит. Кредит же на 70 миллионов гарантированно губит предприятие. Да и банкиры получают колоссальную проблему: как вернуть свои деньги? Забрать имущество, находящееся в залоге, после чего реализовать его за приемлемые деньги… Все это не так просто.

В результате предприятие гибнет. Банк получает 56 миллионов из 70, предоставленных по кредиту. Сотни таких проблемных кредитов выводят банк в лидеры по России – по размеру невозвратной ссудной задолженности. Зато и год, и два года назад сотрудники кредитного отдела получили свою годовую премию!

Во многих российских предприятиях управление финансами строится по принципу «живем одним днем». Каждый день бухгалтер приходит к директору с пачкой счетов, информацией о приходах на расчетный счет и текущем остатке на счете. Директор принимает решение, по каким счетам платить. Этим и ограничивается управление финансами на предприятии.

Такой финансовый бардак до добра не доводит. Выше мы уже говорили, как легко собственники могут загубить свой бизнес, забирая дивиденды больше возможного. В данном случае неподъемные для бизнеса затраты могут возникнуть по тысяче причин. Главный инженер хочет 800 тысяч на новый станок. Коммерческий директор выбивает полмиллиона на рекламу. А директор может оплатить счета и тому и другому. Главное, чтобы их принесли в удачный момент – когда крупные суммы от Клиентов уже пришли, а до крупных платежей поставщикам еще неделя.

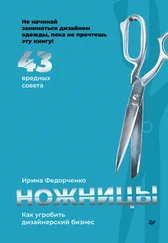

Читать дальше

Конец ознакомительного отрывка

Купить книгу