При абсолютном доверии общим принципам управления своими личными финансами за эти годы в нашей стране появилось много аутентичных банковских продуктов. Например, на законодательном уровне были введены обязательное предоставление кредитных каникул пострадавшим от коронавируса и льготная ипотека. Не все знают, что в теперь уже далеком 2016 году президент дал поручение Центральному Банку разработать предложения по ограничению прав кредитора в случае, если на момент выдачи кредита у заемщика соотношение его совокупного дохода в месяц к ежемесячным выплатам было выше значения, устанавливаемого Центральным Банком [3] Речь о подпункте «а» пункта 3 Перечня поручений Президента Российской Федерации Пр-2563 от 28 декабря 2016 года. – Прим. ред .

.

Пандемия, с одной стороны, подстегнула отдельные процессы на финансовом рынке, а с другой – выявила его слабые места. В связи с этим появилось множество национальных, если можно так выразиться, мер поддержки лиц, попавших в сложную жизненную ситуацию. Но в то же время возникли и новые виды мошенничества, которые свойственны только нашему финансовому рынку.

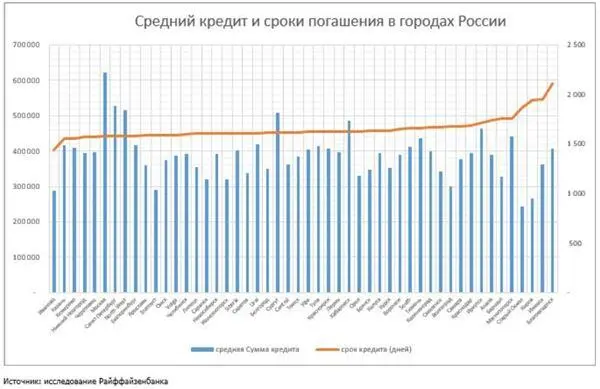

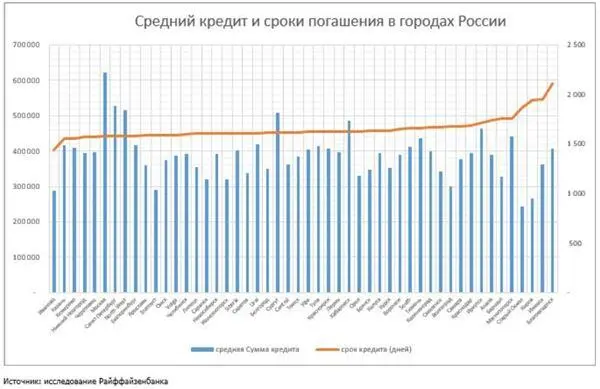

Согласно исследованию «Райффайзенбанка», опубликованному в январе 2020 года, в Москвеи Санкт-Петербургеберут кредиты на большие суммы и выплачивают их быстрее. Жители центра России и приволжских городов, напротив, берут сравнительно небольшие займы на более долгий срок. Чаще всего займы используют для ремонта, строительства и покупки автомобиля.

По данным «Райффайзенбанка», в центральной России средняя сумма кредита составляет около 360 тысяч рублей, а в Приволжье – около 380 тысяч рублей. Самые крупные потребительские кредиты берут жители Москвы, Санкт-Петербурга, а также дальневосточных городов – Хабаровска и Иркутска. Здесь средний заем составляет 500–620 тысяч рублей.

Доходы 26 % заемщиков не превышают 50 тысяч рублей в месяц. Из них 8,8 % заемщиков проживают в Москве и Северо-Западном федеральном округе (СЗФО), а 17 % – в остальных регионах страны. 41 % клиентов располагают доходом 51–100 тысяч рублей в месяц, среди них значимо больше москвичей и жителей СЗФО (25 %). Таким образом, в этих двух регионах доходы заемщиков выше.

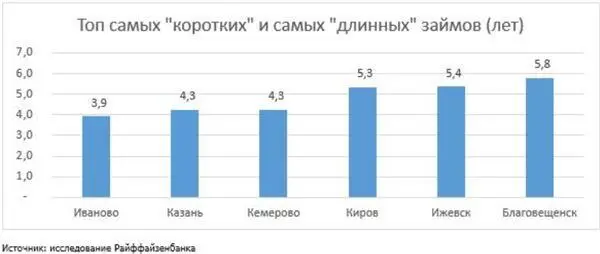

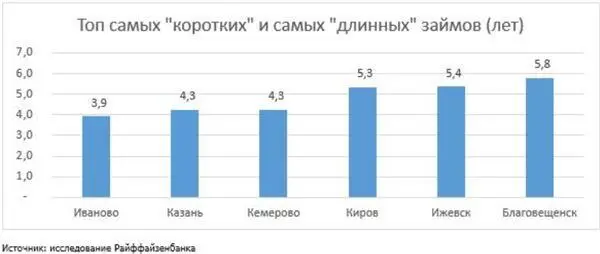

Средний срок кредита составляет 4,3 года, или 51 месяц. При этом заемщики стараются вернуть кредит быстрее – в среднем за два года, показала статистика. При заключении кредитного договора самые «короткие» займы зафиксированы в Иваново, Казани и Кемерово. Здесь срок кредита составлял 3,9–4,2 года. На самые «долгие» кредиты рассчитывали жители Благовещенска, Ижевска и Кирова – на 5,3–5,8 года.

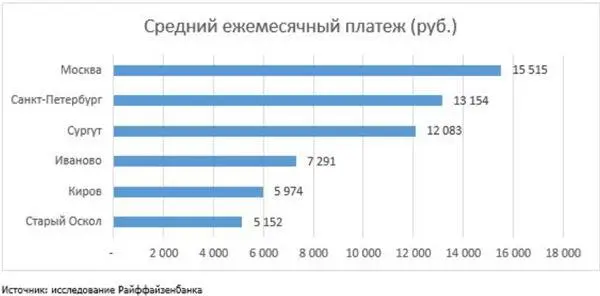

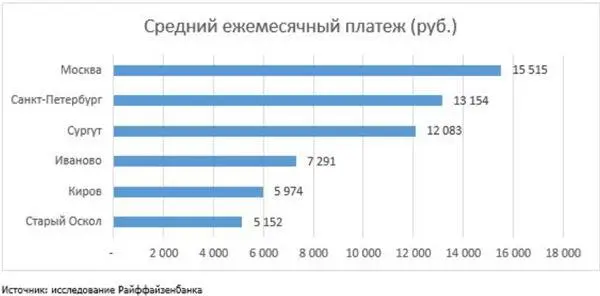

Самый низкий ежемесячный платеж по потребительскому кредиту зафиксирован в Старом Осколе, Кирове и Иваново – здесь он составил 5–7 тысяч рублей. Больше всего по кредиту платят в Москве, Санкт-Петербурге и Сургуте – 12–15,5 тысяч рублей.

По данным Минэкономразвития, в 2019 году половина российских заемщиков направляла на платежи по кредитам более 50 % своего ежемесячного дохода. В 2018 году этот показатель составлял 42 %. Больше всего банкам должны жители Калмыкии (86,2 %), меньше всего – Ингушетии (9,9 %). У 6,1 % заемщиков есть кредиты в 4-х и более банках.

По статистике, большинство мужчин при выборе банка обращают внимание на его известность. А женщины придают значение быстрому обслуживанию, отсутствию комиссий и возможности досрочного погашения займа

Итак, чтобы не искать варианты понижения кредитного бремени и не попасть в финансовую ловушку, прежде всего необходимо начать ответственно относиться к себе, своим доходам и финансовым обязательствам. Богатые люди направляют любые финансы – свои и заемные – на благо себе. Не берите больше, чем можете отдать. Соотнесите свои доходы с платежами по кредиту. На оплату долгов не должно уходить более 30–40 % вашего бюджета, но даже эта сумма может быть ощутима в зависимости от ваших расходов и финансовых привычек.

Все больше финансовых услуг переходит в цифровой формат, и это делает их доступнее для населения. Получить услуги становится проще из года в год, а пандемия 2020 года придала процессу поистине космическую скорость. Начиная еще с далекого 2015 года, многие банковские специалисты говорили, что в будущем банки в их нынешнем виде будут просто не нужны. Весь спектр обслуживания уходит в цифровую область. «На удаленку», как принято стало сейчас говорить. Но при этом сразу возникает вопрос: понимает ли человек, что он делает в цифровом пространстве? Достаточно ли он информирован, чтобы осознанно принимать решения и не подвергаться киберугрозам?

Читать дальше