Поговорим о кредитных картах. О преимуществах, недостатках и самой большой иллюзии свободы, которые они рождают в краткосрочной перспективе.

Несомненно, кредитные карты – самый раскрученный рекламный банковский продукт. Ах, с каким отработанным автоматизмом банк предлагает их в вашем личном кабинете. Разумеется, все оправдано с экономической точки зрения: ведь процентная ставка по кредитным картам в 2–3 раза больше рыночной ставки по потребительским кредитам. И главных, неоспоримых преимуществ кредитных карт не так уж и много.

✓ Заранее предопределенный кредитный лимит. В случае острой необходимости не надо дожидаться одобрения кредита от банка. Кредитная карта – своего рода страховка по непредвиденным расходам.

✓ Льготный период.

Согласитесь, заранее предопределенный кредитный лимит, который всегда с вами, греет душу. Вы точно знаете: в случае чего карта способна вас подстраховать от кассовых разрывов. Но и этим банковским продуктом также надо уметь пользоваться. Деньги на кредитной карте следует расценивать как быстрые, а не долгие деньги.

Что значит недолгие, или короткие деньги? Недолгие в том смысле, что долго держать в минусе и тем более наращивать данную кредитную позицию не стоит. Не забывайте – это дорогие деньги (вспомните, что сказано выше о картах и потребительском кредите). Выходить на гашение минимальными взносами тоже не вариант – в долгосрочной перспективе оно способно вас потопить. Такие деньги следует рассматривать как оборотные. И их полный оборот (взяли сумму – и ее же вернули) должен укладываться в льготный период.

Льготный период – период, когда банк не начисляет на пользование денежными средствами свой процент. Не забывайте, что льгота действует только для безналичных расчетов. И если вы снимаете с карты наличные в банкомате, льготный период перестает действовать и банк вас сразу «ставит на счетчик».

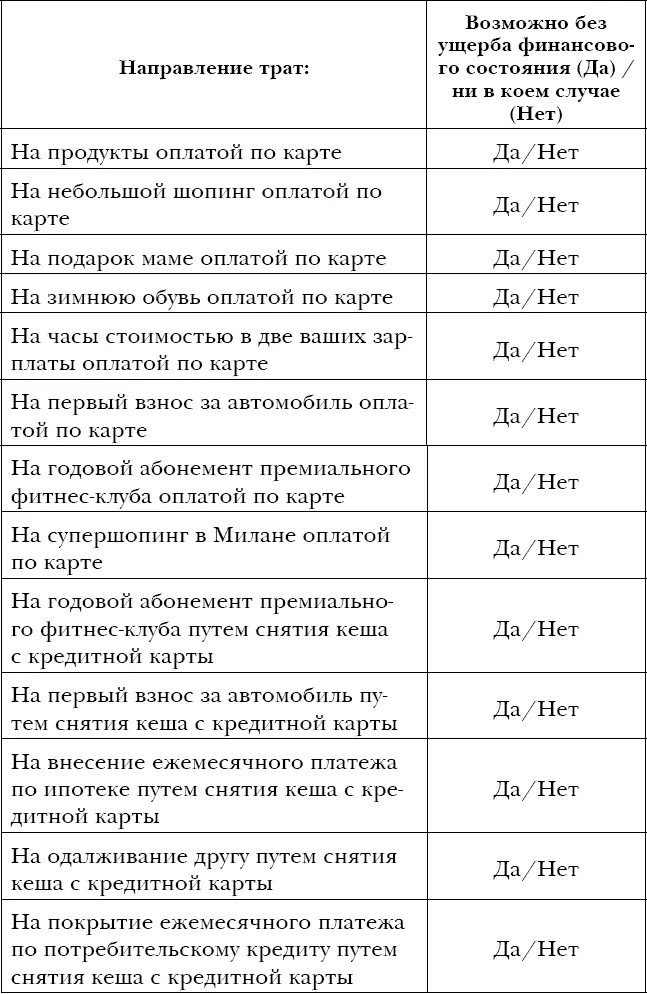

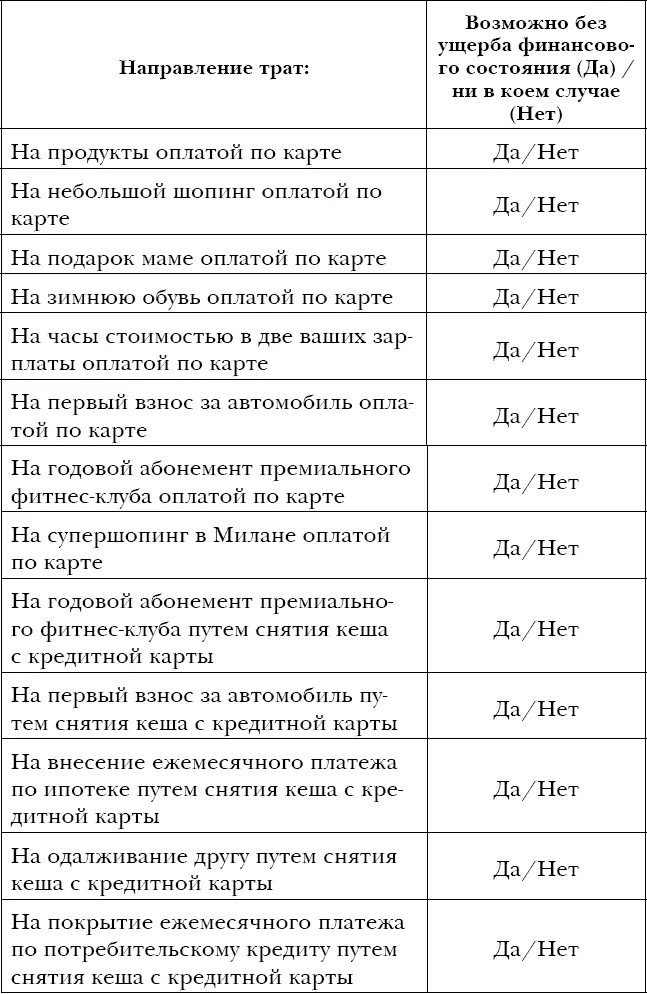

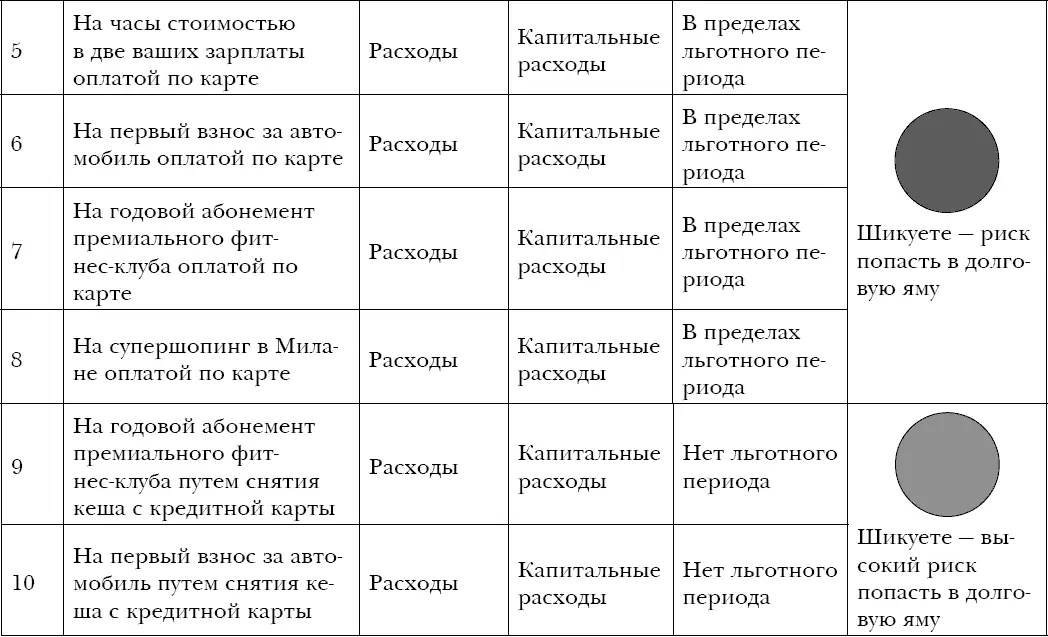

Таким образом, мы подошли к важному выводу. Кредитные карты – не от нужды, а от достатка. Лимит по кредитной карте должен быть преимущественно полон, а не исчерпан в ноль. И не должен месяцами оставаться на нуле. Пройдите небольшой тест: на какие цели можно использовать кредитную карту?

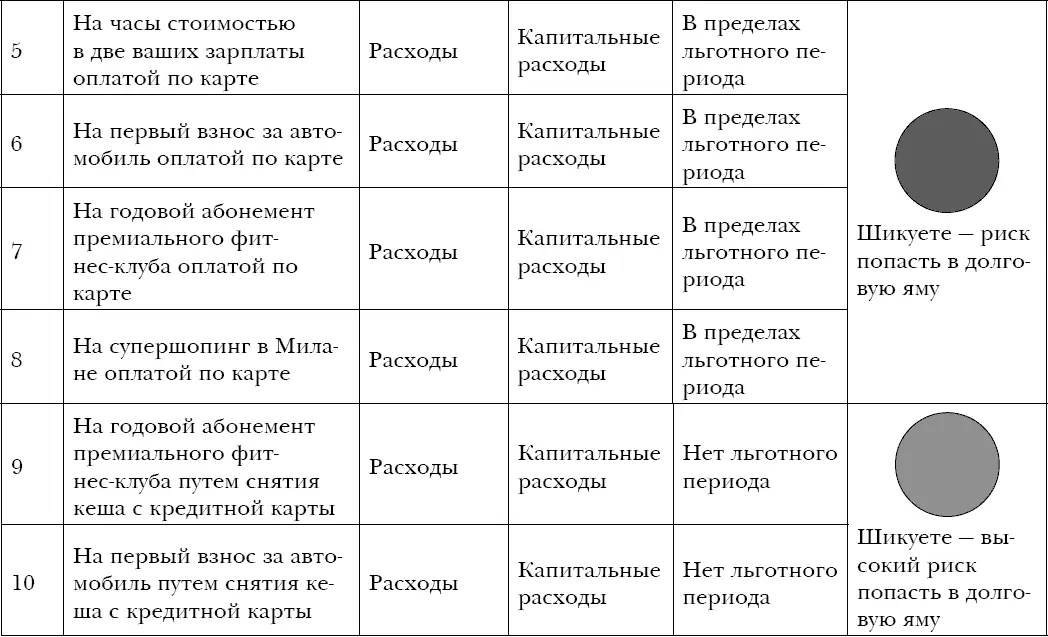

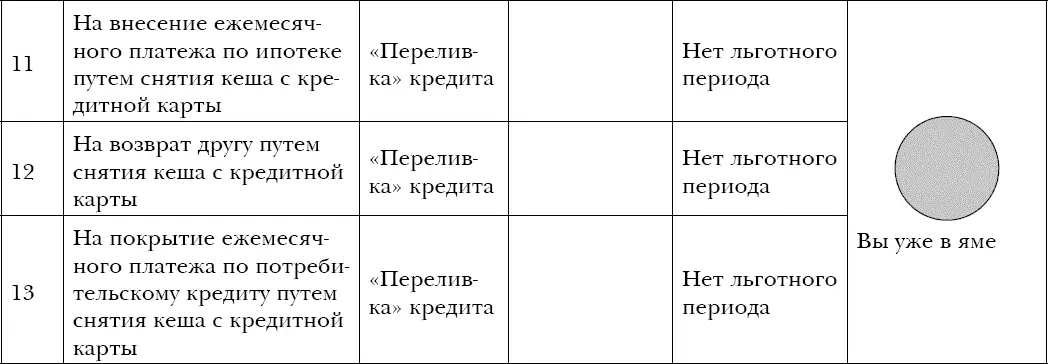

А теперь взгляните в сводную таблицу на следующей странице. Там я ставлю каждому из этих действий финансовый диагноз. Но сначала давайте определимся в понятиях. Я буду называть текущими расходамите расходы, которые укладываются в 40–50 % вашей ежемесячной зарплаты (хотя и это много). Капитальными расходамибудем называть те, что превышают в два или несколько раз вашу ежемесячную зарплату.

Таблицу следует анализировать слева направо.

Таблица 9.

Результаты теста – ваш финансовый диагноз

Надеюсь, таблица, лишенная легковесной утонченности, и без моих комментариев подвела вас к золотой мысли о том, в каких целях можно пользоваться кредитной картой, а в каких – строго запрещено. Все же прокомментирую.

Итак, первые четыре пункта расходов – небольшие текущие траты (исходим из того, что пока подарок маме – не дом на берегу моря). Они укладываются в льготный период, и вы способны их загасить со следующего поступления собственных средств.

Расходы с 5-го по 8-й пункт уже приобретают характер капитальных, так как это больше, чем вы можете себе позволить в обычной жизни. Здесь финансовый диагноз обрисовывает лишь риск попадания в долговую яму. Однако это условно. Риск не обязательно реализуется – но при одном обстоятельстве: если вы способны до истечения льготного периода изыскать такую крупную сумму денег для погашения. В противном случае мгновенно окажетесь в долговой яме и будете вынуждены погашать долг по кредитке минимальными взносами. Такой сценарий не отвечает поведению финансово успешного человека. В каком случае можно идти на риск? Только когда вы уверены в скором поступлении дополнительного и высокого дохода, будь то премия либо дивиденды.

Читать дальше

![Лилия Голдэн Закон больших денег [Как создать изобилие из зарплаты] [litres] обложка книги](/books/397572/liliya-golden-zakon-bolshih-deneg-kak-sozdat-izob-cover.webp)