Дело в том, что существенная коррекция на дневном графике может составлять тысячи пипсов. Существенная коррекция на часовом графике может измеряться сотнями пипсов.

Восстановления Фибоначчи помогают определять связанные с противотрендом возможности и в этом смысле создавать цели прибыли для противотрендовых движений. И, что, возможно, даже более важно, они определяют величину (в смысле размера в пипсах) потенциального противотрендового движения. Зная о том, куда может дойти рынок, трейдер приобретает уверенность при торговле против тренда.

Например, если считается, что достигнуто ключевое дно существенного нисходящего тренда, и 38,2 %-ный уровень Фибоначчи находится на 500 пипсов выше, то большинство трейдеров, вероятно, захотят торговать по такому движению (или не торговать против него). Это движение существенно. Оно имеет потенциал прибыли, но также и потенциал убытка. Как и тренд, противотренд может быть быстрым и прямолинейным, а торговля против него может привести к быстрому убытку.

Не так уж важно, дойдет ли цена до цели в 500 пипсов; такие инструменты, как MA и линии тренда, помогут вам при движении по этому пути. Важно изменение в мышлении и понимание, что сильный медвежий тренд сменился на корректирующий бычий противотренд. Вам нужно перепрограммировать себя с медвежьего мышления на бычье. Уровни восстановления Фибоначчи помогают произвести это переключение. Не все коррекции укладываются в рамки потенциального противотренда. В следующем разделе я помогу определить наиболее вероятные варианты.

Предвидение противотренда. Хотя все мы знаем, что тренд наш друг, но теперь нам следует понять, что и противотренд также может быть хорошим другом. Как можно предвидеть противотренд?

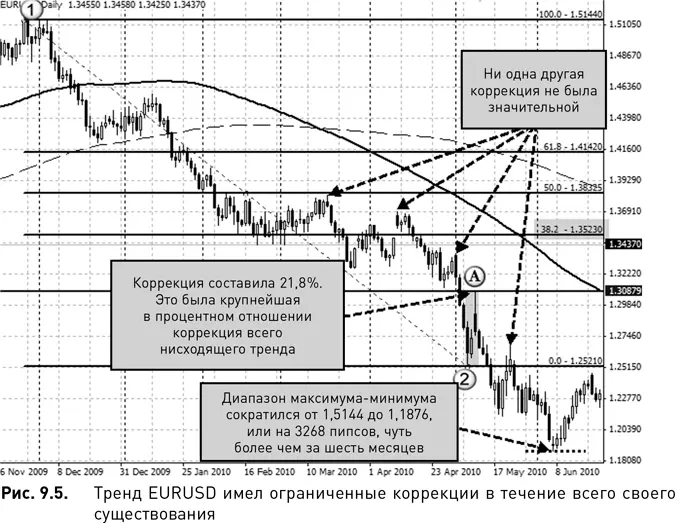

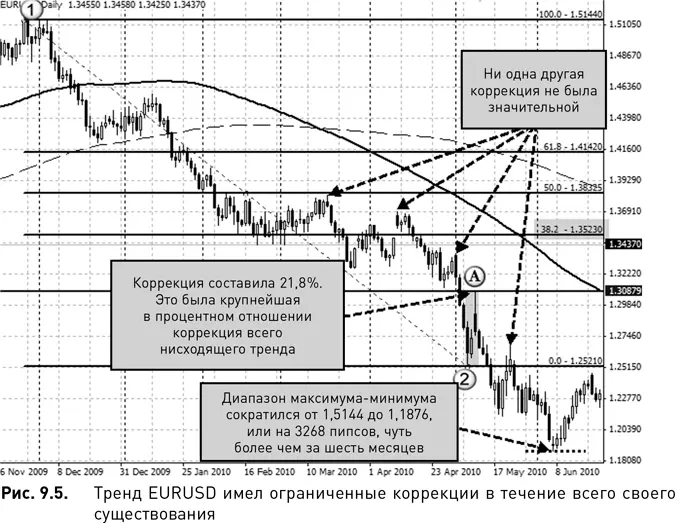

Возьмем следующий пример. С ноября 2009 г. по июнь 2010 г. EURUSD двигалась в нисходящем тренде. Максимум пары был достигнут на уровне 1,5144. Минимум расположился на 1,1876. Получилось солидное движение в размере более чем 3200 пипсов. По ходу этого медвежьего тренда серьезных коррекций практически не было. Чем дольше рынок движется без серьезной коррекции, тем выше шансы на то, что такая коррекция произойдет. В июне 2010 г. EURUSD была кандидатом на серьезную коррекцию, фактически – кандидатом на серьезное противотрендовое движение.

Пример с EURUSD. Когда в июне 2010 г., в разгар банковского кризиса в Греции, цена достигла дна, новости были пронизаны слухами о паритете и заголовки все чаще кричали о падении евро как валюты.

Несмотря на сильное падение, вызванное фундаментальными факторами, каждый раз, когда тренд выглядит прочно с точки зрения времени и общего торгового диапазона от максимума до минимума и у тренда не было коррекции более чем на 38,2 %, можно ожидать более значительной коррекции.

В случае с EURUSD было известно следующее:

• тренд опустил цену с 1,5144 до 1,1876, или на 3268 пипсов. Этот диапазон значительно превосходил предыдущий восходящий тренд (2688 пипсов). Кроме того, нисходящее движение опустило цену на низший уровень с февраля 2006 г.;

• за исключением первой коррекции в самом начале тренда, на протяжении всего движения вниз не было ни одной значительной коррекции. Крупнейшей коррекцией стало восстановление на 21,8 %, которое в течение двух торговых дней подвинуло цену с 1,2510 (точка 2 на рис. 9.5) до 1,3093 (точка А), прежде чем возобновилось движение вниз;

• от максимума до минимума прошло 28 недель. Лишь пять недель демонстрировали рост по отношению к предыдущей неделе. И не было даже двух недель подряд с повышением.

С фундаментальной точки зрения это выглядит так:

• хотя события в Греции и других слабых членах Европейского Союза оказывали нисходящее давление, валюта уже девальвировалась на 22 % от максимума. Изменения курсов валют оказывают самокорректирующее влияние на экономику. А именно: ослабление валюты удешевляет экспорт и тем самым стимулирует экономику, если у нее есть проблемы с ростом. Хотя слабые соседи по еврозоне испытывали трудности, но страны с относительно здоровой экономикой, такие как Германия, переживали экспортный бум. И стимулом для этого был более слабый евро;

• настроения в отношении EURUSD были повсеместно медвежьими. Несмотря на то что цена находилась в области 1,1900, считалось, что EURUSD дойдет до паритета. Движение от 1,1900 до паритета означало бы снижение еще на 16 % курса EURUSD в дополнение к 22 %, уже пройденным от пика. Такое изменение имело бы серьезные последствия не только для Европы, но и для Соединенных Штатов. В условиях, когда безработица в США достигала 10 %, удорожание еще на 16 % сделало бы экспорт из этой страны значительно более дорогим и, вероятно, привело бы к дальнейшему увеличению безработицы. Это было бы нежелательным событием для Соединенных Штатов и мировой экономики;

Читать дальше

Конец ознакомительного отрывка

Купить книгу