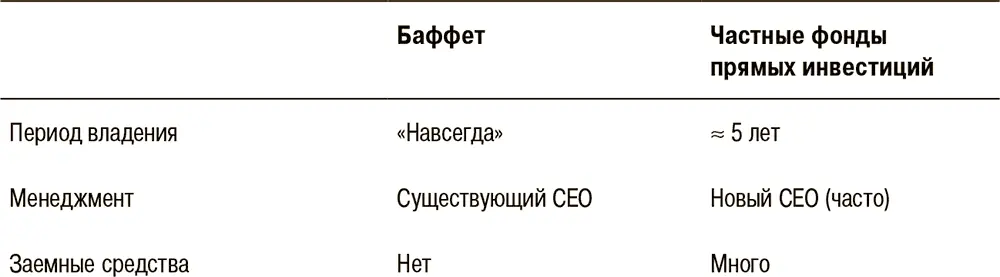

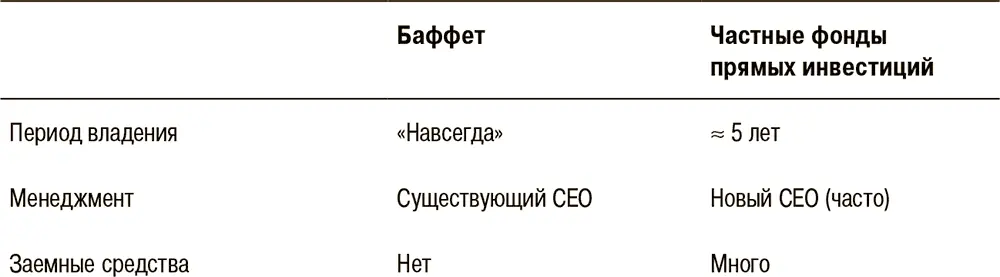

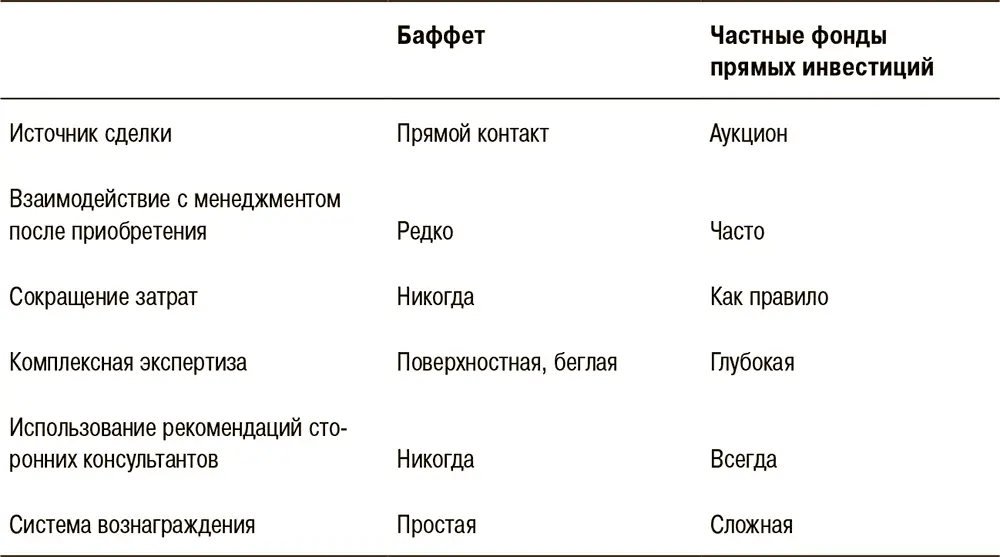

Другой важной статьей расходов Berkshire были покупки частных компаний. Этот канал незаметно стал главным для Баффета за последние 20 лет, достигнув кульминации в начале 2010 года при заключении сделки с Burlington Northern. Подход Баффета к приобретениям уникален; сравнить его с подходом частных фондов прямых инвестиций позволяет табл. 8.2.

Таблица 8.2

Подход Баффета к приобретению частных компаний против подхода частных фондов прямых инвестиций

Две интересные схемы

Тем, кто заинтересовался деталями, касающимися инвестиций Баффета на рынке ценных бумаг, полезно рассмотреть еще два принципа.

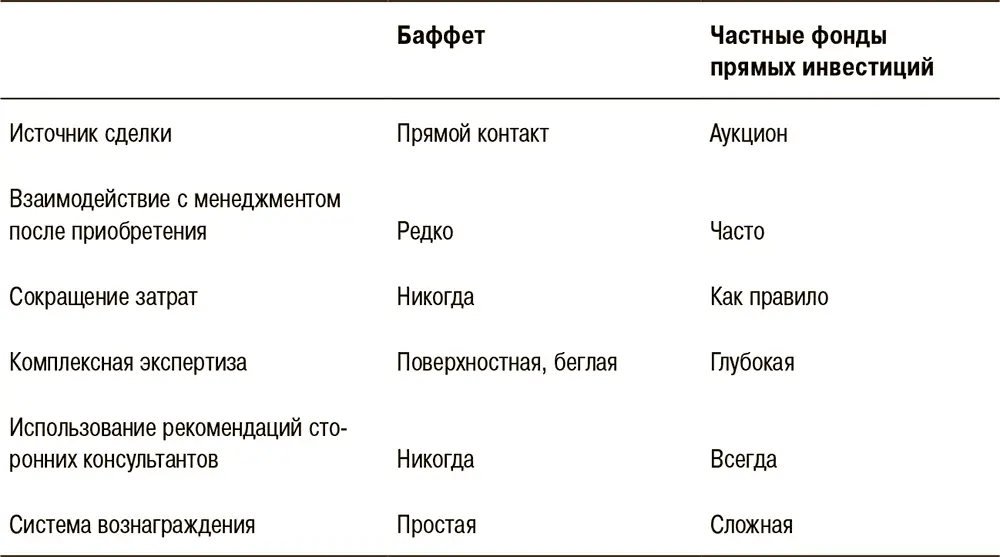

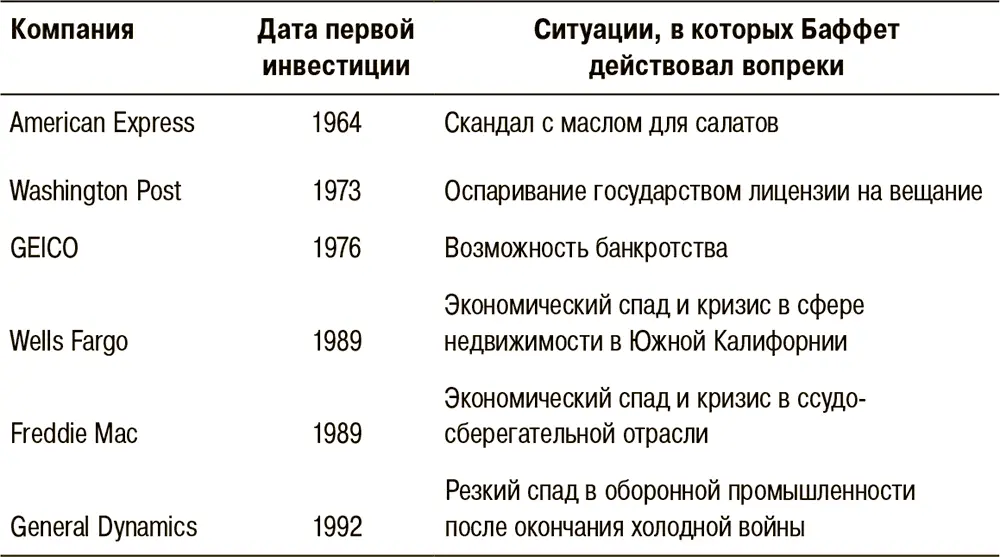

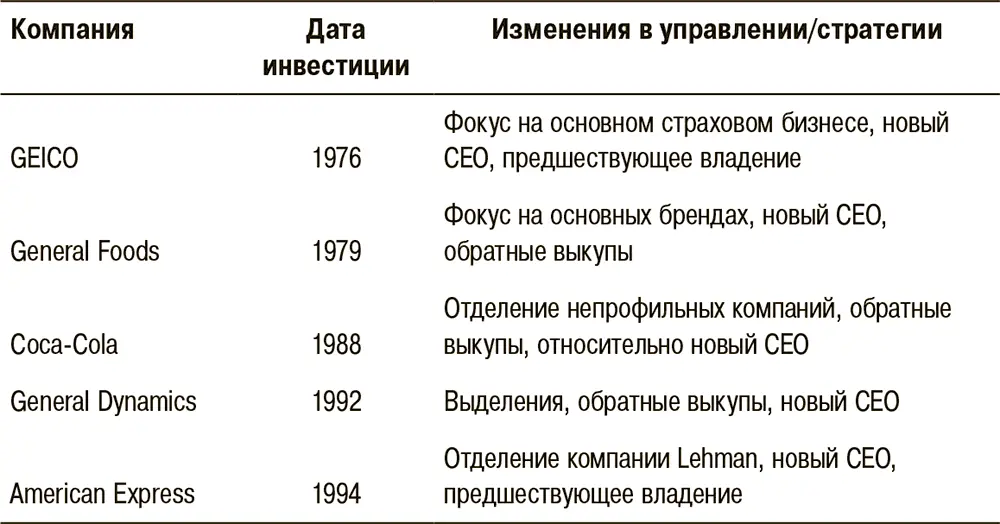

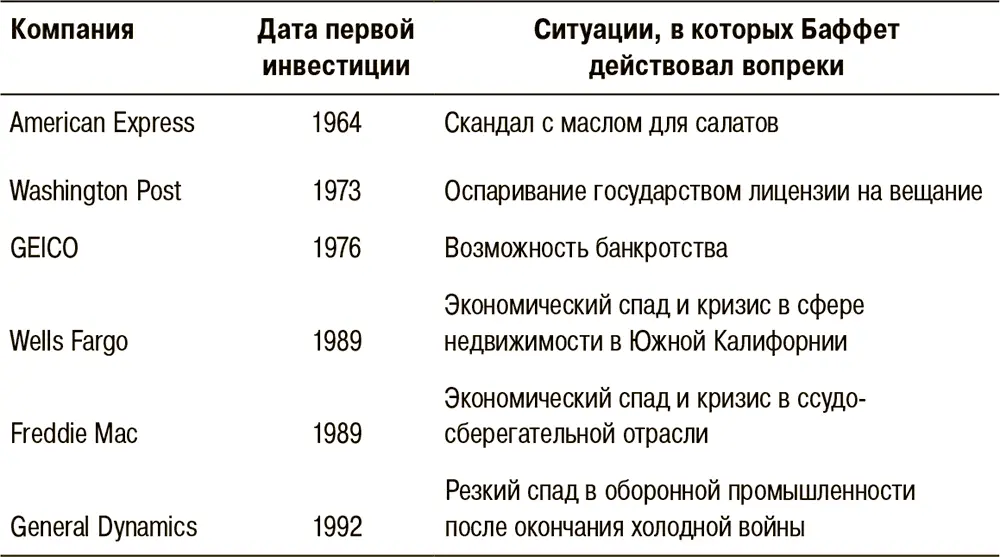

Первый – это глубоко укоренившийся дух противоречия. Баффет часто приводит в пример аналогию с «господином Рынком», которую любил использовать Бенджамин Грэхем. Эта история гласит: «Каждый день к вам приходит господин Рынок, предлагая купить у вас долю или продать вам еще бумаг… и чем более депрессивно настроен этот парень, тем больше возможностей у инвестора» [56]. Баффет систематически совершал покупки именно в моменты особого пессимизма «господина Рынка». Бóльшая часть инвестиций Berkshire на открытом рынке сделана в результате некоего кризиса индустрии или компании, который затмил стоимость основного бизнеса. Следующая таблица демонстрирует этот принцип.

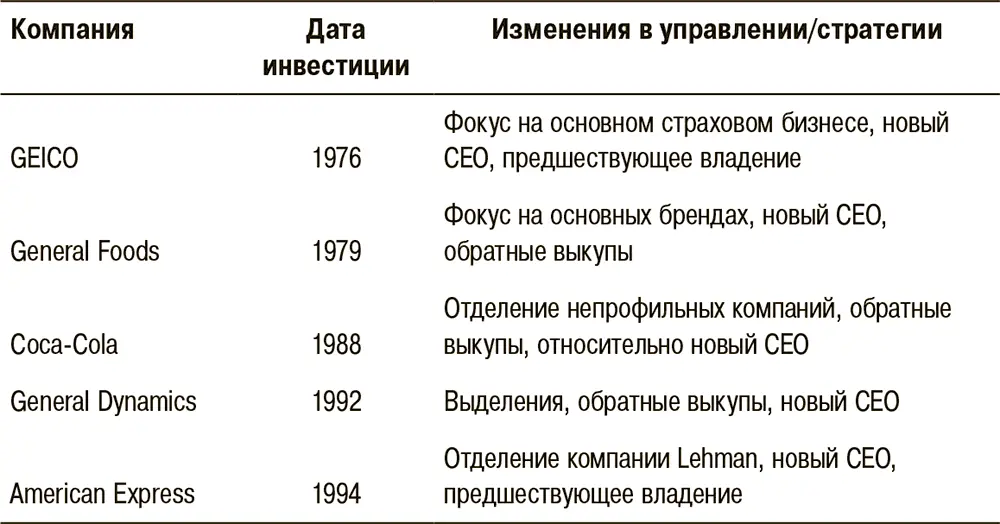

Второй принцип – рассчитывать инвестиции таким образом, чтобы они совпадали по времени с важными изменениями в управлении или стратегии. Здесь Баффет использует аналогию с профессионально-любительскими соревнованиями по гольфу. Возможности для инвестирования возникают, когда компания, бизнес которой построен по модели «франшизы», инвестирует в другие компании с более низкими доходами: «Даже если все любители – безнадежные неумелые игроки, счет команды будет приличным из-за преимущества от навыков профессионала» [57]. Тем не менее, когда Баффет видит, что новая команда менеджмента устраняет любителей из игры и вновь фокусируется на основных направлениях деятельности компании, он начинает уделять им пристальное внимание (как показывает таблица выше).

Баффет придумал привлекательную и отличную от других возможность для продавцов крупных частных компаний, нечто среднее между IPO и сделкой прямого частного инвестирования. Продажа компании Berkshire уникальна тем, что позволяет владельцу/управляющему получить необходимую ликвидность, продолжая при этом управлять компанией без вмешательства Уолл-стрит. Баффет предлагает свободную от корпоративной бюрократии среду обитания с неограниченным доступом к капиталу для заслуживающих внимания проектов. Этот пакет отличается от варианта частных инвестиций, который предполагает высокий уровень вовлеченности инвестора и, как правило, пятилетний период владения до следующего выхода.

Баффет никогда не участвовал в аукционах. Как говорил Дэвид Сокол, СЕО (теперь бывший) MidAmerican Energy and NetJets: «Просто нас не сносит от волнения по поводу предложенной цены». Вместо этого Баффет сделал так, что владельцы ведущих частных компаний сами звонят ему . Он избегает ведения переговоров об оценке стоимости и просит заинтересованных продавцов связываться с ним и называть свою цену. Он обещает ответить, «как правило, в течение пяти минут или меньше». Это требование заставляет потенциальных продавцов быстрее продвигаться к самой низкой приемлемой для них цене и гарантирует, что его время используется эффективно.

Баффет не тратит усилий на традиционную комплексную экспертизу (due diligence) и достигает соглашений с невероятной скоростью, зачастую спустя несколько дней после первого контакта. Он не посещает производственные объекты компании и редко встречается с менеджментом перед тем, как принять решение о покупке.

Том Мерфи в интервью сказал: «Capital Cities была одной из самых больших инвестиций, которые когда-либо делала Berkshire… Но потребовалось всего 15 минут, чтобы рассмотреть сделку и договориться об условиях».

Читать дальше

Конец ознакомительного отрывка

Купить книгу