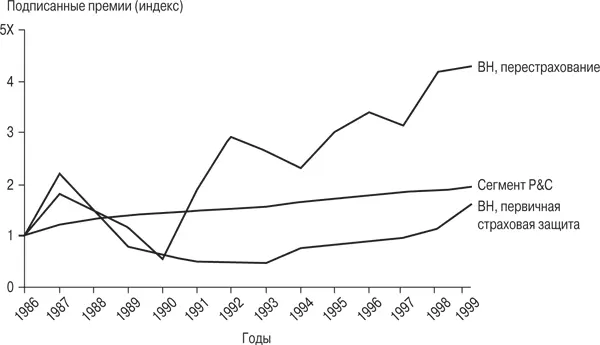

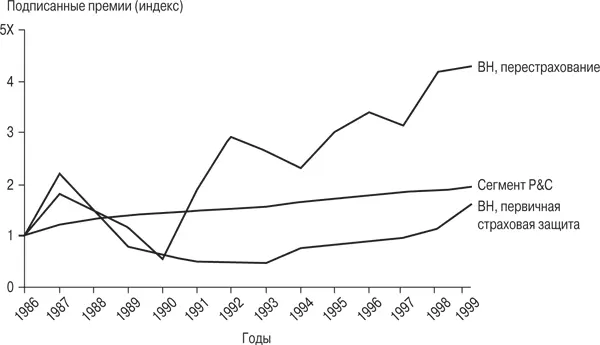

Такой подход приводил к тому, что динамика показателей компании в целом оказывалась очень неровной. В качестве примера: в 1984 году самый крупный актив Berkshire, страховщик от несчастных случаев (P&C [55]) National Indemnity, выписал страховых премий на сумму 62,2 млн долларов. Два года спустя объемы премий выросли в шесть раз – до 366,2 млн долларов, а к 1989 году упали на 73 % – до 98,4 млн долларов и не возвращались к отметке в 100 млн долларов 12 лет. Затем, тремя годами позже, в 2004-м, они превысили 600 млн долларов. Если же рассчитать средний показатель за период, то среднегодовая доходность National Indemnity от страховой деятельности составит 6,5 %, тогда как типичный страховщик (имущества и от несчастных случаев) показывал в это время 7 %-ные убытки.

Публичной страховой компании было бы практически невозможно объяснить столь рваную динамику выручки (см. рис. 8.2) аналитикам Уолл-стрит. Но поскольку страховые подразделения Berkshire являются частью более крупной многоотраслевой корпорации, они защищены от посягательств Уолл-стрит. Это дает им главное конкурентное преимущество – позволяет National Indemnity и другим страховым компаниям Berkshire сфокусироваться на рентабельности, а не росте премий. Как сказал Баффет: «Чарли и я всегда предпочитали неровные 15 % доходности ровным 12 %».

Рис. 8.2.Страховые премии Berkshire Hathaway росли быстрее, чем в целом по отрасли. Источник: данные о сегменте P&C из статистических отчетов Best’s P&C Insurance Aggregates and Averages – общее количество подписанных премий; данные Berkshire Hathaway из годовых отчетов

Свободный резерв для всех страховых компаний Berkshire существенно увеличился – с 237 млн долларов в 1970 году до более 70 млрд долларов в 2011-м. Этот невероятно дешевый источник средств стал своего рода ракетным топливом, которое ускоряло феноменальный полет Berkshire. В инвестиционной активности компании, как мы увидим, периоды бездействия чередовались с решительными шагами. По словам Баффета, и в страховании, и в инвестициях ключ к долгосрочному успеху – в «темпераменте», готовности быть «нерешительным, когда все вокруг жадные, и жадным, когда все вокруг нерешительные».

Еще одним источником капитала были прибыли от 100 %-ных «дочек». Эти доходы стали особо важны в последние два десятилетия, когда Баффет активно пополнял портфель Berkshire. В 1990 году прибыль до налогообложения, поступившая от дочерних компаний, достигла 102 млн долларов. В 2000 году этот показатель был равен уже 918 млн долларов (совокупные темпы роста 24,5 %), а в 2011-м достиг 6,9 млрд долларов.

Давайте посмотрим, как Баффет распределяет капитал, получаемый от операций Berkshire. Всякий раз, когда Баффет покупает компанию, он немедленно берет под контроль денежные потоки, настаивая на том, чтобы избытки денежных средств направлялись в Омаху для распределения. Как отмечает Чарли Мангер: «В отличие от децентрализованной операционной деятельности распределение капитала в Berkshire в высшей степени централизовано». Подобное сочетание делегирования и иерархии наблюдалось во всех компаниях под руководством CEO-аутсайдеров, но не в такой степени, как в Berkshire.

Баффет пришел в Berkshire, будучи уже невероятно успешным инвестором, основательно подготовленным к распределению капитала. Большинство СЕО ограничены прошлым инвестиционным опытом внутри одной индустрии – они «ежи». Баффет же, напротив, в силу предыдущего опыта инвестиций в огромный спектр бумаг и индустрий был классической «лисой» и имел преимущество выбора из гораздо более «широкого меню вариантов распределения капитала», включая покупку частных компаний и торгующихся на рынке акций. Проще говоря, чем больше вариантов для инвестиций есть у СЕО, тем выше вероятность, что он примет решение, приносящее высокую отдачу. Этот подход превратился в важное конкурентное преимущество Berkshire.

Можно сказать, что отношение Баффета к распределению капитала было уникальным: он никогда не платил дивидендов и не проводил значительных обратных выкупов. Вместо этого он фокусировался на инвестициях в торгуемые акции и приобретении частных компаний (эти варианты были недоступны большинству СЕО, которым не хватало опыта и знаний). Прежде чем рассмотреть эти две области, давайте вспомним критически важное решение, принятое Баффетом в начале своей карьеры.

После «короткого флирта» с текстильным бизнесом Баффет решил не делать дальнейших инвестиций в этот низкодоходный сегмент, а распределить капитал в других направлениях. В отличие от него Burlington Industries, самая крупная компания в текстильном бизнесе тогда и сейчас, выбрала другой путь, направляя весь доступный капитал в существующий бизнес в 1965–1985 годы. За эти 20 лет акции Burlington принесли совокупный доход на уровне ничтожных 0,6 %, тогда как Berkshire показала выдающийся результат – 27 %. Это позволяет вывести основное правило распределения капитала: важно выбирать бизнесы с хорошим возвратом на капитал и уметь вовремя выйти из малорентабельного бизнеса.

Читать дальше

Конец ознакомительного отрывка

Купить книгу