Он поддерживал связь с Грэхемом и регулярно делился с ним своими идеями относительно акций. Наконец в 1954 году Грэхем предложил Баффету работу. Баффет переехал в Нью-Йорк и следующие два года работал на Грэхема, исследуя формулу net/nets (позднее он использовал яркую аналогию «сигарных окурков», чтобы описать дешевые, часто низкосортные компании). В 1956 году Грэхем отошел от бизнеса, решив сосредоточиться на других сферах своих интересов (в том числе на переводе Эсхила с древнегреческого), а Баффет вернулся в Омаху и собрал небольшое (105 000 долларов) инвестиционное товарищество с друзьями и семьей. Чистая стоимость его собственных активов выросла до 140 000 долларов (сегодня – более 1 000 000 долларов).

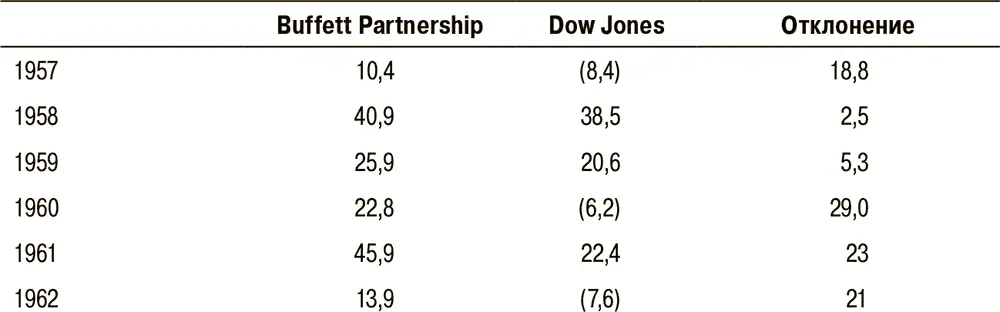

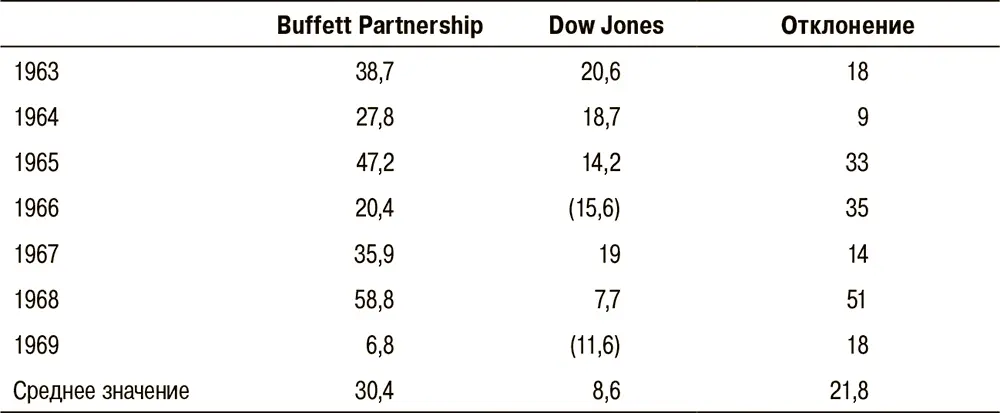

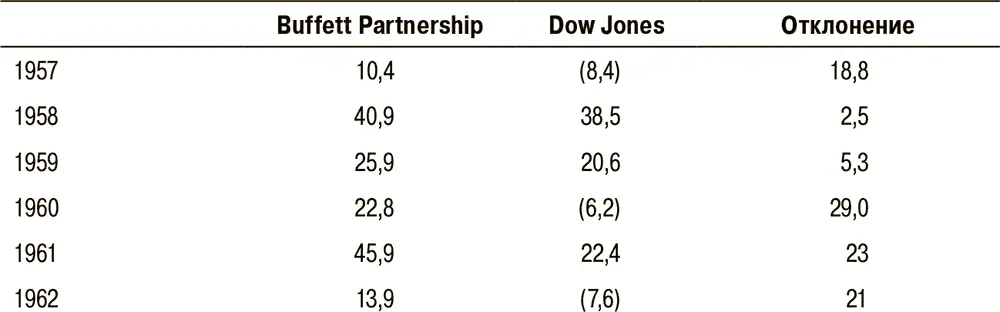

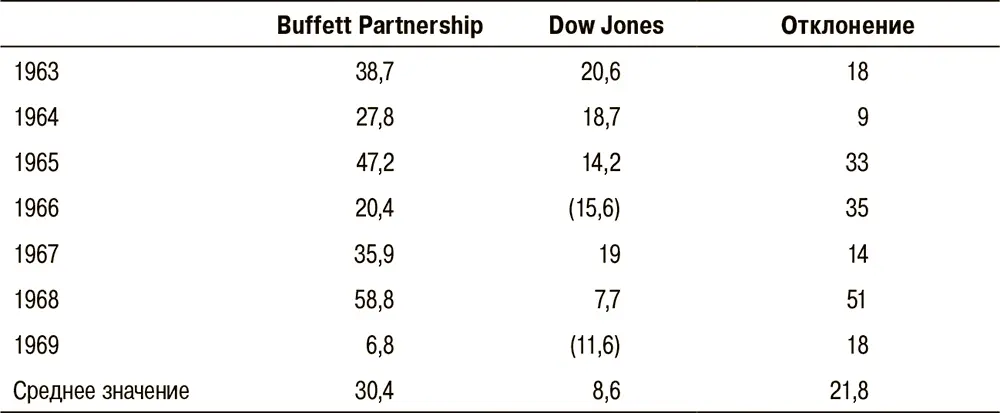

В следующие тринадцать лет Баффет достиг невероятных успехов, заметно опережая по доходности индекс S&P каждый год без исключения и не привлекая заемных средств (см. табл. 8.1). Как правило, эти результаты достигались благодаря использованию методов Грэхема по глубокой оценке активов. Однако в середине 1960-х Баффет сделал две крупные инвестиции (American Express и Disney), которые не соответствовали критериям Грэхема, что предвещало серьезный сдвиг в его инвестиционной политике в сторону компаний более высокого уровня с существенными барьерами для конкурентов.

Таблица 8.1

Динамика доходности Buffett Partnership и рынка в целом (в процентном выражении)

В 1965 году Баффет приобрел контрольный пакет Berkshire Hathaway через Buffett Partnership, которым продолжал управлять еще четыре года. Товарищество неизменно показывало великолепные результаты, но в 1969-м (в том же году Генри Синглтон прекратил делать приобретения в Teledyne) Баффет резко распустил его в условиях высоких цен бычьего рынка конца 1960-х. Тем не менее он все же сохранил свою долю в Berkshire, видя в ней потенциальное средство для будущей инвестиционной активности.

После покупки контрольного пакета Berkshire Баффет назначил нового СЕО, Кена Чейса. В первые три года под его руководством компания генерировала денежные потоки в размере 14 млн долларов. Чейс сократил товарные запасы и продал излишки техники и оборудования, благодаря чему бизнес испытал редкий циклический рост доходности. Львиная доля этого капитала была использована на приобретение National Indemnity, нишевой страховой компании, которая принесла колоссальные суммы в виде свободного резерва [52], полученного от страховых взносов и созданного для компенсации потерь и расходов. Баффет очень эффективно инвестировал эти средства, купив и обращающиеся на рынке ценные бумаги, и компании в 100 %-ной собственности (включая Omaha Sun, еженедельную газету в Омахе), и банк в Рокфорде (штат Иллинойс).

В то же время за пределами Berkshire Hathaway Баффет начал тесно сотрудничать с Чарли Мангером – еще одним уроженцем Омахи, блестящим юристом и инвестором, который обосновался на Западном побережье и был доверенным лицом Баффета. К началу 1980-х Мангер и Баффет официально оформили свое партнерство в Berkshire, а Мангер получил пост вице-президента.

В 1970-х и начале 1980-х в годовых отчетах Berkshire постоянно звучали инфляционные опасения. Согласно общепринятому тогда мнению твердые активы (золото, древесина и т. п.) служили наиболее эффективной страховкой от инфляции. Однако Баффет, находясь под влиянием Мангера и отступив от традиционного подхода Грэхема, пришел к иному выводу. Он считал, что компании с низкой потребностью в капиталовложениях и способностью повышать цены могут лучше противостоять инфляции.

Это побудило Баффета вкладывать деньги в бренды потребительских товаров и медиасобственность – компании с франшизами, доминирующей позицией на рынке или известными марками. Наряду с изменениями в требованиях к инвестициям был сделан еще один важный шаг – сдвиг в пользу более долгих периодов владения активами, что позволяло начислять в долгосрочном периоде сложные проценты на инвестиционную стоимость до уплаты налогов.

Значимость этих изменений переоценить трудно. Посредине своей карьеры Баффет переключился с проверенного подхода к капиталовложениям, основанного на анализе балансовых показателей и материальных активов, к совершенно иным методам. Теперь он смотрел на компании с точки зрения их перспектив, отчетов о прибылях и убытках и трудно поддающихся количественному анализу активов, таких как бренды и доля рынка. Чтобы определить маржу безопасности, Баффет полагался теперь на дисконтированные денежные потоки и стоимость частного рынка, а не чистый оборотный капитал, столь любимый Грэхемом. Все это напоминало скандальный переход Боба Дилана, примерно в то же время, с акустической гитары на электрическую.

Читать дальше

Конец ознакомительного отрывка

Купить книгу