Как однажды отметила аналитик Goldman Sachs Номи Гез, бизнес по производству продуктов питания считается прибыльным и прогнозируемым, но традиционно имеет невысокие темпы роста. Стиритц единственный среди СЕО публичных компаний отрасли отметил для себя эту закономерность и разработал новый подход к оптимизации акционерной стоимости. На самом деле он коренным образом изменил традиционную парадигму, активно привлекая долговое финансирование для наращивания доходности собственного капитала, отделяя наименее прибыльные компании, приобретая родственные бизнесы и проводя обратный выкуп акций. Тем самым он повторил приемы первых частных фондов прямых инвестиций, включая Kohlberg Kravis Roberts (KKR): они успешно выявили на рынке производителей товаров в упаковке, показывающих отстающую динамику (Beatrice Foods и позднее RJR Nabisco), и провели одни из первых и самых крупных выкупов контрольных пакетов акций, финансируемых за счет заемных средств (LBO) [47]. Интересно отметить, что и Стиритц выставлял заявки на покупку Beatrice и RJR, но они оказались ниже по цене (его заявки на приобретение Gillette и Gatorade также не принесли результатов).

Основными источниками финансовых средств в Ralston во времена Стиритца были внутренние денежные потоки, заимствования и, в особенности на раннем этапе, поступления от продажи активов.

На протяжении всего периода пребывания Стиритца на посту CEO денежные потоки компании от операционной деятельности приносили постоянный и растущий доход. Под его руководством рентабельность заметно улучшилась благодаря как смещению акцента в пользу брендовой продукции, так и децентрализации бизнеса. К моменту продажи Ralston концерну Nestlé компания имела самую высокую рентабельность среди производителей потребительских товаров в упаковке.

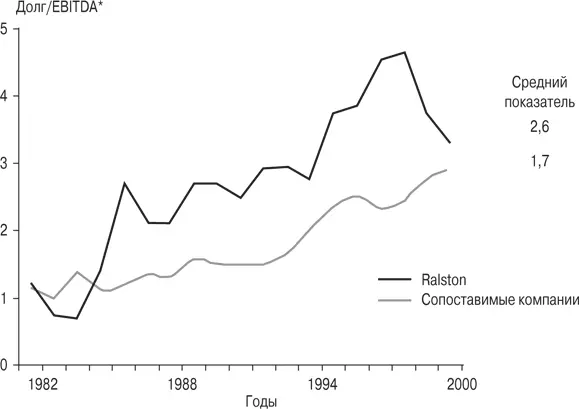

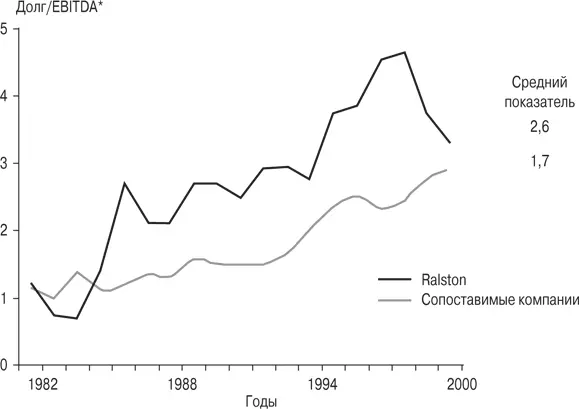

В своем отношении к займам Стиритц был пионером среди СЕО отрасли, отличавшейся крайне консервативным финансовым менеджментом. Он пришел к выводу, что разумное привлечение заимствований значительно увеличивает доходность для акционеров, а бизнесы с прогнозируемым потоком денежных средств вполне могут наращивать объем долга. Стиритц активно использовал займы для финансирования обратных выкупов акций и приобретений, включая две самые крупные сделки – покупку Energizer и Continental. Как показано на рис. 6.2, Ralston во времена Стиритца стабильно удерживала высокое для индустрии отношение долга к денежному потоку.

Подход Стиритца к продажам активов и разукрупнениям со временем эволюционировал. Он начинал с продаж непрофильных компаний (грибных хозяйств и хоккейной команды), не отвечавших его критериям прибыльности, что позволило обеспечить Ralston необходимым финансированием. В этом отношении для Стиритца не было каких-то неприкосновенных объектов (включая полученную по наследству компанию – производителя кормовых добавок). «Стиритц продал бы все что угодно за адекватную цену», – иронично заметил Мобуссен. В то время Стиритц был сосредоточен на отчуждении непрофильных подразделений по максимально возможной цене и перенаправлении капитала в высокодоходные компании по производству товаров в упаковке (Energizer и бренды Continental Baking).

Рис. 6.2.По уровню долга Ralston стабильно опережала конкурентов. Источник: Center for Research in Security Prices (CRSP) и данные компании

* Коэффициент «Долг/EBITDA» подсчитан как соотношение EBITDA и показателя, учитывающего счета к оплате, текущую часть долгосрочной кредиторской задолженности и долгосрочные долговые обязательства.

Со временем Стиритц пришел к выводу, что продажи активов не столь эффективны с точки зрения налогообложения, и переключился на выделение компаний в самостоятельные бизнес-единицы. По его мнению, это давало простор предпринимательской энергии и креативности, а также позволяло отсрочить выплаты налогов на доходы от прироста капитала. С самого начала Стиритц был сторонником децентрализации, боролся с бюрократией и предоставлял автономию менеджерам ключевых подразделений. Он рассматривал выделение активов как дальнейшее движение в этом направлении, «окончательную децентрализацию», дававшую сотрудникам и акционерам возможность получать компенсацию непосредственно по результатам работы, что было бы просто невозможно в условиях сложной структуры конгломерата материнской компании.

Стиритц проявил себя и как весьма прозорливый продавец. После всплеска разукрупнений в начале 1980-х он продавал активы лишь дважды, и обе эти сделки были значительны по размеру. Первой из них стала продажа бизнеса по развитию протеиновых технологий компании DuPont, которая заплатила за него очень высокую цену (при этом оплата производилась акциями, что откладывало налоговые выплаты на прирост капитала). Второй сделкой стала продажа Ralston компании Nestlé за рекордную цену – свыше 10 млрд долларов. Хотя сегодня Стиритц и признает, что цена эта оказалась более чем привлекательной, он сожалеет, что не было договоренности об использовании акций в качестве средства платежа. Это было бы очень выгодно для акционеров Ralston, учитывая мощь бизнеса Nestlé и возможность получить отсрочку по налоговым выплатам.

Читать дальше

Конец ознакомительного отрывка

Купить книгу