Один из уроков, которые необходимо усвоить свинг-трейдерам заключается в том, что масштабные изменения цены часто следуют за значительным падением объемов. Сокращение объемов и узкий диапазон торговли почти всегда являются признаком неопределенности намерений некоторой части инвесторов. Когда они не способны придти к согласию относительно объективной стоимости некой ценной бумаги, объемы падают, а торговый диапазон сжимается. В таких случаях большинство инвесторов предпочитают воздерживаться от активных действий и ожидают новостей. После выхода новостей, способных привести инвесторов к некоторому консенсусу, касающегося будущего данной компании, растут объемы торгов, что, в свою очередь, приводит к сильному движению цены. В такие периоды замедление роста объемов определяется техническими аналитиками в большинстве случаев в качестве фазы консолидации.

Модели консолидации (consolidation patterns) на дневных графиках могут формироваться в течение несколько дней, недель или даже месяцев. Как правило, они имеют вид горизонтального прямоугольника, хотя вопрос геометрической формы в данном случае не так уж и важен. Дело в том, что модели консолидации являются следствием неопределенности настроя инвесторов. Практически всегда за ними следуют движения цены взрывного характера.

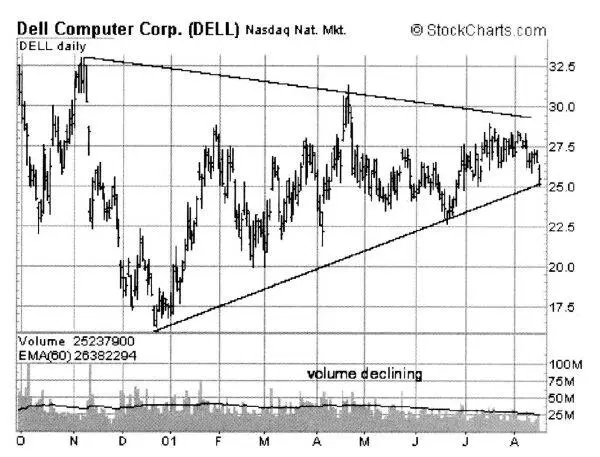

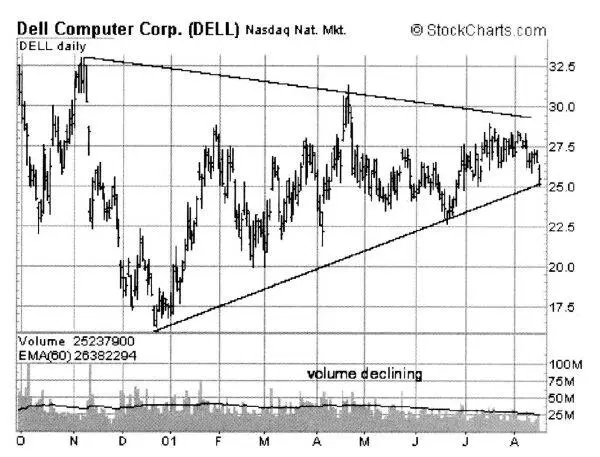

Рассмотрим пример с акциями компании Dell Computer. Было время, когда акции Dell считались обязательными для включения управляющими в инвестиционный портфель, который был ориентирован на ценовой рост акций. Но все изменилось зимой 2000 года, когда инвесторы поставили под сомнение способность производителей компьютеров поддерживать высокую доходность своих компаний при падающем потребительском спросе (см. рисунок 1-8).

Рисунок 1-8. Сокращение объемов при консолидации: Dell Computer Corp. (DELL)

В ноябре 2000 года началось падение акций Dell, в результате которого почти через семь недель стоимость ценных бумаг этой компании сократилась наполовину. С уровня в $33 за акцию цена к концу декабря упала до отметки $16.75. В то время мало кто из участников рынка предполагал, что цена акции будет оставаться в этом торговом диапазоне почти весь следующий год. Акции Dell оказались пойманными в ловушку треугольной модели консолидации с сужающимися границами диапазона на фоне уменьшающихся объемов (ее часто называют «клином»). Инвесторы тщетно пытались определиться с перспективой сектора по производству компьютеров при ухудшающихся экономических показателях. К середине апреля 2001 года акции Dell поднялись до отметки в $31, после чего вновь подешевели. К середине июня одна акция стоила $22.60. В продолжение всего консолидационного периода объемы неуклонно сокращались.

Консолидация цены является неотъемлемым этапом развития всех акций. После фазы консолидации наступает прорыв, который можно считать самым напряженным и увлекательным моментом жизни акции на фондовом рынке. Рассмотрим поведение объемов при подобном прорыве.

В классическом понимании «прорыв» («breakout») – это период, немедленно следующий за консолидацией. Во временн о м аспекте его следует считать моментом достижения инвесторами консенсуса – находящиеся на одной стороне рынка инвесторы уступают под напором противников и переходят на сторону «врага». Участники рынка приходят к согласию по поводу направления изменения цены.

На консолидационный период приходится процентов 70 жизни акций. Остальные 30 процентов уходят на драматические прорывы, вверх или вниз, которые являют собой прекрасные возможности для торговли. Трейдеры ожидают прорывов с нетерпением, поскольку именно во время таких ценовых движений возрастают шансы на проведение успешных сделок.

Рассмотрим прорыв вверх (breakouts upside) цены акций компании Dial Corporation в середине 2001 года. На протяжении нескольких месяцев этот производитель мыла игнорировался как краткосрочными трейдерами, так и инвесторами, поскольку фундаментальные перспективы предполагались полностью нейтральными. Рост акций компании был скромным, но стабильным. Тем не менее, не было никаких особых причин бросаться торговать ее акциями (см. рисунок 1-9).

Присмотревшись к графику Dial, вы без труда распознаете клин. Эта долгосрочная модель отличается сильным понижением как волатильности, так и объемов. Так и обстояли дела с акциями Dial в период с сентября 2000 года до середины июля 2001 года. После сползания цены к уровню $10.10 за акцию в середине декабря, цена через месяц поднялась до отметки $15.50. Затем вновь упала до $12 к середине марта. В начале июня произошел рост цены до уровня $13.50, но, не удержавшись на нем, акция к середине июля вновь откатилась к отметке $13.50. В конце того же месяца акции Dial поползли вверх при больших объемах. Довольно скоро объемы увеличились еще больше, и акция ушла в прорыв к новым высотам. Отметьте для себя снижение волатильности и объемов в период консолидации, а также их характер резкого увеличения при прорыве вверх. Наилучшим торговым планом для свинг-трейдера, ожидающего этого прорыва вверх, была установка стоп-ордера на покупку на уровне $15.50. В течение следующей пары недель цена выросла до уровня $18.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Ли Дункан - Как удвоить бизнес. Стратегии преодоления барьеров на пути к высокому росту, обороту и прибыли [litres]](/books/436391/li-dunkan-kak-udvoit-biznes-strategii-preodoleni-thumb.webp)