Для зарубежных компаний (например, в США) расхождение между налоговой и финансовой отчетностью также часто связано с амортизационными начислениями. В налоговом учете компании чаще всего используют ускоренную амортизацию, что позволяет экономить на налоге на прибыль. В финансовом учете преобладает линейный метод амортизации, что приводит к завышению декларируемой отчетной прибыли по сравнению с налоговой отчетностью.

Различия в налоговом, управленческом и финансовом учете, а также в их итоговых документах (отчетности) связаны с пользователями данной информации. Группы пользователей существенно различаются как по целевым установкам относительно функционирования компании, так и по возможности влиять на принятие решений.

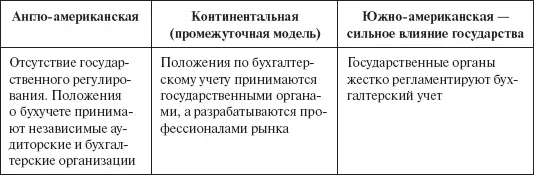

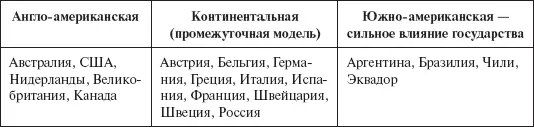

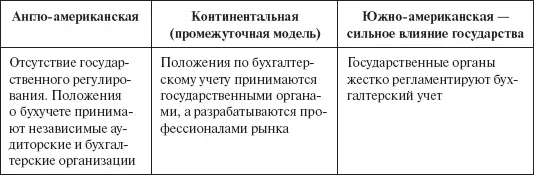

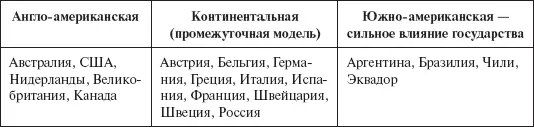

Финансовая отчетность как обобщающий результат бухгалтерского учета разрабатывается в первую очередь для владельцев капитала: собственного и заемного, а также для краткосрочных кредиторов. В мировой практике существуют различные модели бухгалтерского учета (англоамериканская, континентальная, южно-американская – табл. 1), в том числе и модель, ориентированная, в первую очередь, на интересы государства. Однако, на наш взгляд, главная задача бухгалтерского учета – представление информации для владельцев капитала.

Три модели бухгалтерского учета по влиянию государства и различных групп собственников показаны в табл. 1.

Таблица 1

Страновые различия в выборе моделей бухгалтерского учета

1.4. Бухгалтерская и стоимостная финансовые модели анализа

Важный вопрос в построении финансовой модели анализа – информационная база. Прежде всего возникает вопрос: достаточно ли информации финансового учета и отчетности для принятия решений по выбору направлений развития и оценки уже принятых инвестиционных, операционных, финансовых решений?

Оценка принятых решений и выбор из альтернатив развития может рассматриваться как бухгалтерская (учетная) концепция финансового анализа, когда:

• информация формируется и собирается по стандартам бухгалтерского учета;

• анализ проводится в терминах «выручка – прибыль – изменение активов по балансу»;

• отражаются только фактически имевшие место издержки;

• игнорируются инвестиционная стоимость денег и риски получения денежных потоков;

• финансовые прогнозы и планы строятся «от достигнутого», без сценарного рассмотрения и учета возможности «переиграть» ранее принятые решения.

Практика функционирования успешных фирм доказала необходимость иного, «небухгалтерского» взгляда на компанию в рамках финансовой модели. Главным фактором этого нового «взгляда» (подхода) должна стать управленческая гибкость, возможность подстраивания к изменяющемуся внешнему миру. Но для реализации этого нового взгляда нужны иные измерители, выходящие за рамки бухгалтерских стандартов и увязанные с финансовым рынком. Алгоритмы принятия решений также требуют корректировок. Соответственно нужны и новые мотивационные механизмы, построенные на новых измерителях результата и обязывающие встраивать управленческую гибкость.

Бухгалтерский (учетный) и стоимостной (иногда трактуемый в литературе как экономический) взгляды на компанию существенно отличаются: ориентируются на разные критерии успеха и несут собственное видение происходящих изменений, обладают определенными преимуществами и недостатками.

Бухгалтерская модель ориентирована на диагностику сбалансированности потоков по операционной, инвестиционной и финансовой деятельности, она дает возможность контроля над текущими операциями. Это приемлемый подход для решения вопросов краткосрочного выбора. Проблема данной модели – попытка перенести методологию для решения других задач, например, на осуществление выбора между стратегическими альтернативами, принятие долгосрочных решений, оценка высоко рискованных операций.

Стоимостную модель можно трактовать как инвестиционный или рыночный взгляд на компанию, где в первую очередь внимание концентрируется на инвестиционных качествах денег, на высокой неопределенности будущих результатов и на постоянно возникающих новых возможностях (технологических, маркетинговых, управленческих, финансовых).

Читать дальше

Конец ознакомительного отрывка

Купить книгу