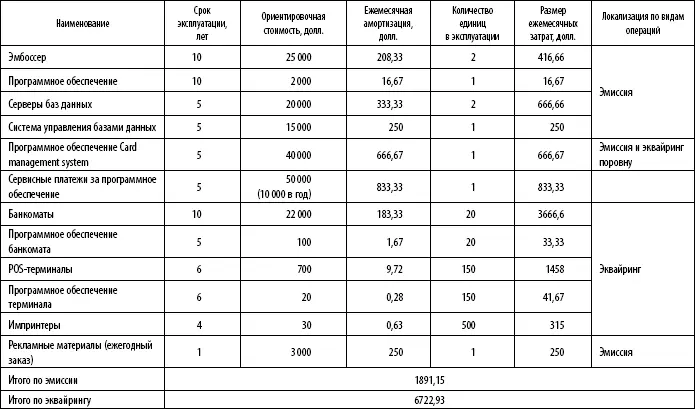

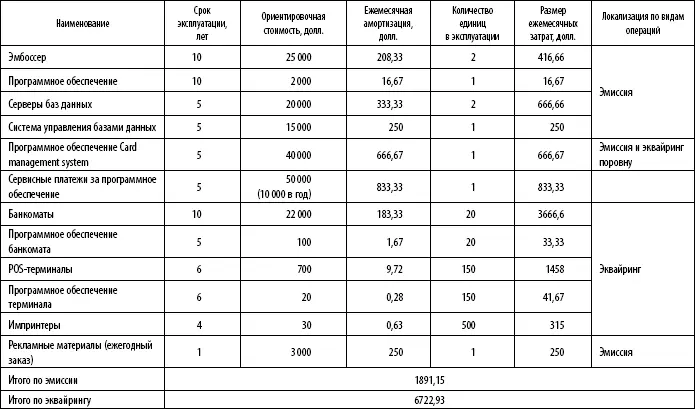

Таблица 9

Основные издержки технологического характера

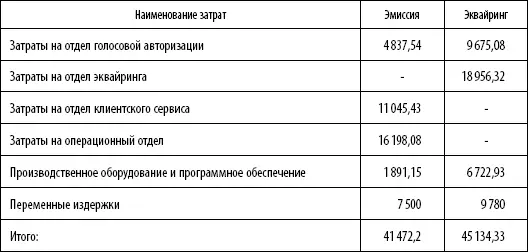

Этап 4. Завершающий этап локализации является обобщением предыдущих.На нем проводится окончательное распределение затрат по видам операций. Предварительно сделаем допущение, что отдел авторизации обслуживает эквайринговые операции 2/3 рабочего времени и 1/3 тратит на сервис держателей эмитированных карт. В такой же пропорции распределим затраты, связанные с этим подразделением, между видами операций (табл. 11).

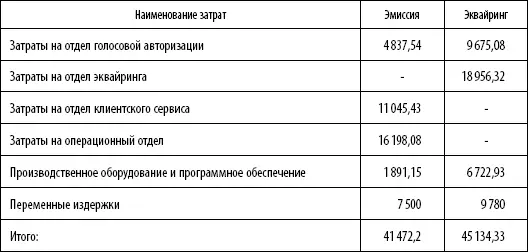

Таблица 11

Затраты по видам операций

Итак, процесс локализации завершен. Полученные результаты не дают ответа на вопрос о себестоимости, например, выпуска «пластика» или себестоимости сервиса клиента в течение года, но все зависит от степени деталировки. На указанные вопросы легко получить ответы, даже оставаясь в рамках уже имеющихся данных.

Полученные данные отражают, в том числе, и два очень важных фундаментальных момента.

1. Косвенные издержки на ведение операций намного превышают прямые. Хотя это и общеэкономическая закономерность, но именно в этой сфере находятся возможности по сокращению издержек. Не вдаваясь в подробности, можно порекомендовать два направления для сокращения (точнее, предотвращения) издержек. Во-первых, осмотрительно принимать решения при приобретении дорогостоящего программного обеспечения. Во-вторых, взвешенно формировать штат подразделения, по возможности действуя по принципу: один квалифицированный и дорогой сотрудник лучше нескольких посредственных и дешевых.

2. Стоимость ведения эквайринговых операций дороже, чем эмиссионных. Если взять относительное значение, то есть разделить абсолютные данные на количество операций, то указанная закономерность будет еще очевиднее. Интерпретируя эту информацию, можно сказать, что эквайринг – менее рентабельный бизнес. Здесь же отметим, что эквайринг также более инвестиционноемкий бизнес, а инвестиционный порог вхождения на рынок очень высок.

Работа с активами и пассивами

Рассматривая экономические вопросы ведения бизнеса с банковскими картами, мы уже неоднократно ссылались на так называемую экономику ресурсов. Доходы карточного портфеля у банков, ведущих операции на развитых, или, как говорят, зрелых ( mature ) рынках, более чем наполовину состоят из процентных доходов. Это прежде всего доходы, получаемые в виде процентов по кредитам (кредитным балансам), предоставленным держателям карт в рамках заранее установленных лимитов. Вторая, не менее важная часть процентного дохода формируется за счет использования средств, привлеченных на картсчета дебетных карт. На отечественном рынке доминирующая, более точно – подавляющая часть процентных доходов в картбизнесах – это косвенные доходы. То есть доход, получаемый в конечном итоге от размещения привлеченных на картсчета средств, является по внутренней классификации банка доходом «вмененным» по отношению к картподразделению.

Рынок кредитных карт пока не развит. Долгое время считалось, что основное препятствие для его развития – отсутствие нормативной и законодательной базы. Сейчас постепенно становится очевидным, что на самом деле более серьезным сдерживающим фактором является неумение и зачастую нежелание банков серьезно заниматься оценкой кредитных рисков. Во многом это обусловлено объективной причиной – отсутствием опыта. Если обычное потребительское кредитование худо-бедно существовало и в советские времена, то карточного кредитования не было никогда. Опыт развитых рынков, несомненно, полезен, но полагаться на него в отечественных условиях было бы непростительной ошибкой.

Есть еще одна важная причина: банки совершенно не желают признавать плохие долги за объективную реальность, между тем как карточные «невозвраты» являются неизбежным сопутствующим явлением в картбизнесе. Карточные долги имеют природу, серьезно отличающуюся от просроченных целевых займов. Истребование долгов по картам обычными методами в подавляющем числе случаев невыгодно: издержки почти всегда оказываются больше самой суммы долга. Единственный эффективный механизм контроля над рисками кредитных невозвратов – система проверки и оценки заявлений на этапе принятия решения о выпуске карты. После того как случился невозврат и были опробованы простейшие меры воздействия на заемщика, задолженность лучше всего списать в убыток. Такая логика действий категорически противоречит уже сложившимся в отечественном банковском деле методам истребования задолженности.

Читать дальше

![Кен Швабер - Скрам [Гибкое управление продуктом и бизнесом] [litres]](/books/406567/ken-shvaber-skram-gibkoe-upravlenie-produktom-i-bi-thumb.webp)