Возникает вопрос: зачем оставлять что-то потомкам? Ведь, в общем-то, пенсионные накопления, которые создаются на предыдущих этапах, должны использоваться для жизни на пенсии.

Принято считать, что достойную старость должны обеспечивать дети. На самом деле все как раз наоборот: родители выходят на пенсию тогда, когда их дети находятся на этапе «Развитие» или только вступают в него – самый затратный из всех этапов. И если к расходам детей на покупку квартиры, рождение ребенка, его обучение и т. д. прибавляется еще и поддержка родителей-пенсионеров, это делает финансовую ситуацию в семье более напряженной. Если же пенсионеры сами могут себя обеспечить, а не надеются на детей, это значительно облегчает ситуацию, особенно если родители смогут передать молодой семье какую-ту сумму, пусть даже небольшую. Конечно, такие случаи бывают, но пока что они редки. Между тем при грамотном расходовании пенсионных накоплений данный вариант развития событий вполне возможен, и в этом задача периода «Пассивный доход/Старость».

Поэтому «Пассивный доход/Старость» – это своеобразный этап решения задачи распределения накопленных средств на собственные пенсионные нужды и на цели будущих поколений семьи. Соблюдая разумный баланс, пенсионеры смогут вести достойный образ жизни (если, конечно, они смогли накопить необходимую для этого сумму на предыдущих этапах) и будут в состоянии помочь своим детям, которые, скорее всего, в это время как раз будут обзаводиться семьями и перейдут на этап «Развитие».

Риски и ошибки.

• Не следует путать этапы «Формирование» и «Пассивный доход/Старость». На этапе «Старость» требуется более консервативная инвестиционная стратегия для размещения накопленных сбережений. В противном случае есть риск потерять значительную долю накоплений из-за периодически возникающих кризисов.

• Слишком ранний выход на пенсию, когда еще 5–10 лет можно было поработать и тем самым приумножить свои накопления, искусственно растягивает этап «Пассивный доход/Старость», размер ваших пенсионных накоплений уменьшается, а срок их использования, наоборот, увеличивается. В результате размер пенсии неизбежно сокращается: меньшую сумму придется расходовать в течение большего срока. Так как мало кто знает, сколько ему отпущено жить на свете, в отношении пенсионного планирования лучше быть оптимистом и рассчитывать на долгую жизнь. Следовательно, чем позже члены семьи выйдут на пенсию, тем ниже риск, что им не хватит пенсионных накоплений.

• Пенсионеры часто активно помогают детям в первые годы выхода на пенсию, расходуя свои сбережения, а также тратятся на частые поездки, иные крупные проекты и покупки. В этом нет ничего зазорного, однако стоит помнить, что накопления не бесконечны, поэтому желательно тратить за год не более 4–5 % от имеющейся суммы.

• Существует риск и недостаточных трат на пенсии. В этом случае пенсионер непроизвольно ухудшит свой уровень жизни на пенсии, сделав его ниже возможного. Чтобы этого избежать, можно вновь ориентироваться на то, что расходы за год не должны превышать 4–5 % от накопленного.

• Довольно часто у пенсионеров не подготовлены механизмы передачи капитала наследникам или они являются неэффективными, в том числе и с точки зрения издержек. В то же время наследники могут оказаться не готовы эффективно управлять капиталом и могут быстро его растратить. Поэтому на этапе «Пассивный доход/Старость» важно уделять внимание воспитанию финансовой культуры и грамотности будущих наследников и их детей.

Итак, мы рассмотрели 4 стадии жизненного цикла человека:

1. Формирование.

2. Развитие.

3. Зрелость.

4. Пассивный доход/Старость.

Плохих и хороших этапов не существует – у каждого из них имеются свои особенности, которые нужно учитывать; возможности, о которых нужно знать, чтобы максимально использовать, и риски, которые нужно вовремя выявить и минимизиро- вать.

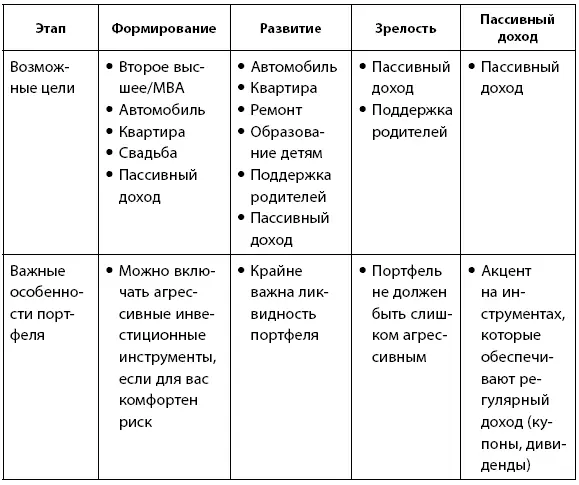

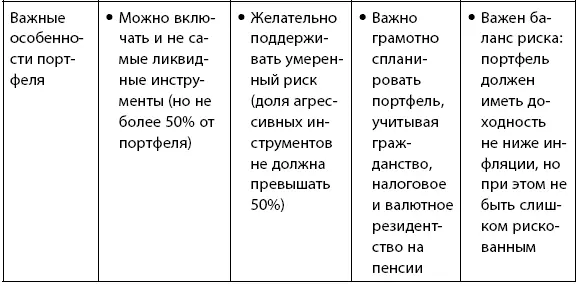

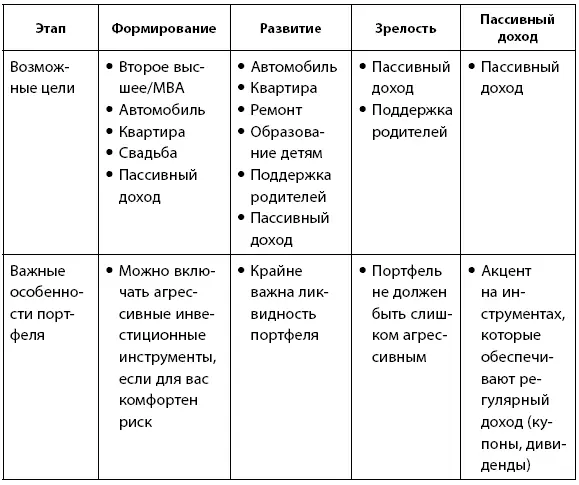

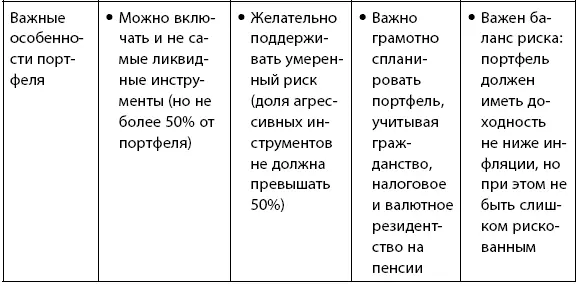

Ваша основная задача – глядя на каждый этап, выписать все ваши финансовые цели до конца жизни, ради которых вы будете инвестировать, а также сделать себе пометки с характерными для вашего этапа жизни особенностями инвестиционного портфеля. Для удобства можно использовать шпаргалку ниже:

Таблица 1.1

Ключевые параметры этапов жизненного цикла человека с точки зрения личных финансов

ИСТОЧНИК

Читать дальше

Конец ознакомительного отрывка

Купить книгу