1 ...6 7 8 10 11 12 ...19 Для организаций, осуществляющих образовательную или медицинскую деятельность, предусмотрено применение нулевой ставки по налогу на прибыль (п. 1.1 ст. 284 НК РФ). При этом данные организации обязаны соблюдать ряд условий, установленных ст. 284.1 НК РФ.

Налоговым периодом по налогу на прибыль является календарный год. Это значит, что все доходы и расходы организации определяются в целом за год нарастающим итогом.

Отчетными периодами по налогу может быть квартал или месяц в зависимости от выбора конкретного плательщика. Например, если в качестве отчетного периода выбран квартал, то отчетность по налогу представляется ежеквартально, причем данные определяются нарастающим итогом с начала года.

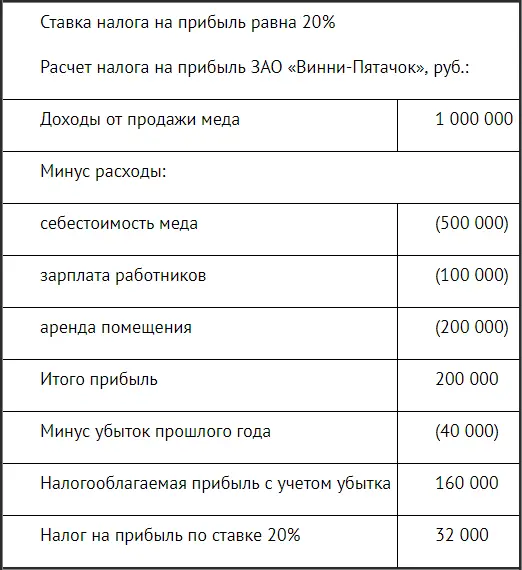

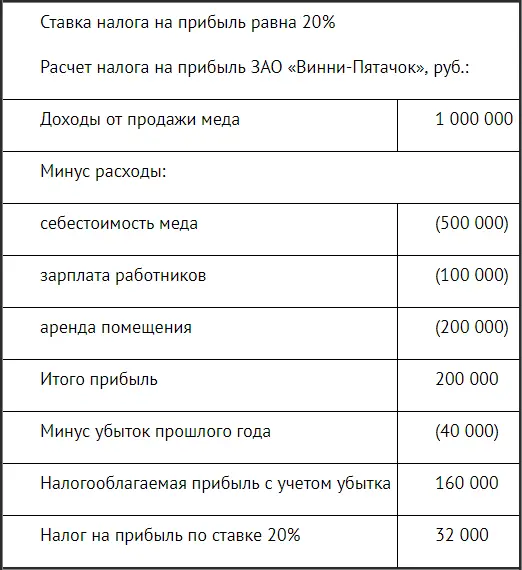

Теперь рассмотрим порядок расчета налога на элементарном примере 2.2. Обратите внимание на то, что все суммы указаны в нем без налога на добавленную стоимость (НДС). НДС является самостоятельным налогом, уплачивается на основании отдельной декларации и не оказывает в рассматриваемом случае никакого влияния на налог на прибыль.

Пример 2.2

Базовая схема расчета налога на прибыль

ЗАО «Винни-Пятачок» занимается продажей меда, который закупается на пасеках Алтайского края. Выручка от продажи меда в текущем году составила 1 000 000 руб. Себестоимость проданного меда – 500 000 руб.

Расходы ЗАО включают в себя:

зарплату персонала и начисленные на нее страховые взносы во внебюджетные фонды (далее – страховые взносы) – 100 000 руб.;

плату за аренду торговых помещений – 200 000 руб.

В прошлом году ЗАО получило налоговый убыток в сумме 40 000 руб.

В данном случае установлена максимальная ставка налога – 20 %. Налог зачисляется в федеральный бюджет в сумме 4800 руб. (160 000 руб. × 3 %) и в бюджет субъекта Российской Федерации в сумме 27 200 руб. (160 000 руб. × 17 %). Всего – 32 000 руб.

2.1.3. Принципы классификации доходов и расходов

Согласно положениям гл. 25 НК РФ, все доходы и расходы организации классифицируются на две большие группы:

• доходы и расходы, связанные с реализацией товаров (работ, услуг) как собственного производства, так и ранее приобретенных;

• внереализационные доходы и расходы.

Различия между этими двумя группами покажем на примере 2.3.

Пример 2.3

Доходы и расходы, связанные с реализацией. Внереализационные доходы и расходы

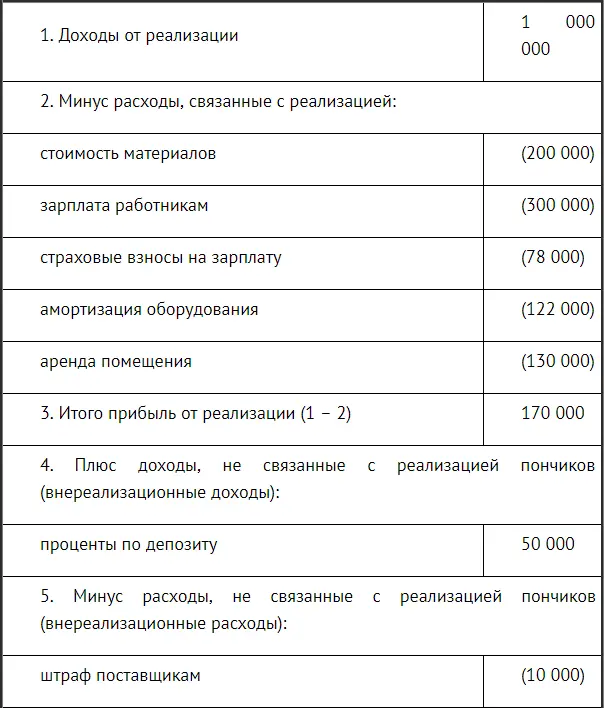

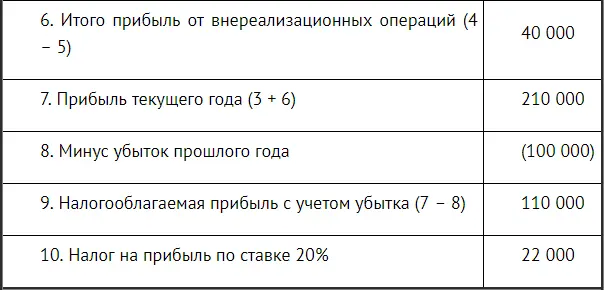

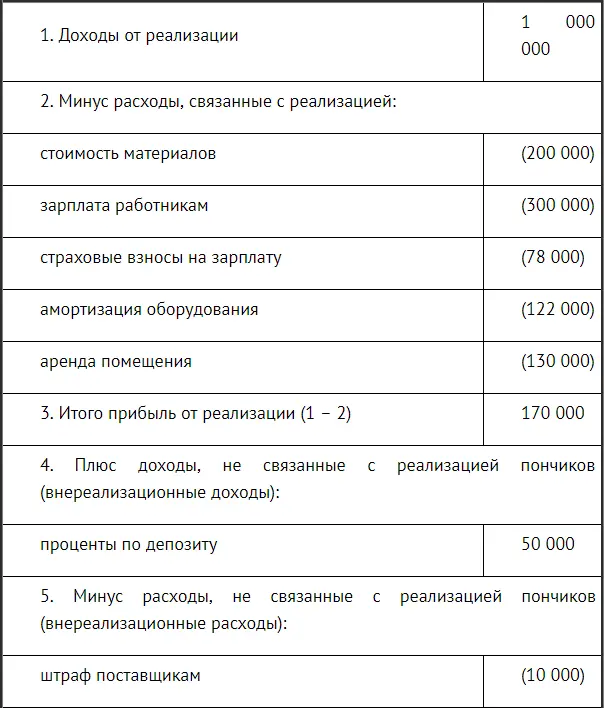

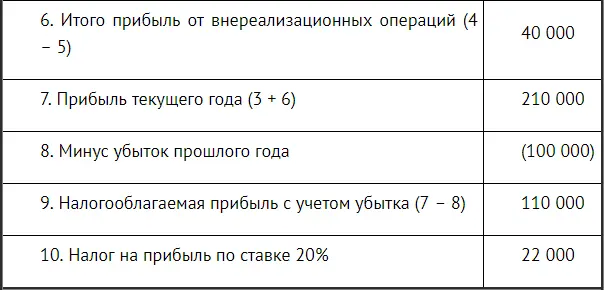

ЗАО «Пончик» занимается изготовлением и продажей пончиков. Данные о финансовых результатах ЗАО за текущий год приведены ниже. Все суммы показаны без НДС, который уплачивается на основании отдельной декларации и не оказывает в рассматриваемом случае никакого влияния на налог на прибыль.

Было продано пончиков на сумму 1 000 000 руб.

На производство этих пончиков было израсходовано муки, масла и прочих материалов на сумму 200 000 руб. ЗАО дополнительно пришлось заплатить своим поставщикам штраф в размере 10 000 руб. за несвоевременную оплату приобретенных материалов.

Работникам предприятия была начислена зарплата – 300 000 руб. Дополнительно на зарплату были начислены страховые взносы – 78 000 руб.

Амортизация (износ) оборудования по производству пончиков составила 122 000 руб.

Расходы по аренде производственного помещения – 130 000 руб.

Также было получено 50 000 руб. в виде банковских процентов от размещения своих свободных средств на банковском депозите.

В прошлом году ЗАО «Пончик» получило 100 000 руб. убытка по данным налоговой декларации.

Ставка налога на прибыль составляет 20 %.

Расчет налога на прибыль ЗАО «Пончик», руб.:

2.1.4. Состав доходов и расходов от реализации

В примере 2.3 в состав доходов от реализации вошла выручка от продаж пончиков.

А в состав расходов, связанных с производством и реализацией, вошли:

• стоимость материалов (или материальные расходы, ст. 254 НК РФ);

• зарплата работникам (или расходы на оплату труда, ст. 255 НК РФ);

• амортизация оборудования (начисленная по правилам, указанным в ст. 256–259 НК РФ);

• страховые взносы и расходы по аренде помещения (или прочие расходы, ст. 264 НК РФ).

Общим признаком этих доходов и расходов является то, что они непосредственно связаны с деятельностью предприятия.

Читать дальше

![Сергей Молчанов - Бухгалтерский учет за 14 дней. Экспресс-курс [litres]](/books/386279/sergej-molchanov-buhgalterskij-uchet-za-14-dnej-ekspress-kurs-litres-thumb.webp)