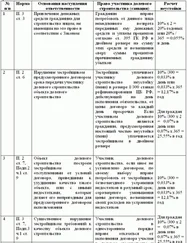

3) 68–3 – налог на имущество;

4) 68–4 – транспортный налог;

5) 68–5 – акцизы;

6) 68–6 – НДС;

7) 68–7 – земельный налог;

8) 68–9 – прочие налоги;

9) 68–10 – ЕНВД;

10) 68–11 – единый налог при УСН;

11) 68–12 – таможенные пошлины и сборы;

12) 68–13 – государственные пошлины и сборы;

13) 68–14 – ЕСХН.

Относят на счет 91 «Прочие налоги и сборы» налог на имущество, земельный налог, прочие налоги. Акцизы, таможенные пошлины и сборы, государственные пошлины и сборы включаются в стоимость товаров, работ, услуг.

По кредиту счета 68 «Расчеты по налогам и сборам» отражаются суммы, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты (в дебет счета 99 «Прибыли и убытки» – на сумму налога на прибыль, счета 70 «Расчеты с персоналом по оплате труда» – на сумму подоходного налога и т. д.).

Счет 68 «Расчеты по налогам и сборам» дебетуется на суммы, фактически перечисленные в бюджет, а также суммы НДС, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Согласно НК РФ в составе прочих расходов учитываются:

1) ЕСН;

2) налог на имущество;

3) транспортный налог;

4) акцизы;

5) НДС (по операциям, не облагаемым налогом);

6) земельный налог;

7) прочие налоги;

8) таможенные пошлины и сборы;

9) государственные пошлины и сборы.

В состав расходов, учитываемых при исчислении налоговой базы по налогу на прибыль, включаются суммы авансовых платежей по налогу на имущество организаций, а также сумма налога на имущество, исчисленная по итогам налогового периода в соответствии с п. 2 ст. 382 НК РФ.

Даты начисления соответствующих авансовых платежей являются датами осуществления расходов в виде авансовых платежей по налогу на имущество организаций. Аналогично и расходы на уплату налога на имущество учитываются на дату начисления налога.

В соответствии со ст. 270 НК РФ в составе расходов, уменьшающих доходы при налогообложении, не учитываются:

1) налог на прибыль;

2) суммы платежей за сверхнормативные выбросы загрязняющих веществ в атмосферу;

3) налоги, предъявляемые покупателю (НДС, акцизы);

4) единый налог на вмененный доход;

5) единый налог на сельхозпроизводителей;

6) единый налог при УСН.

Эти налоги не влияют на расчеты и корректировку налога на прибыль.

По счету 68 «Расчеты по налогам и сборам» аналитический учет ведется по видам налогов.

55. Ответственность за нарушения

В качестве субъектов ответственности за нарушения законодательства РФ о бухгалтерском учете относятся:

1) руководители организаций;

2) другие лица, ответственные за организацию и ведение бухгалтерского учета.

Ответственность за организацию бухгалтерского учета в организациях, соблюдение законодательства при выполнении хозяйственных операций несут руководители организаций.

Руководители организаций в зависимости от объема учетной работы могут:

1) учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером;

2) ввести в штат должность бухгалтера;

3) передать на договорных началах ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру—специалисту;

4) вести бухгалтерский учет лично.

Указанные лица и являются субъектами ответственности за нарушения законодательства РФ о бухгалтерском учете.

Среди нарушений законодательства РФ о бухгалтерском учете, за совершение которых может наступить ответственность:

1) уклонение от ведения бухгалтерского учета в порядке, установленном законодательством Российской Федерации и нормативными актами органов, осуществляющих регулирование бухгалтерского учета;

2) искажение бухгалтерской отчетности;

3) несоблюдение сроков представления и публикации бухгалтерской отчетности.

Предусматривается административная и уголовная ответственность за нарушения законодательства РФ о бухгалтерском учете.

Административным правонарушением считается противоправное, виновное действие (бездействие) физического или юридического лица, за которое установлена административная ответственность. Это:

1) грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности;

2) нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов (штрафа на должностных лиц в размере от 20 до 30 МРОТ).

Читать дальше