Бухгалтерам хочу дать совет, если у вас вызывают сомнения по поводу отнесения осуществляемой деятельности к услугам, то лучше в общеустановленном порядке распределить прямые расходы на остатки незавершенного производства. Тогда никакие претензии со стороны налоговых органов вам не грозят.

Учет процентов при нецелевом использовании заемных средств

В случае невыполнения заемщиком условия кредитного договора о целевом использовании суммы кредита кредитор вправе потребовать от заемщика досрочного возврата суммы кредита и уплаты причитающихся процентов, если иное не предусмотрено договором (п. 2 ст. 814, п. 2 ст. 819 ГК РФ), а также отказаться от дальнейшего кредитования заемщика по договору (п. 3 ст. 821 ГК РФ).

Таким образом, проценты, взыскиваемые при досрочном возврате кредита, включают как проценты за период фактического пользования кредитом, так и проценты, рассчитанные за период с момента возврата до дня, когда сумма кредита должна была быть возвращена в соответствии с условиями договора (16 Постановления Пленумов ВАС и ВС РФ от 08.10.1998 № 13/14 «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами»).

Порядок учета финансовых вложений регулируется ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 № 126н.

Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо одновременное выполнение следующих условий:

● наличие документов, подтверждающих право на финансовые вложения и получение денежных средств или других активов, вытекающее из этого права;

● возможность подтвердить способность приносить экономические выгоды (получение процентов, дивидендов, доходов от продажи по более высокой цене, использование для погашения обязательств);

● переход к организации финансовых рисков, связанных с финансовыми вложениями.

● Финансовые вложения принимаются к учету по первоначальной стоимости.

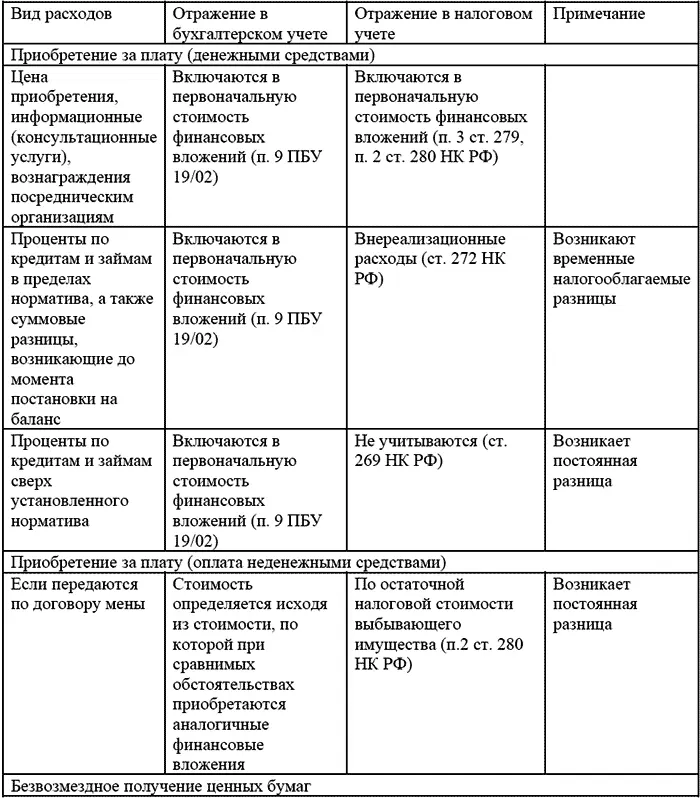

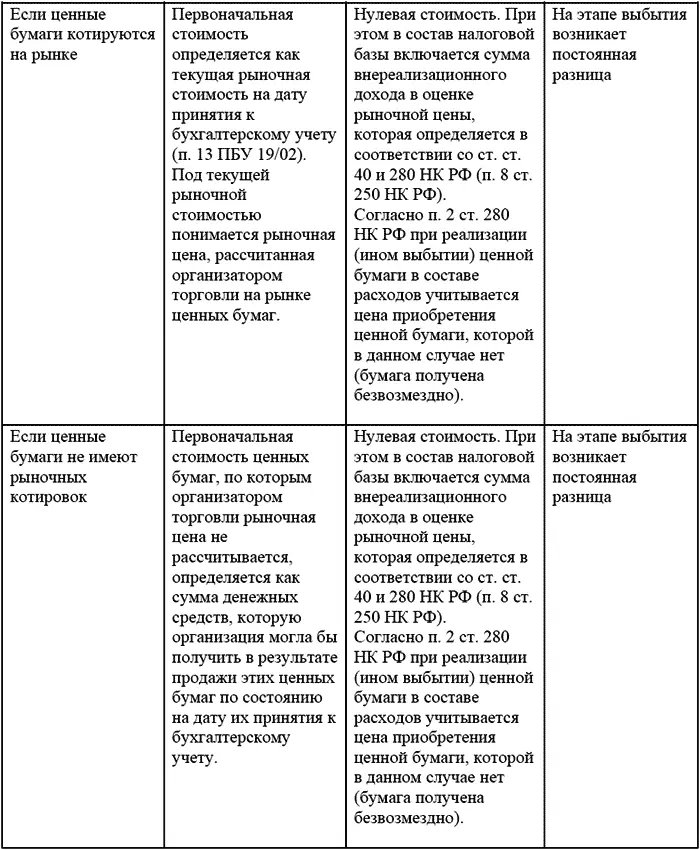

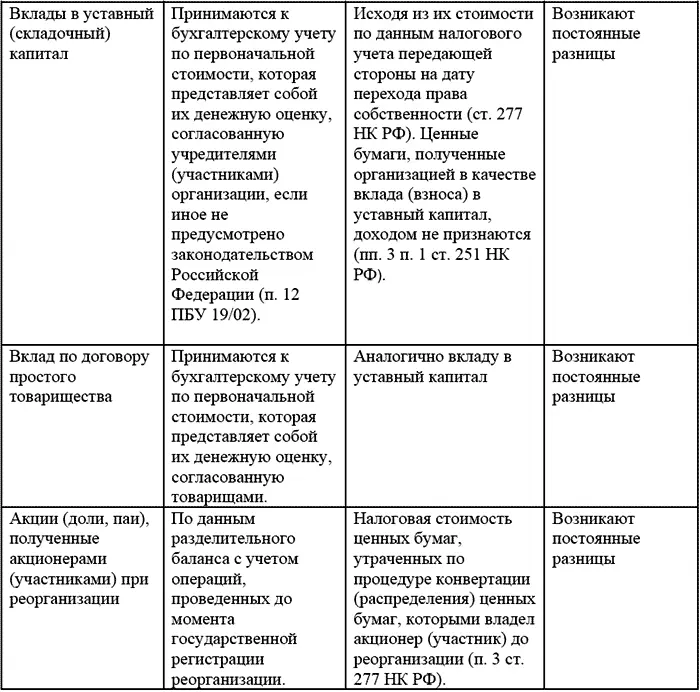

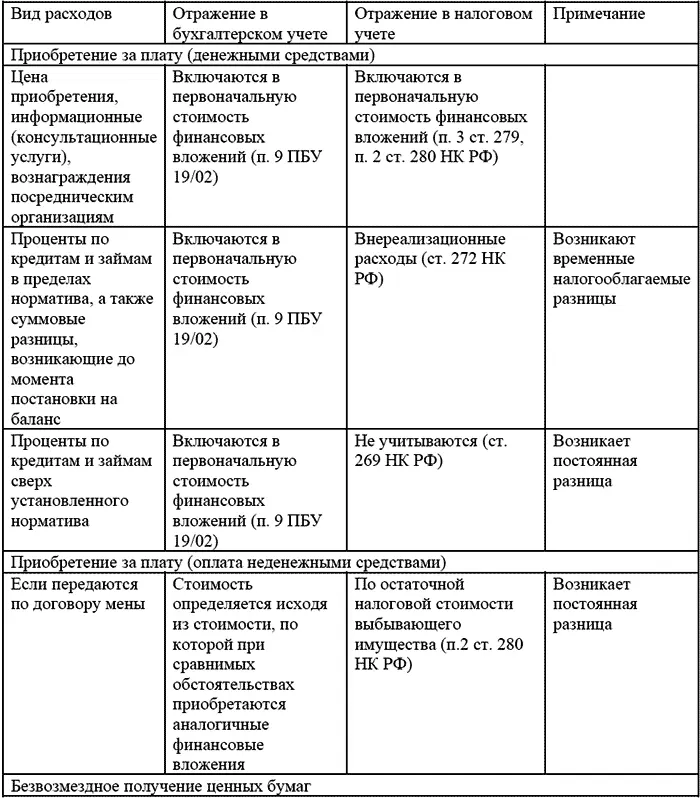

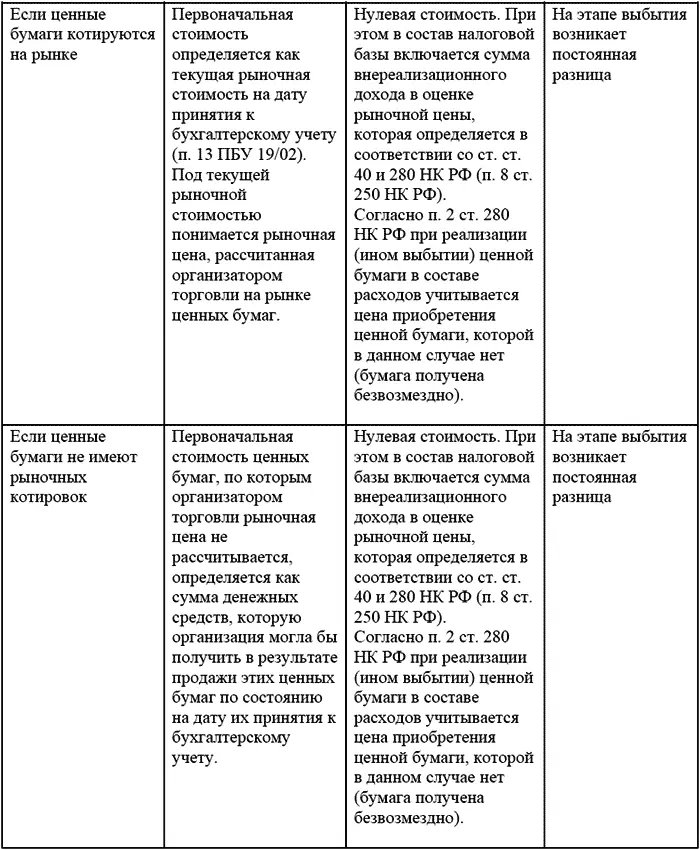

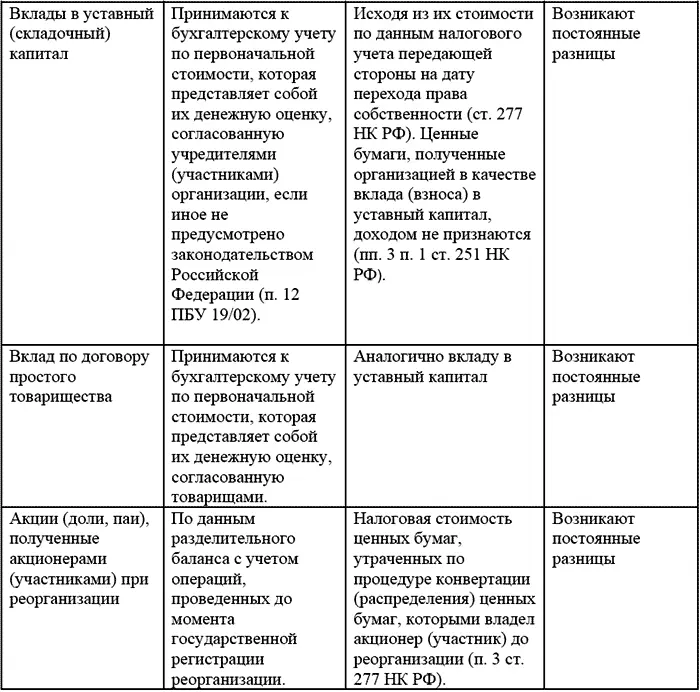

Порядок определения первоначальной стоимости для целей бухгалтерского и налогового учетов представлен в следующей таблице:

До вступления в силу Федерального Закона от 06.06.2005 г. №58-ФЗ участники ценных бумаг, стоимость которых выражена в иностранной валюте, должны были переоцениваться на конец каждого отчетного периода с учетом возникающих курсовых разниц в составе внереализационных доходов или расходов (п. 11 ст. 250 и подп. 5 п. 1 ст. 265 НКРФ). Поправка, внесенная в п. 2 ст. 280 НК РФ Федеральным Законом РФ от 06.06.2005 г. №58-ФЗ, однозначно установила, что ценные бумаги, номинированные в иностранной валюте, в течение всего времени нахождения в организации переоценке не полежат. Данная норма вступила в силу с 15.07.2005 г., но ее действие распространено на отношения, возникшие с 2002 года. При этом ст. 3 указанного закона установлено, что если организация раннее осуществляла переоценку номинальной стоимости ценных бумаг и учитывала результаты переоценки при определении налоговой базы по налогу на прибыль, то пересчет по прошлым периодам может е производится, а налоговая стоимость ценных бумаг в учете будет числиться по курсу на 14.07.2005 г. или 01.07.2005 (письмо Минфина России от 26.10.2005 г. № 03-03-02/118).

При выбытии стоимость финансовых вложений в бухгалтерском учете определяется в соответствии с порядком, установленном п.25-33 ПБУ 19/02. Выбытие финансовых вложений, по которым не определяется текущая рыночная стоимость , производится одним из установленных в учетной политике способов:

● по первоначальной стоимости каждой единицы;

● ФИФО (по стоимости первых по времени приобретения);

● по средней первоначальной стоимости (которая определяется как частное от деления первоначальной стоимости вида ценных бумаг на их количество (с учетом остатка на начало месяца и поступлений за месяц)). В налоговом учете вышеназванные финансовые вложения учитываются одним из ниже представленных способов, закрепленных в учетной политике (п. 9 ст. 280 НК РФ):

● ФИФО (по стоимости первых по времени приобретения);

● ЛИФО (по стоимости последних по времени приобретения).

Читать дальше

Конец ознакомительного отрывка

Купить книгу