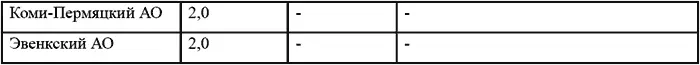

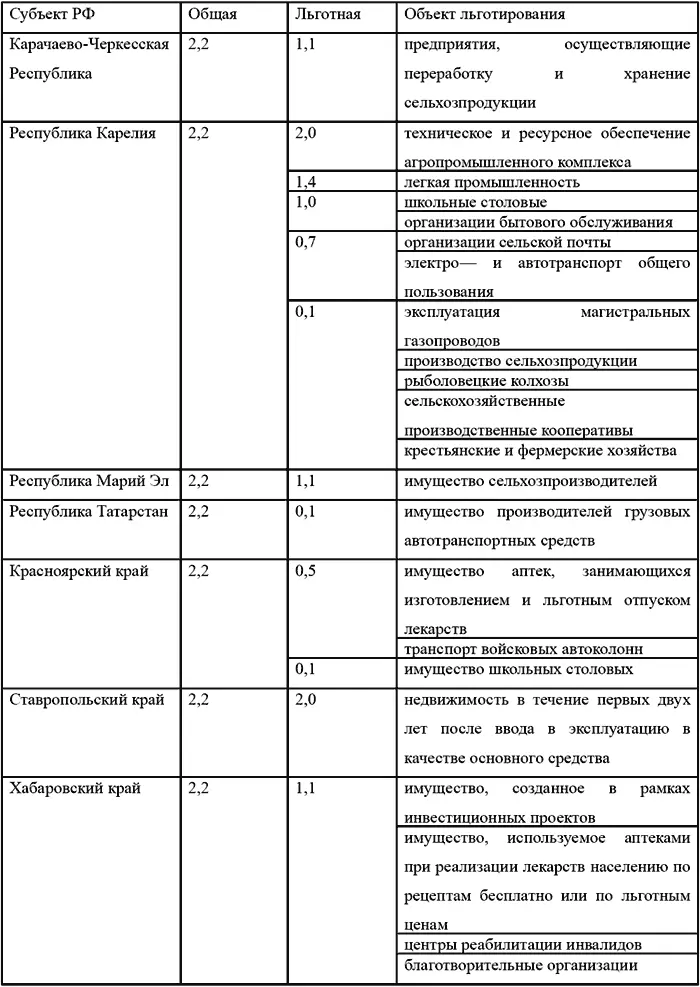

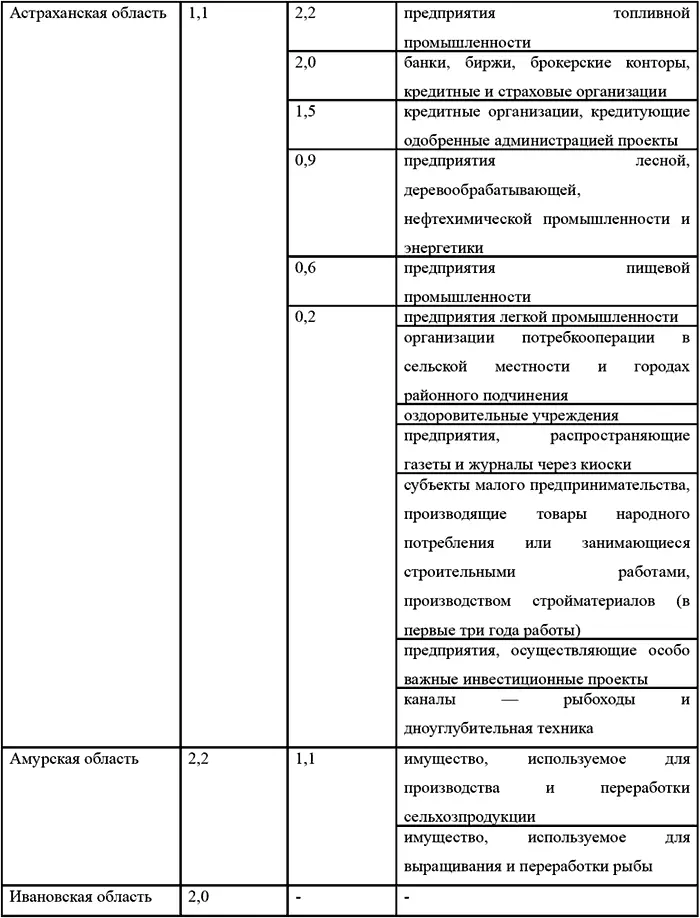

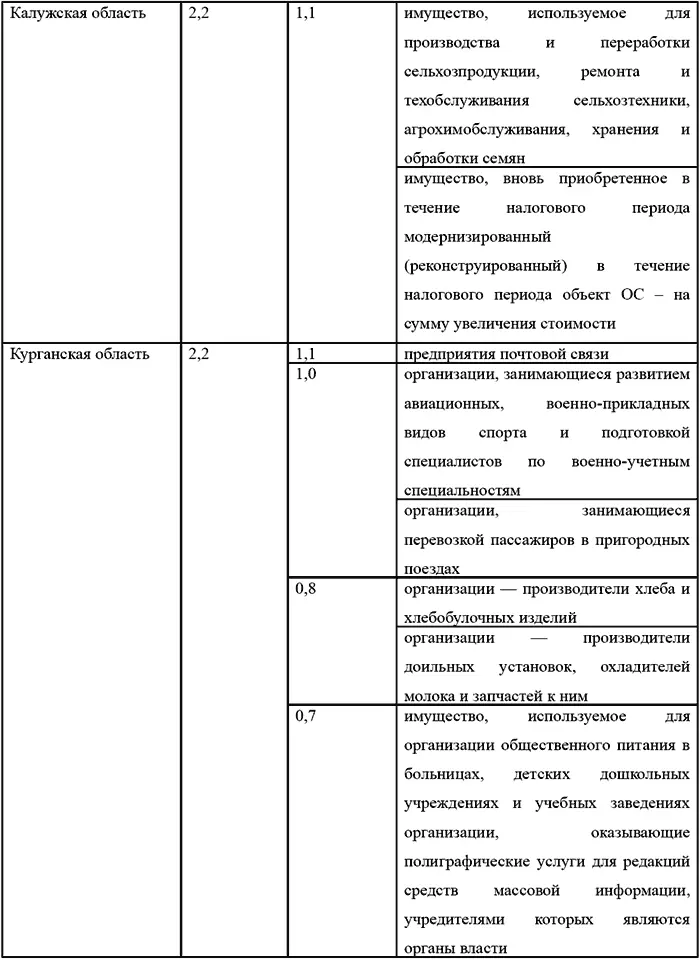

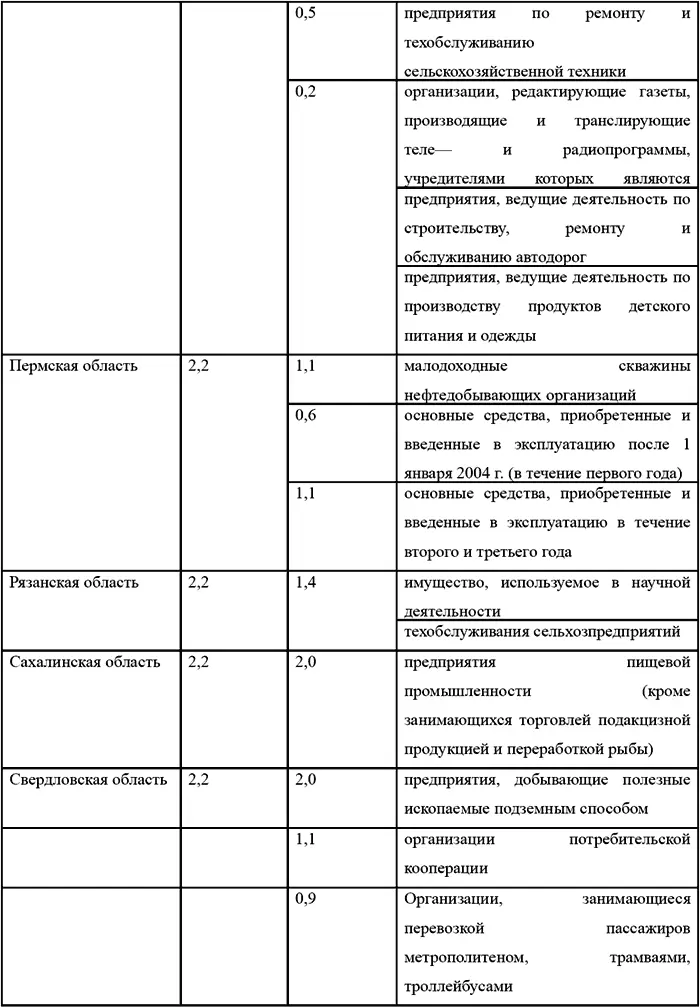

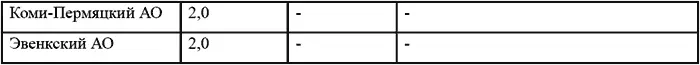

Cтавки налога на имущество организации (%)

Количество изменений в части исчисления и уплаты налога на имущество с 1 января 2007 г. незначительно . Федеральным законом от 3 июня 2006 г. №75-ФЗ всего лишь уточнена формулировка льготы для резидентов особых экономических зон. Пункт 17 ст. 381 НК РФ в новой редакции звучит так: освобождаются от налогообложения организации – в отношении имущества, учитываемого на балансе организации – резидента особой экономической зоны, созданного или приобретенного в целях ведения деятельности на территории особой экономической зоны и расположенного на территории данной особой экономической зоны, в течение пяти лет с момента постановки на учет указанного имущества.

Сумма земельного налога согласно главе 31 НК РФ исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы. При этом организации и индивидуальные предприниматели в отношении земельных участков, используемых ими в предпринимательской деятельности исчисляют сумму земельного налога самостоятельно. В течение налогового периода налогоплательщики уплачивают авансовые платежи, если иное не установлено нормативным правовым актом о налоге представительного органа муниципального образования. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной по истечении налогового периода, и суммами подлежащих уплате в течение налогового периода авансовых платежей по налогу.

Налогоплательщики, для которых отчетный период определен как квартал, исчисляют суммы авансовых платежей по земельному налогу по истечении I, II и III квартала текущего налогового периода как одну четвертую соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка, определенной по состоянию на 1 января года, являющегося налоговым периодом.

При этом налоговая база по земельному налогу определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения (п. 1 ст. 390 НК РФ).

В самом общем виде размер годового земельного налога определяется по формуле:

ГЗН = КС * НС

где ГЗН – годовая сумма земельного налога;

КС – кадастровая стоимость земельного участка;

НС – утвержденная соответствующим муниципальным образованием налоговая ставка.

Для установления кадастровой стоимости требуется провести государственную кадастровую оценку земель в соответствии со ст. 66 Земельного кодекса РФ. Результаты государственной кадастровой оценки земель утверждаются органами исполнительной власти субъектов РФ по представлению территориальных органов Роснедвижимости.

Налоговая база как кадастровая стоимость земельного участка определяется по состоянию на 1 января года, являющегося налоговым периодом (п. 1 ст. 391 НК РФ). Причем налогоплательщики должны быть проинформированы о кадастровой стоимости земельных участков не позднее 1 марта текущего года (п. 14 ст. 396 НК РФ). Это обязанность органов местного самоуправления (исполнительных органов государственной власти городов федерального значения Москвы и Санкт-Петербурга). Местные органы должны определять и порядок доведения сведений о кадастровой стоимости земельных участков до налогоплательщиков. Органы местного самоуправления должны информировать налогоплательщиков о кадастровой стоимости земельных участков до 1 марта текущего года. Рассмотрим практическую ситуацию на примере 6.18.

Пример 6.18 . Кадастровая стоимость земельного участка под офисным зданием определена в размере 1000 000 руб. Органом муниципального образования по месту нахождения данного объекта установлена налоговая ставка в размере 1,5%. Сумма земельного налога за налоговый период составит 15 000 руб. (1 000 000 руб. × 1,5%).

Читать дальше

Конец ознакомительного отрывка

Купить книгу