– риски, характерные как для оцениваемого объекта, так и для региона.

Доходный подход используется при определении:

– инвестиционной стоимости,поскольку потенциальный инвестор не оплатит за объект большую сумму, чем текущая стоимость будущих доходов от этого объекта;

– рыночной стоимости.

В рамках доходного подхода возможно применение одного из двух методов:

– прямой капитализации доходов;

– дисконтированных денежных потоков.

3.5.3.1. Метод капитализации доходов

При использовании метода капитализации доходов в стоимость недвижимости преобразуется доход за один временной период, а при использовании метода дисконтированных денежных потоков – доход от ее предполагаемого использования за ряд прогнозных лет, а также выручка от перепродажи объекта недвижимости в конце прогнозного периода.

Достоинства и недостатки метода определяются по следующим критериям:

– возможность отразить действительные намерения потенциального

– покупателя (инвестора);

– тип, качество и обширность информации, на основе которой проводится анализ;

– способность учитывать конкурентные колебания;

– способность учитывать специфические особенности объекта, влияющие

– на его стоимость (месторасположение, размер, потенциальная доходность).

Метод капитализации доходов используется, если:

– потоки доходов стабильны длительный период времени, представляют собой значительную положительную величину;

– потоки доходов возрастают устойчивыми, умеренными темпами. Результат, полученный данным методом, состоит из стоимости зданий, сооружений и из стоимости земельного участка, т. е. является стоимостью всего объекта недвижимости. Базовая формула расчета имеет следующий вид:

или

где

С – стоимость объекта недвижимости (ден. ед.);

КК – коэффициент капитализации.

Таким образом, метод капитализации доходов представляет собой определение стоимости недвижимости через перевод годового (или среднегодового) чистого операционного дохода (ЧОД) в текущую стоимость.

При применении данного метода необходимо учитывать следующие ограничивающие условия:

– нестабильность потоков доходов;

– если недвижимость находится в стадии реконструкции или незавершенного строительства.

Основные проблемы данного метода:

1. Метод не рекомендуется использовать, когда объект недвижимости требует значительной реконструкции или же находится в состоянии незавершенного строительства, т. е. в ближайшем будущем не представляется возможным выход на уровень стабильных доходов.

2. В российских условиях основная проблема, с которой сталкивается оценщик, – «информационная непрозрачность» рынка недвижимости, прежде всего отсутствие информации по реальным сделкам продажи и аренды объектов недвижимости, эксплуатационным расходам, отсутствие статистической информации по коэффициенту загрузки на каждом сегменте рынка в различных регионах. В результате расчет ЧОД и ставки капитализации становится очень сложной задачей.

Основные этапы процедуры оценки методом капитализации:

1) определение ожидаемого годового (или среднегодового) дохода, в качестве дохода, генерируемого объектом недвижимости при его наилучшем и наиболее эффективном использовании;

2) расчет ставки капитализации;

3) определение стоимости объекта недвижимости на основе чистого операционного дохода и коэффициента капитализации путем деления ЧОД на коэффициент капитализации.

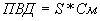

Потенциальный валовой доход (ПВД)– доход, который можно получить от недвижимости при 100%-ом ее использовании без учета всех потерь и расходов. ПВД зависит от площади оцениваемого объекта и установленной арендной ставки и рассчитывается по формуле:

где

S – площадь, сдаваемая в аренду, м?;

См – арендная ставка за 1 м?.

Действительный валовой доход (ДВД)– это потенциальный валовой доход за вычетом потерь от недоиспользования площадей и при сборе арендной платы с добавлением прочих доходов от нормального рыночного использования объекта недвижимости:

ДВД = ПВД – Потери + Прочие доходы

Чистый операционный доход (ЧОД)– действительный валовой доход за минусом операционных расходов (ОР) за год (за исключением амортизационных отчислений):

Читать дальше

Конец ознакомительного отрывка

Купить книгу