В конце 1990 г. в России появляется нормативно-правовая база, позволяющая создавать новые акционерные общества 18. С 1991 г. в этой организационно-правовой форме начинают создаваться новые предприятия, банки, биржи и брокерские компании. И хотя их фондовая активность в основном сводилась к первичной эмиссии тем не менее этот период можно считать началом возрождения отечественного рынка акций.

Большим импульсом к развитию отечественного рынка акций в последующие годы стала реализация в России программы «широкой приватизации», начавшаяся в 1993 г.. В результате нее к середине 1995 г. было приватизировано более 118 тысяч государственных предприятий, из которых более 25 тысяч были преобразованы в акционерные общества открытого типа 19.

В настоящее время рынок акций в России в основном обслуживается Московской биржей, которая была создана в декабре 2011 г. в результате слияния двух крупнейших на тот момент площадок, ММВБ и РТС. По информации биржи, она входит в двадцатку крупнейших торговых площадок мира по суммарной капитализации торгуемых акций, к обращению на ней допущены ценные бумаги более чем 700 эмитентов 20. Вместе с тем в целом нельзя утверждать, что фондовый рынок в России демонстрирует параметры, сопоставимые с размером экономики. При существовании в стране более 50 тысяч открытых акционерных обществ, на фондовых биржах торгуются акции порядка 300 компаний, а в котировальные листы А1, А2, Б и В входит только около 100 из них. Остальные котируемые акции относятся к категории внесписочных, объемы торгов по ним незначительны и проходят нерегулярно 21.

В целом организованный рынок акций характеризуется недостаточной емкостью и сверхвысокой концентрацией. Основная часть торгов и капитализации приходится на незначительное количество эмитентов. В 2011 г. на 5% наиболее капитализированных 16 компаний на ММВБ (13 на РТС) приходилось 98,6% (99,8%) объема торгов и 72,4% (68,4%) капитализации 22.

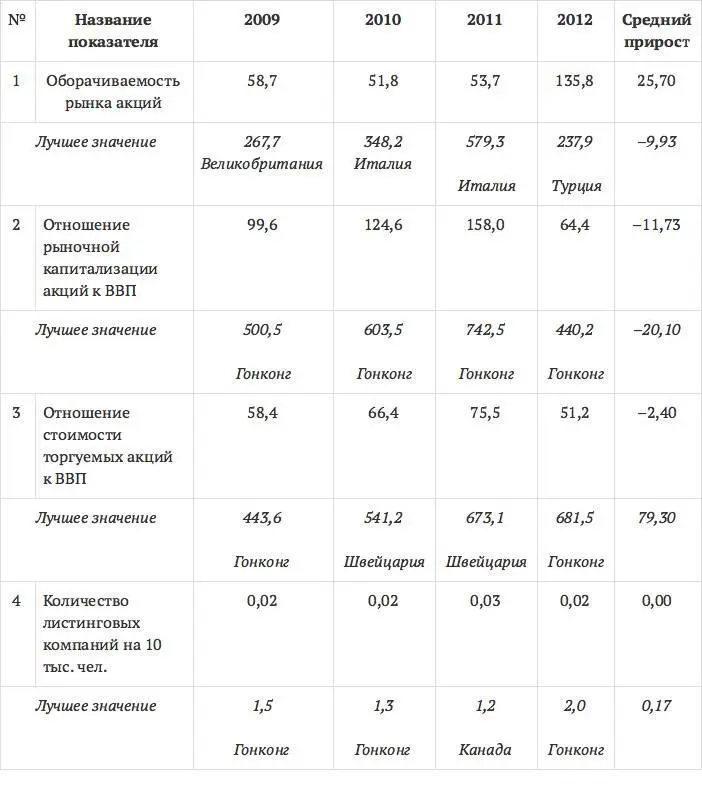

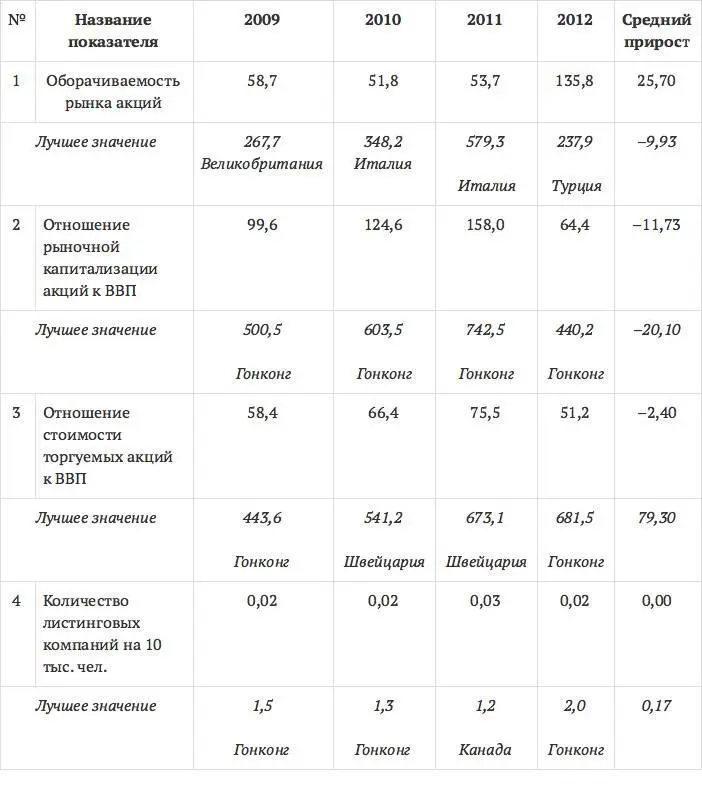

По рейтинговой оценке Мирового экономического форума, российский рынок долевых инструментов находился по уровню развития в 2011 г. на 30-м месте из 62 (по числу стран, по которым проводится исследование) и на 24-м в 2012 г. 23Российский фондовый рынок является крупнейшим на постсоветском пространстве и в Восточной Европе. Однако по уровню финансовой глубины и по некоторым институциональным и инфраструктурным характеристикам уступает не только развитым, но и некоторым формирующимся рынкам (Бразилии, Чехии, Венгрии, Малайзии, Мексике, Польше, Южной Африке, Тайваню, Таиланду, Турции) 24. Динамика важнейших количественных показателей российского рынка акций приведена в табл. 1.1.

Таблица 1.1

Динамика ключевых показателей российского рынка акций, 2009–2012 гг. 25

79,30

Как видно из табл. 1.1, российский фондовый рынок демонстрирует существенно более низкие финансовые показатели, чем рынки-лидеры. Причем в период с 2009 по 2012 г. динамика финансовой глубины рынка акций отрицательна. Оборачиваемость рынка акций повысилась, однако относительное число листинговых компаний стабильно.

Еще одним видом инструментов долевого характера, распространенных на финансовом рынке, являются паи инвестиционных фондов. Наибольшее распространение фонды коллективных инвестиций получили в США, где их участниками является значительная доля населения. Считается, что первый инвестиционный фонд возник в Нидерландах в 1774 г. 26За пределами Нидерландов первый фонд появился в Лондоне в 1868 г. (Foreign & Colonial Government Trust, с 1891 г. – The Foreign & Colonial Investment Trust), он является старейшим из действующих по настоящее время фондов коллективных инвестиций в мире 27. В США первые фонды возникли в 1890-х гг., но их широкое распространение начинается с 1920-х гг. 28

В США фонды коллективных инвестиций существуют в трех основных формах, определенных Законом об инвестиционных компаниях 1940 г. (Investment Company Act of 1940): открытые взаимные фонды (open-end mutual fund), закрытые взаимные фонды (closed-end fund) и паевые инвестиционные фонды (unit investment trust) 29. Отметим, что переводы названий фондов на русский язык являются несколько условными. Первые два их типа также могут быть названы паевыми. Разница между типами фондов проявляется в правилах выпуска и обращения паев. В открытых взаимных фондах паи могут быть предъявлены к погашению в любой рабочий день, управляющая компания обязана его выкупить исходя из текущей стоимости чистых активов. Паи закрытых взаимных фондов не могут быть предъявлены к погашению, их продажа возможна только на вторичном рынке. Паевые инвестиционные фонды (unit investment trust) в США создаются на заранее определенный период времени. Владельцы паев могут предъявить их к погашению в любой момент времени, как и в открытых фондах, либо дождаться даты ликвидации. Возможна также продажа паев на вторичном рынке. Еще одной особенностью является то, что в таких фондах не используется активный инвестиционный менеджмент. Портфель фонда формируется однажды, в момент создания, и не изменяется в дальнейшем.

Читать дальше