Принципы ведения операций взяты практически напрямую из Грэхема: «Никогда не ориентируйся на возможность хорошей продажи. Покупая, ищи цену столь привлекательную, чтобы даже посредственная продажа дала хорошие результаты».

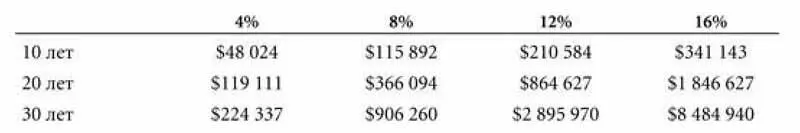

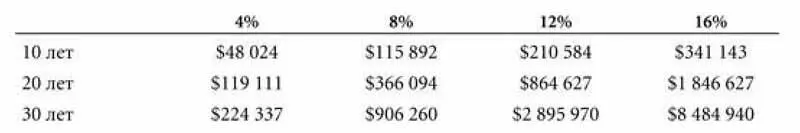

Вот главная идея Грэхема: если ты покупаешь ниже, чем Истинная стоимость, если у тебя есть Маржа безопасности, ты будешь спать спокойно. Потом, с ростом цены акции до уровня Внутренней стоимости, ты получишь выигрыш, а если на этот выигрыш нарастают сложные проценты, то у тебя все просто прекрасно. Письма Уоррена партнерам обычно содержали небольшую табличку, демонстрирующую эффект сложных процентов. Вот как нарастают сложные проценты на $100 000 при разных процентных ставках:

Конечно, вы можете получить больше, чем 4 % в обычном сберегательном банке. А 16-процентный доход — два пункта на 10-пунктовой акции минус налоги — вовсе не фантастическая цель. Но посмотрите на правый нижний угол! Невозможно поверить, что профессиональные менеджеры, управлявшие сотнями миллионов долларов в конце 1960-х, хоть раз видели эту таблицу. В противном случае они не стали бы заявлять с гордостью, что ожидают прибыли до 20 % годовых. Сумма, в 80 раз превышающая первоначальное вложение, — это больше, чем сделал любой из моих знакомых профессионалов с доверенными ему деньгами за последние 30 лет. Смысл здесь в магии сложных процентов при ставке в 16 %.

Если взять достаточно долгий период времени, то сложные проценты могут дать просто фантастический результат — и вы, если такое желание есть, можете поиграть в исторические игры. Манхэттенские индейцы в 1626 г. продали свой остров Петеру Минуиту за $24. Итак, кто же выиграл? При цене $20 за квадратный фут, остров Петера Минуита стоит сейчас $12,4 млрд. Если бы индейцы вложили полученные деньги под 7 %, то сейчас они имели бы более $225 млрд — в 20 с лишним раз больше нынешней стоимости острова. Или возьмем Франциска I — того самого французского Франциска I, который, как говорят, заплатил 4000 экю за картину под названием «Мона Лиза». Знатоки считают, что эта сумма эквивалентна примерно $20 000. Если бы у Франциска тогда, в 1540 г., была возможность вложить эти деньги под 6 % (после вычета налогов), то его состояние сейчас составляло бы больше $1 000 000 000 000, т. е. больше квадриллиона долларов, в 3000 раз больше, чем национальный долг США. (Попробуйте рассказать эту историю своему арт-дилеру, когда он в очередной раз будет убеждать вас, что произведения искусства — это хеджирование от инфляции.)

Конечно, чтобы воспользоваться максимальной выгодой такой схемы, нужно прожить очень, очень долгую жизнь. Уоррен давал цифры своим партнерам, чтобы проиллюстрировать «огромную выгоду, которую дает относительно небольшой прирост годовой доходности… каждый процентный пункт доходности сверх средней имеет реальное значение».

Попутная цель Уоррена в начале работы его товарищества была следующей: превзойти индекс Dow Jones на 10 процентных пунктов в год. Если рынок рос на 20 %, то товарищество должно было дать 30 %. Если рынок падал на 30 %, то товарищество не должно было опуститься более чем на 20 %. Вследствие инвестиционного подхода им было легче превзойти Dow на падающем рынке. У сверхагрессивных или, как их еще называли, свинг-менеджеров картина, понятное дело, была противоположной. Цифры показывают, что за те пять лет, что Dow шел вниз, прибыль товарищества росла и перекрывала индекс минимум на 10 процентных пунктов за исключением двух лет, когда рынок резко скакнул вверх.

На протяжении всех 1960-х гг. Уоррен держался как можно дальше от акций, которые красовались в газетных заголовках и повышали градус в советах директоров. Партнеры купили старую текстильную компанию Berkshire Hathaway потому, что ее чистый оборотный капитал составлял $19 на акцию, а сами акции продавались по $14. В конце концов они получили контрольный пакет, и Уоррен назначил в компании новое руководство.

«Несмотря на то, что Berkshire в условиях сверхнапряженного рынка вряд ли сможет стать столь же прибыльной, как Xerox, Fairchild Camera или National Video, вложения в такую компанию очень надежны… Мы не будем заниматься бизнесом, где технология, которую я не понимаю, играет ключевую роль в принятии решений».

В некоторых инвестиционных проектах товарищества Баффетта дело кончалось тем, что партнеры начинали контролировать компанию. Второй категорией были ситуации «запланированные», т. е. такие, в которых уже было объявлено о предстоящем слиянии или реорганизации. В таких случаях рынок признает первые 95 центов каждого доллара, но даже оставшиеся 5 % — что случалось два-три раза в год — приносили за год хороший доход.

Читать дальше

Конец ознакомительного отрывка

Купить книгу