Дебиторская задолженность. На Западе широко используется система скидок. Предо–ставление скидок препятствует влиянию инфля–ции на обесценивание дебиторской задолжен–ности. Быстрое поступление денежных средств на расчетный счет позволяет по–лучить дополнительный доход от их много–кратного реинвестирования.

82 СУЩНОСТЬ НАЛОГОВОГО МЕНЕДЖМЕНТА

Принудительные платежи, возлагаемые на предприятия государством как носителем вер–ховной власти в виде платы за государственные услуги, являются существенной частью их рас–ходов. Влияние налогов на деятельность предприятия в конечном итоге сводится к изме–нению экономической эффективности работы предприятия.

Налог – это обязательный, индивидуально-безвозмездный платеж, взимаемый с органи–заций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хо–зяйственного ведения или оперативного управ–ления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор – это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интере–сах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должност–ными лицами юридически законных действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Предмет налогового менеджмента – на–логовая политика, определяющая уровень налого–обложения, и ее практическая реализация.

Объект налогового менеджмента – хо–зяйствующие субъекты (налогоплательщики).

Информационная база налогового ме–неджмента формируется в системе финан–сового, налогового и управленческого учета.

Элементы налогового менеджмента – налоговое планирование, включая междуна–родное; экспертиза налоговых схем; налоговый консалтинг; налоговое право, включая защиту интересов в налоговых органах и арбитражном суде.

Инструменты налогового менеджмента:

1) стратегические – мониторинг проектных пакетов нормативных актов, оценка государ–ственной налоговой политики и прогноз на этой основе возможного развития событий; обзор и прогноз обычаев делового оборота и судебной практики; разработка учетной по–литики с учетом действующего законодатель–ства, внутрифирменного стратегического менеджмента и налоговых последствий ее реализации; учет налоговых обязательств при разработке контрактных схем и многова–риантность схем управления финансовыми и информационными (документооборотом) потоками; оценка рисков по различным прог–раммам действий и налоговых обязательств при наступлении форсмажорных обстоя–тельств, прогноз эффективности применяе–мых мер;

2) оперативные – еженедельный мониторинг нормативных актов и комментариев специа–листов; разработка сетевого графика испол–нения налоговых, финансовых и иных обяза–тельств с учетом установленного налогового календаря и контроль за его исполнением; ре–гулярный налоговый анализ и оценка эффек–тивности налогового менеджмента.

83 МЕТОДЫ ОЦЕНКИ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ

В литературе встречаются различные мето–дики определения налоговой нагрузки на хозяй–ствующие субъекты. Некоторые методики оценки налогового бремени.

1. Тяжесть налогового бремени оценивается отношением всех уплачиваемых налогов к выруч–ке от реализации, включая выручку от прочей реализации (в процентах). Этот показатель вы–являет долю налогов в выручке от реализации.

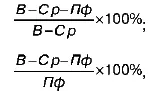

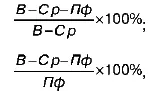

2. Каждая группа налогов в зависимости от ис–точника, за счет которого она уплачивается, имеет свой критерий тяжести налогового бремени. Нало–говое бремя рассчитывается по формулам:

где В – выручка от реализации (себестоимость + прибыль);

Ср – затраты на производство реализован–ной продукции без учета налогов;

Пф – фактическая прибыль, остающаяся в распоряжении предприятия за вычетом налогов, уплачиваемых за счет нее.

3. Налоговое бремя можно определять как долю отдаваемой государству добавленной стоимости, созданной на отдельном предприятии. Налог сравнивается с источником уплаты. Этот показа–тель позволяет «усреднить» оценку налоговой на–грузки для различных типов производства.

4. В данной методике предлагается различать абсолютную и относительную налоговую нагрузку.

Читать дальше

Конец ознакомительного отрывка

Купить книгу