Все сложные природные системы – от термитников до нервной системы человека – имеют некоторые общие черты. Слабый импульс в такой системе может привести к непредсказуемым изменениям, а причинно-следственные связи далеко не всегда являются линейными. Некоторые теоретики считают даже, что отдельные сложные системы полностью недетерминированы (то есть предсказать их будущее состояние исходя из знания прошлого почти невозможно). Каким окажется следующий лесной пожар? Мы этого не знаем. Степенной закон кажется применимым и к землетрясениям и эпидемиям {65}.

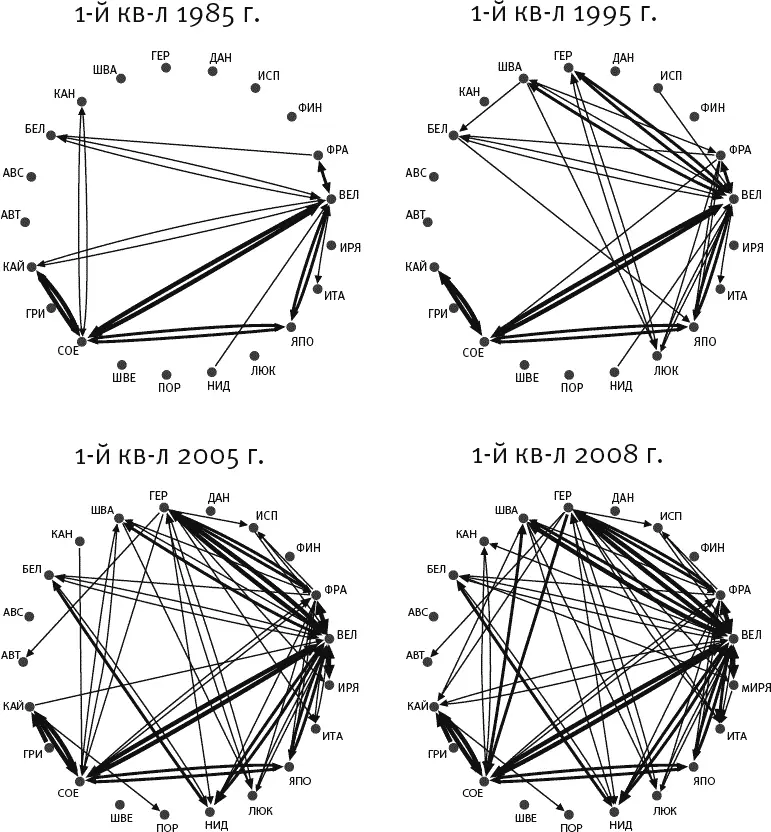

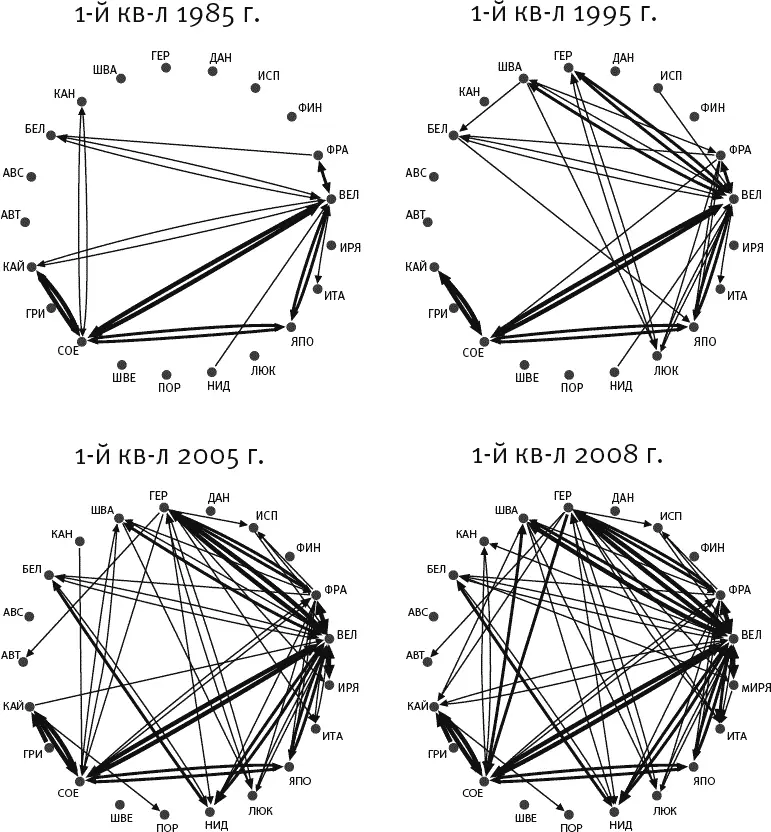

Примерно таков и финансовый кризис. Это не так уж странно. Экономисты-“еретики” вроде Уильяма Брайана Артура давно твердят, что сложно устроенная экономика отличается взаимодействием рассредоточенных агентов, отсутствием централизованного контроля, множественными уровнями организации, непрерывной адаптацией, безостановочным образованием новых рыночных ниш и отсутствием общего равновесия. Если так, то (как указывал Эндрю Холдейн из Английского банка) Уолл-стрит и Сити – это элементы одной из самых сложных систем, когда-либо созданных человеком ( рис. 2.1) {66}. А сочетание централизации, межбанковского кредитования, новшеств в финансовой сфере и ускорения научно-технического прогресса делает эту систему особенно уязвимой. Различие между природой и финансовым миром – в роли регулирования: оно призвано снизить частоту возникновения финансовых “пожаров” и уменьшить их масштаб. При этом, как мы видели, довольно просто добиться противоположного эффекта: политические процессы сами по себе непросты. Регламентирующие органы могут подпасть под влияние тех, за чьим поведением они призваны следить (так предложение высокооплачиваемой работы может превратить егеря в браконьера). Может возникнуть и другая зависимость – например, если регламентирующие органы обращаются за необходимыми данными к тем самым организациям, чью деятельность они регулируют.

Рис. 2.1

Международная финансовая система. Связность узлов сети: Andrew Haldane, Bank of England. (См. прим. 23.)

Нассим Талеб, американский статистик и трейдер, ставший философом, в книге “Антихрупкость” задается вопросом: каков антоним слова хрупкий ? Не прочный и не крепкий : эти слова указывают лишь на меньшую хрупкость. Верный ответ, по Талебу, – “антихрупкий”. Система, которая становится прочнее под влиянием возмущений – антихрупкая {67}. Смысл в том, что регулирование должно повышать антихрупкость. Увы, нынешнее регулирование ведет к противоположному результату из-за собственной сложности и нередко – из-за противоречивости целей.

Избыточно сложное регулирование может повредить тому, чему оно призвано помочь. Подобно тому, как советский Госплан (по причинам, указанным Фридрихом фон Хайеком и Яношем Корнаи {68}) не мог управиться со сложной экономикой, попытки государства в послекризисную эпоху впредь избавить мировую финансовую систему от кризисов обречены. У государства никогда не получится справиться со столь сложной системой. Из уроков кризиса оно способно усвоить лишь один: как привести экономику к следующему кризису.

Существует ли альтернатива? Полагаю, что да. Уолтер Бэджет в книге “Ломбард-стрит” (1873) описал современный ему лондонский Сити. Бэджет понимал, что британская финансовая система, несмотря на дарвинистские установки, отличалась сложностью и хрупкостью. “Мощь этой системы, – писал Бэджет, – точно пропорциональна ее хрупкости или (я едва ли ошибусь, сказав так) угрожающей ей опасности… Даже на вершине своего процветания эта структура целиком уязвима. Удивительная особенность нашей финансовой системы – небывалое доверие одного человека другому. И если доверие в силу скрытых причин уже невелико, его может подорвать и мелочь, ну а значительное происшествие – почти моментально его уничтожить” {69}.

Никто лучше Бэджета не описал паническое изъятие вкладов. Те, кто не читал “Ломбард-стрит”, узнали на собственном опыте, каково это, в 2007 году, во время массового изъятия депозитов из “Нозерн рок” и “Кантриуайд”, и в 2012 году, когда доверие вкладчиков утратил испанский конгломерат “Банкиа”. Одно из главных достоинств “Ломбард-стрит” – обзор лондонского рынка краткосрочного капитала и его основных институтов (приобретающие влияние акционерные банки и слабеющие неакционерные, учетные дома, новые сберегательные банки), а также демонстрация уязвимости каждого из них. Думаю, Бэджет предпочел бы, чтобы каждый институт помогал себе сам, образуя резервы на случай неприятностей. В действительности у Сити имелся лишь один резерв на крайний случай – Английский банк, “единственный в стране источник значительной массы свободной наличности” {70}. Иными словами, и тогда, и сейчас центральный банк (и правительство) – последняя линия обороны в случае паники.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Ниал Фергюсон - Площадь и башня [Cети и власть от масонов до Facebook]](/books/401258/nial-fergyuson-plochad-i-bashnya-ceti-i-vlast-ot-ma-thumb.webp)