В октябре 2019 года глава Федеральной резервной системы Джером Пауэлл в письме сенатору Брайану Шацу заметил, что изменения климата становятся «все более актуальным вопросом для центрального банка». В том же месяце Федеральный резервный банк Сан-Франциско опубликовал серию из восемнадцати статей, посвященных рискам для финансовой системы, появляющимся в результате климатических изменений {121} 121 Christopher Flavelle, «Bank Regulators Present a Dire Warning of Financial Risks from Climate Change», New York Times, Oct. 17, 2019, www.nytimes.com/2019/10/17/climate/federal-reserve-climate-financial-risk.html.

.

Как отдельным фирмам учитывать такого рода опасности и обосновывать ими свои действия? Одна из стратегий — считать инвестиции в устойчивое развитие не прыжком в неизвестное, а стратегическим хеджированием. Рассмотрим, например, случай CLP, одного из крупнейших поставщиков коммунальных услуг в Азии.

В 2004 году эта принадлежащая инвесторам компания объявила, что к 2010 году будет получать пять процентов энергии из обновляемых источников. В 2007 году она удвоила свои обязательства и пообещала добиться к 2020 году двадцати процентов безуглеродной выработки. Это самые амбициозные планы в азиатской энергетической отрасли — и по многим традиционным параметрам совершенно нелепые {122} 122 This story draws heavily on my case «CLP: Powering Asia», George Serafeim, Rebecca Henderson, and Dawn Lau, 9–115–038, February 2015.

.

Большинство электростанций CLP работало на угле. Для Азии в этом не было ничего удивительного. Уголь там широко доступен, относительно дешев и — по состоянию на 2007 год — был гораздо выгоднее, чем солнечная, ветряная и ядерная энергетика. Даже в 2013 году, когда солнечные и ветряные установки сильно подешевели, CLP исходила из того, что ветрогенерация будет обходиться ей на тридцать процентов, а солнечная — в три раза дороже, чем уголь.

Зачем же они пошли на такой шаг?

Я думаю, компания учла риски, связанные с сильной зависимостью от угольного топлива. Держаться за уголь было опасно с политической точки зрения. Электростанции — капитальные и очень дорогие сооружения. Их строительство обычно продолжается от трех до пяти лет, а энергию они вырабатывают от двадцати пяти до шестидесяти лет. Поскольку их нельзя переместить, и в конкретном районе они часто являются единственным поставщиком энергии, их успешная работа зависит от хороших отношений с местными жителями — так называемой «лицензии на деятельность». В CLP сочли, что на каком-то этапе местные сообщества вполне могут обвинить свои угольные электростанции в загрязнении природы и затоплении городов, и перестанут их терпеть. Компания опасалась также, что государство может начать наказывать такие предприятия — например, повышая цены на уголь и вводя какие-то налоги на углерод, — или просто их закроет.

С углем были связаны и технологические риски. В CLP полагали, что цены солнечной и ветряной генерации могут рухнуть. На ранних этапах внедрения новые технологии обычно дороги. Первые потребительские мобильные телефоны, например, стоили три тысячи девятьсот девяносто пять долларов по ценам 1983 года (в 2018 году это составило бы чуть более десяти тысяч долларов) {123} 123 «The First Mobile Phone Call Was Placed 40 Years Ago Today», Fox News, Dec. 20, 2014, www.foxnews.com/tech/the-first-mobile-phone-call-was-placed-40-years-ago-today.

. Потом большинство технологий идет по так называемой «кривой обучения». По мере повышения спроса компании вкладывают в исследования и разработки все больше средств, технологию все чаще используют в продукции, производство совершенствуется. В 2007 году солнечная и ветровая энергия все еще были намного дороже угольной, но нельзя было исключить, что рано или поздно они станут дешевле.

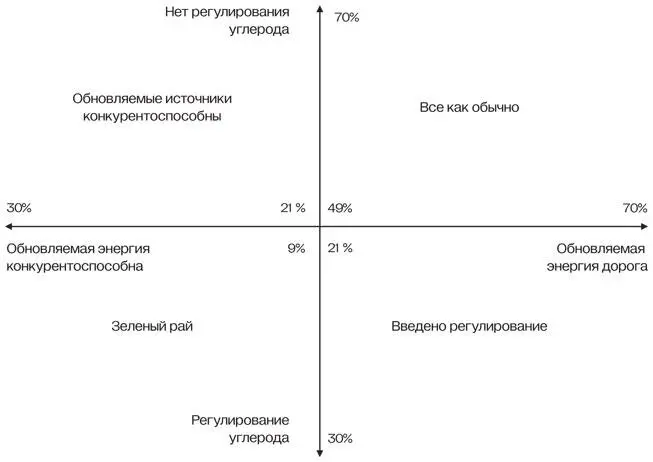

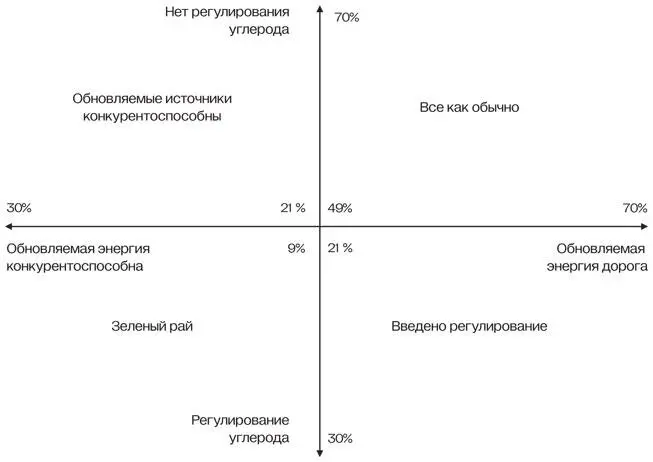

Не могу сказать, оценивала ли CLP вероятность этих рисков количественно. В 2008 году я провела небольшой опрос на эту тему среди руководителей компаний-поставщиков коммунальных услуг и получила удивительно стабильные результаты. Большинство полагало, что обновляемые источники с вероятностью около тридцати процентов будут в следующие двадцать лет конкурировать по цене с ископаемыми видами топлива, и с такой же вероятностью государство под давлением общества введет налоги на углерод или аналогичные меры. Мы нанесли эти данные на шкалу и получили следующий результат:

Правый верхний угол диаграммы — это сохранение текущей ситуации: углерод никак не регулируют, а обновляемая энергия продолжает оставаться дороже, чем получаемая из ископаемых видов топлива. Иногда я называю этот вариант «будущим скрещенных пальцев», поскольку очень многие фирмы тянут время в надежде, что все так и будет. По мнению вышеупомянутых руководителей, вероятность, что в 2030 году мир будет похож на наш сегодняшний, составляет примерно сорок девять процентов (0,70 × 0,70). Нижний левый угол описывает сценарий «Зеленого рая» — мир, в котором за углерод надо платить, и обновляемая энергия дешевле сжигания угля. В 2008 году руководители полагали, что это очень маловероятно, и присуждали ему всего девять процентов. Шансы, что будут реализованы два других варианта — «Обновляемые источники конкурируют с ископаемым топливом» и «Введено регулирование», составляли в каждом случае двадцать один процент.

Читать дальше

Конец ознакомительного отрывка

Купить книгу