Наиболее ярким примером является рост бизнеса братьев Амбани. Когда их отец, основатель Reliance Industries, умер, братья разделили его империю между собой и теперь пытаются превзойти друг друга. Их деятельность распространяется на множество сфер: нефтепереработку, нефтехимию, добычу природного газа на шельфе Индии, финансовые услуги, даже производство мобильных телефонов. Добыча газа позволит Индии оставаться независимой с точки зрения обеспечения энергоносителями на протяжении следующих нескольких лет. Мукеш Амбани использует деньги, полученные от нефтегазового бизнеса, для развития сети Reliance Retail, поставляющей продукты питания непосредственно от производителей конечным потребителям; этот проект позволяет более чем вполовину сократить наценку для конечного потребителя.

И хотя инфраструктура Индии отстает от китайской, инвестиции в экономику этой страны начинают расти — как за счет роста накоплений внутри страны, так и за счет притока капитала из нефтедобывающих стран Персидского залива, в которых работает много выходцев из Индии. Поэтому я ожидаю, что индийская экономика будет развиваться нормально, хотя нельзя исключать коррекции на фондовых рынках, связанной с тем, что результаты уже не столь выдающиеся, как прежде.

Еще один источник силы мировой экономики находится в некоторых нефтедобывающих странах Ближнего Востока (я не рассматриваю в этой книге российский рынок). Они аккумулируют резервы с потрясающей скоростью: в 2006 году их прирост составлял 122 миллиарда долларов, расчетная величина прироста 2007 года оценивается примерно в 114 миллиардов долларов, а общий уровень — около 545 миллиардов долларов. Эти страны готовы вкладываться в различные активы (а не только в облигации, номинированные в долларах США), в каждой из них созданы суверенные фонды, размер активов которых быстро растет. Страны Персидского залива приняли решение инвестировать в собственную экономику, чтобы развивать доступ к дешевым источникам энергии, строить нефтеперегонные и нефтехимические предприятия, расширять производство алюминия и т.д. Единственным фактором, сдерживающим это развитие, является нехватка рабочей силы и оборудования. Решив благодаря своим конкурентным преимуществам эти проблемы, страны вполне могут стать доминирующей силой в этих отраслях. Власти эмирата Абу-Даби решили создать метрополис, способный конкурировать с Дубаем. Имея резервы в объеме, превышающем триллион долларов, и население в размере 1,6 миллиона человек (80% из которых иностранцы), они вполне могут себе это позволить. Ускоренное развитие создало инфляционное напряжение, а следовательно, и основание для отказа привязки валют к доллару. Кувейт уже это сделал, но другие страны, в особенности Саудовская Аравия, отказались последовать за ним — во многом из-за сильного политического давления со стороны Вашингтона. Привязка к доллару вкупе со внутренней инфляцией привела к появлению отрицательных реальных процентных ставок. Фондовые рынки стран Персидского залива оправляются от серьезного краха, последовавшего за первоначальной эйфорией, а отрицательные реальные процентные ставки привлекают капитал из-за границы, точно так же как в Китае.

В этом и заключается негативный эффект привязки к доллару, хотя в странах Персидского залива (не включающих в данном случае Кувейт) нет системы валютного коридора. Я считаю, что динамика их развития достаточно сильна — несмотря на политические риски, вызываемые позицией Ирана, — и позволит выдержать общемировое замедление. Любое снижение процентных ставок в Соединенных Штатах усилит желание Востока отказаться от привязки к доллару.

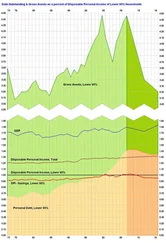

Важными игроками международной финансовой системы становятся суверенные фонды. Их размер в настоящее время составляет, по некоторым оценкам, около 2,5 триллиона долларов, и они быстро растут. Они уже инвестировали 28,65 миллиарда долларов в ослабленные финансовые учреждения. (Для сравнения: Китай разместил в Африке 5 миллиардов долларов.) Можно ожидать, что суверенные фонды смогут превратиться в кредиторов и инвесторов «последней надежды», — чем-то это будет напоминать роль, которую играла Япония после краха фондового рынка в 1987 году. Однако суверенные фонды более диверсифицированы, чем тогдашние японские финансовые учреждения; видимо, пути их дальнейшего развития будут расходиться. Скорее всего, финансовый кризис повысит степень заинтересованности стран Запада в таких структурах. Не стоит забывать о политическом противодействии, с которым столкнулась китайская госкорпорация China National Offshore Oil Corporation, пытавшаяся приобрести Unocal, или DP World, компания из Дубая, желавшая получить контроль над американскими портами. Можно себе представить, с какой охотой суверенные фонды предпочтут инвестировать в развивающиеся страны, причем единственным ограничением будет лишь способность этих стран принять то или иное количество капитала. По всей видимости, это приведет к положительной динамике развития экономики стран, получающих капитал. Суверенные фонды, скорее всего, станут важнейшими заинтересованными сторонами и в экономике США, если не столкнутся с серьезными протекционистскими мерами.

Читать дальше